|

|

本报记者 晓晴 广州报道

随着IPO重启后首轮新股的阶段性发行完毕,保荐券商的“账单”也已出炉。

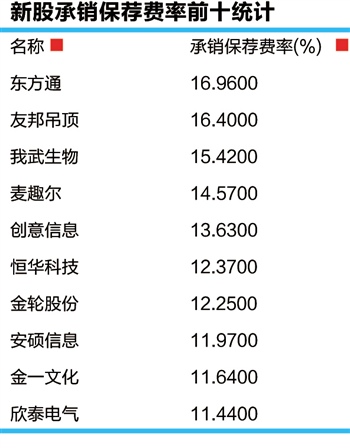

21世纪经济报道记者调查表明,新股重启以来,券商承销保荐费率已创下历史新高,从2012年平均5.6%的费率水平大幅提高至7.25%,升幅约三成。其中,创业板公司平均承销保 荐费率已近10%,特别是由国信证券担任保荐机构的东方通(300379.SZ),更以近17%的承销保荐费率高居榜首。

由此可见,IPO重启后,券商承销保荐费并没有因为证监会限制上市公司超募而出现下降,而是“羊毛出在羊身上”最终还是转嫁到发行人身上。

2月11日,有券商资深保代告诉21世纪经济报道记者,在监管层限制上市公司超募之后,原来超募资金部分已改为老股转让股份的形式替代。按理说,包括承销、保荐费用等在内的这一部分发行费用应该由老股东来按比例分摊。但实际操作中,绝大多数老股转让部分仅分担了部分承销费用,像其他发行费用中的保荐费用、审计费、律师费、法定信息披露费、发行手续费等仍是由发行人承担,由此便推高了整体的承销保荐费率。

不仅如此,甚至还有个别老股转让在巨额套现之后,公司没有承担分文承销费用,全部都由发行人承担。

如楚天科技(300358.SZ)就规定,其IPO发行费用3000万元以下部分由上市公司承担,超过3000万元的金额部分则由参与老股转让的股东来承担。最终,由于结算的发行费用刚好为3000万元,公司两家老股股东—长沙楚天投资和海南汉森投资在未支付分文的情况下,通过老股转让1125万股套现了4.5亿元巨资。

此外,21世纪经济报道记者根据对首批48只新股发行费用的统计显示,累计有27家投行分食了这场新股重启的饕餮盛筵,承销保荐费共入账16.23亿元。

承销保荐费率创新高

21世纪经济报道记者调查发现,截至目前,在承销保荐费率创新高背后,大部分公司老股东只需承担部分承销费,除承销费外的其他发行费用则均由发行人承担。

如2月11日进行网上申购的岭南园林(002717.SZ)、东易日盛(002713.SZ)、登云股份(002715.SZ)等3家IPO公司莫不如此。

而在东易日盛3932.48万元的承销费用中,发行人承销费约3039.18万元,原股东承销费仅约893.30万元。同样,在岭南园林的发行费用中,发行人承担了1331.82万元的保荐费用,而发售股份的公司股东合计仅分摊了975.31万元的承销费用。

统计数据显示,在48家完成发行的IPO公司中,除了居首的东方通以外,另有16家公司的承销保荐费率超过了10%以上。

据东方通招股说明书披露,发行前股东转让老股部分也仅按比例承担了部分承销费用,其他发行费用均由发行人承担。在东方通公开发行 643.31万股新股,募集资金总额为1.41亿元的情况下,其承销和保荐费用合计达2400 万元,承销保荐费率高达16.96%。

对此,上述资深保代进一步表示,“由于IPO新规不允许超募,上市公司的发行费用(包括承销费、保荐费审计及验资费、律师费以及信息披露费等)整体水平虽基本与往年持平,但分摊至发行人的费率却提高了。”该资深保代称。“以前,超募部分的新股承销费率可提高30%~50%左右。实际上,这部分的发行费用还是"羊毛出在羊身上"。

27家投行分食IPO“蛋糕”

不过,从投行承销的格局来看,有幸分食到IPO重启“蛋糕”的仍只有少数券商。截至目前,以国信证券、招商证券(600999.SH))、中信证券(600030.SH)、广发证券(000776.SZ)等大型券商仍牢牢占据了新股承销“食物链”的顶端。

统计数据表明,48家已完成发行的IPO公司分别由27家投行担任主承销和保荐机构。其中,国信证券以主承销和保荐6家居首,分别为东方通、思美传媒(002712.SZ)、晶方科技(603005.SH)、天赐材料(002709.SZ)、东易日盛(002713.SZ)、斯莱克(300382.SZ),

上述6家IPO公司给国信证券带来了1.79亿元的承销、保荐收入。其中,2月10日刚登陆上交所的晶方科技便贡献了6012.22万元的收入,占比超过三成,达33.55%。

紧随其后的为招商证券也录得了1.49亿元的承销、保荐收入,其IPO保荐项目分别为创意信息(300366.SZ)、金一文化(002721.SZ)、金贵银业(002716.SZ)、牧原股份(002714.SZ)。

而中信证券凭借陕西煤业(601225.SH)和海天味业(603288.SH)两单IPO也成功跻身前三甲。

由于陕西煤业由包括中金公司以及中信证券在内的三家联合主承销商承销,若按三家投行平分16000万元承销、保荐费的话,中信证券两单IPO共实现承销、保荐收入1.2亿元。

此外,广发证券的IPO承销、保荐收入也突破了亿元大关,为1.0014亿元,分别为汇金股份(300368.SZ)、汇中股份(300371.SZ)、扬杰科技(300373.SZ)、绿盟科技(300369.SZ)。

对此,广发证券研究员李聪认为,从目前的竞争格局来看,上市券商已占据了绝对的领先优势。

“随着存量IPO 项目陆续上市,投行收入贡献也将大幅增长。”李聪表示,“截至目前,19 家上市券商合计已上报IPO 项目数量325 家,假设未来2 年全部上市,对应年化保荐及承销收入预计为84 亿元,相当于2012 年19 家上市券商合计收入的12%。”

在19家上市券商中,除了上述领先的3家上市券商以外,包括华泰联合、国元证券、长江证券在内的另外10家上市券商亦分食了IPO“蛋糕”,累计揽收4.61亿元。(编辑 巫燕玲)

点击进入【股友会】参与讨论

我来说两句排行榜