1、事件描述:央行降息

2014年11月21日晚间,中国人民银行网站发布公告,决定自2014年11月22日起下调金融机构人民币贷款和存款基准利率。金融机构一年期贷款基准利率下调0.4个百分点至5.6%;一年期存款基准利率下调0.25个百分点至2.75%,同时结合推进利率市场化

改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.1倍调整为1.2倍;其他各档次贷款和存款基准利率相应调整,并对基准利率期限档次作适当简并。以下我们回顾历史上的两轮降息周期对于房地产基本面和板块表现的影响。

|

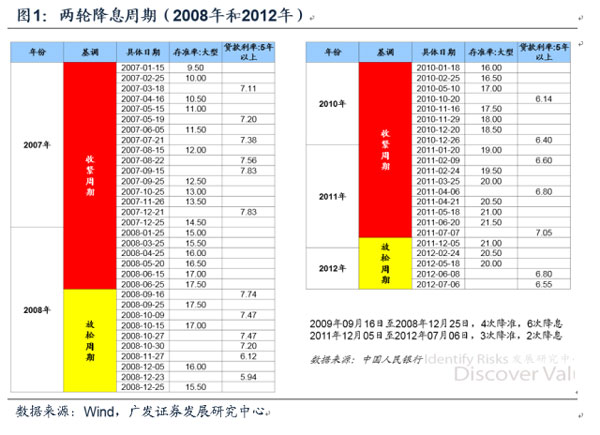

1998年住房商品化之后,降息周期主要有两轮,第一轮是在2008年,第二轮是在2012年。2008年降息周期始于2008年9月16日,6次降息,伴随4次降准;2012年降息周期始于2011年12月5日,2次降息,伴随3次降准。

通过回顾2008年和2012年两轮降息周期的历史,我们主要回答以下问题:

1、降息之后,地产行业基本面(包括新建住宅成交面积和价格)如何变化?基本结论是:降息对于住房成交面积的提振作用立竿见影、效果显著;对于房价的影响有滞后、但是影响持续时间较长,通常在降息3~6个月后,房价同比增速由负转正,并且同比正增长的持续时间均超过了12个月。

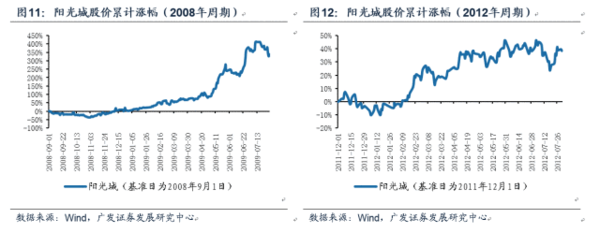

2、降息之后,地产板块收益率如何?背后的逻辑是什么?基本结论是:在前两轮降息周期中,地产板块超额收益(相对沪深300)都十分显著,绝对收益在2008年降息周期中超过+200%,在2012年降息周期中超过+40%(考察时间段:2008年9月1日-2009年7月31日、2011年12月1日-2012年7月31日)。逻辑上看,我们认为,降息从三个方面提升了地产企业的RNAV估值:一是成交提振带动周转速度加快,二是房价上升提高利润水平,三是贴现率WACC下降。

3、降息之后,哪些地产企业的股价弹性最大?从历史经验看,有两条逻辑,一是销售弹性最大的地产股,这是最直接的逻辑,多次得到验证,二是有息负债的压力因降息边际改善最大的地产股,通常是锦上添花。最明显的例子是阳光城,在两轮降息周期中,它的销售弹性和负债改善都极为显著,因而在两轮周期中的股价涨幅都排名前十。

2、利率下降对地产行业基本面的影响

2.1、成交面积:立竿见影、效果显著

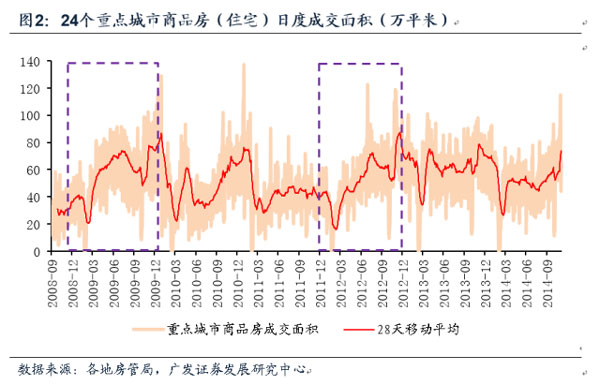

我们选用24个重点城市日度成交数据,来反映降息前后住房成交绝对量变化,数据来源是各个城市的房管局,保证有效性和及时性,同时,这24个城市都有覆盖两轮降息周期的完整日度成交数据。

在2008年周期中,降息始于2008年9月,当时日均成交量大约在30万平米,从9月份到12月份,成交量持续上升,2009年12月,日均成交量约为85万平米,即使是在行业传统淡季的6~9月份,日均也有50~70万平米。

在2012年周期中,尽管降息是从2012年6月开始的,但从2011年12月开始,连续3次降准(2011年12月、2012年2月、2012年5月),因此,该轮周期的起点应该是2011年12月,在此之前,日均成交面积连续6个月徘徊在40万平米左右,而降准开始后,成交量同样是持续上扬,2012年12月,日均成交量约为80万平米。

|

以上是成交绝对量的情况,从相对量来看,降息对成交的影响效果更为显著,统计局的月度数据显示,降息降准后,商品住宅销售面积累计同比增速在短期内即由负转正,并且转正后增幅扩大至很高的水平。

具体来看,在2008年周期中,月度累计同比增速从-20%(2008年12月)持续改善,升至+54%(2009年11月)。

在2012年周期中,月度累计同比增速从-16%(2012年2月)升至+2%(2012年12月),并且信贷放松的效果持续到整个2013年全年,累计同比增速至+17.5%(2013年12月)。

|

2.2、成交价格:反应有滞后(3~6个月),上涨有惯性

利率下降对于房价的影响略为复杂,我们主要从中期和短期的角度进行讨论。从中期来看,房价与货币政策相关度较高,从短期来看,房价与库存水平或者去化周期相关,而库存水平又与成交相关。因此,利率下降对于房价的直接影响,是从货币的逻辑出发,对于房价的间接影响,则是从成交和库存的逻辑出发。

房价指标我们选取统计局公布的70个大中城市新建住宅价格指数。

|

|

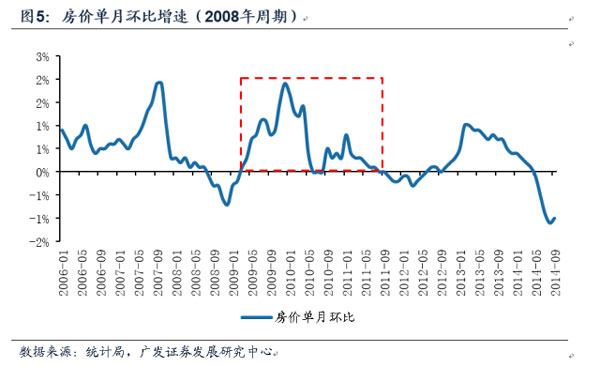

具体来看,在2008年周期中,中期因素即货币政策主导了利率对房价的影响,遵循的逻辑是货币政策放松→M2增速上升→房价增速上升,M2同比增速在2008年9~11月维持低点+15%左右,此后伴随降息周期,M2增速开始逐步回升,最高到2009年11月的+30%。与此相对应,房价单月同比增速从2009年3月的-2%开始,逐步转正并且增速扩大,最高到2010年5月的+15%。房价对于M2的反应时滞大约3~6个月,但房价同比高速上涨(+9%以上)持续时间达到12个月,环比增速为正的持续时间则达到29个月。

|

|

与2008年周期不同,在2012年周期中,M2月度同比增速不再大幅波动,基本一直稳定在+13%~+16%。我们认为,在2012年周期中,主要观察的是短期因素,即库存情况。利率下降促进成交,楼市库存去化周期也在降息开始后就逐步下降,也就是去化速度加快、库存水平下降。房价对此的反应也约滞后3~6个月:2012年1月,重点城市的楼市库存去化周期达到顶峰的23个月,到2012年12月,已经降至9.5个月,而房价单月同比增速则是从2012年6月的-1.3%见底,此后开始回升,直至2013年12月的+9.3%。

3、利率下降对地产板块收益率的影响

3.1、地产板块超额收益十分显著

从历史经验看,在利率下降的环境中,地产板块都获得较大的超额收益。我们以2007年1月1日作为基准日,选取万科A、保利地产、华侨城A、金地集团和招商地产、按照基准日市值计算等权重构建地产板块组合。上述5家地产公司,是市值和规模靠前的、以住宅开发为主的地产公司,更具备研究的代表性。

我们定义:超额总回报 = 地产板块组合总回报 – 沪深300总回报

(总回报计算基准日为2007年1月1日)

根据定义,当超额总回报在某段时间内为正并且持续上升时,表明我们构建的地产板块组合相对于沪深300,在这个时间段内的超额收益为正,反之,超额收益为负。从两轮降息周期来看,在2008年周期中,获得持续超额收益的时间段约在2008年9月至2009年7月,在2012年周期中,2011年12月到2012年7月,地产板块组合都有较好的超额收益。

3.2、地产板块绝对收益同样可观

|

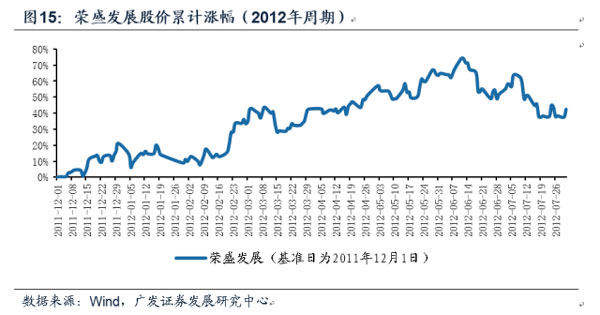

同样考察我们建立的地产板块组合,在过去的两轮降息周期中,地产板块组合亦取得可观的绝对收益:在2008年周期中,从2008年9月到2009年7月,我们构建的地产板块组合指数上涨幅度超过+200%;在2012年周期中,从2011年12月到2012年7月,上涨幅度超过+40%。

3.3、RNAV框架下地产板块收益率的再探讨

在RNAV的框架下,利率下降将从三个方面提升地产股的RNAV。第一是周转速度,地产项目周转结算得越快,贴现周期就越短,在其他条件不变的情况下,RNAV就越高。第二是销售价格,地产项目的土地成本在获取时就已确定,是历史成本,建安费用也相对稳定,因此,地产项目毛利率的变化通常由销售价格决定,销售结算价格越高,在其他条件不变的情况下,RNAV也就越高。第三是贴现率,也就是地产公司的WACC,由于地产是一个有息负债率较高的行业,利率下降也就意味着有息负债的成本降低,在其他条件不变的情况下,有息负债成本越低,WACC越低,在其他条件不变的情况下,RNAV也越高。

4、投资逻辑与标的选择

4.1、回顾历史:销售弹性大(直接受益)+有息负债率高(锦上添花)

基于前述讨论,在利率下降的环境中,股价弹性最大的地产公司有两个特征:一是销售弹性最大的地产股,这是最直接的逻辑,在历史两轮降息周期中多次得到验证;二是有息负债压力边际改善最大的地产股,从RNAV框架看,有息负债率越高,利率下降带来的WACC下降幅度也越大。以下是我们梳理的两轮降息周期中涨幅最大的地产股。我们看到,在两轮降息周期中收益率排进前十的唯一一家地产股是阳光城,2008年周期中涨幅+327%,2012年周期中,涨幅+45%。

|

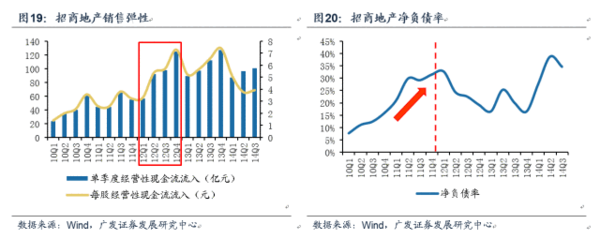

无论是在2008年周期中还是在2012年周期中,阳光城同时满足了我们提到的两条逻辑,销售弹性大并且杠杆水平较高(降息前净负债率较高,降息后财务成本下降)。荣盛发展(2012年)和招商地产(2012年)也同时满足前述两条逻辑。从其他涨幅靠前地产股的历史情况来看,销售弹性大是在降息环境下促进股价上涨的更重要的逻辑,包括2008年周期中的中天城投和金地集团,以及2012年周期中的中南建设、首开股份、保利地产和万科A。

|

|

|

|

|

|

|

4.2、展望未来:2014年降息周期中的弹性品种?

根据前述逻辑,我们首先要关注的是潜在销售弹性大的地产股,同时兼顾有息负债率是否处于高位(降息的边际改善影响)。我们考虑存货规模超过250亿元的主流地产公司。筛选如下。我们重点推荐四季度销售弹性较大的招商地产、保利地产、阳光城、中南建设、泰禾集团。

此外,继续推荐转型中的冠城大通和新湖中宝,以及粤港澳自贸区标的的格力地产、华发股份、世荣兆业。

5、风险提示

成交修复改善不及预期。

举报

我来说两句排行榜