|

导读

私募快速发展的热潮中,券商、保险、公募等资产管理行业的投研人员奔私成为时下新潮流,就连原本从事商品期货、PE投资、小贷等机构也开始将业务向二级市场延伸。

本报记者 卢远香 深圳报道

短短两个多月,私募基金行业新增了4927家机构,资产规模增加了3100亿。

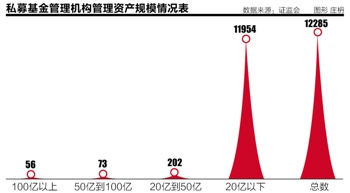

证监会于6月8日披露的数据显示,截至2015年5月末,已完成登记的私募基金管理机构12285家,管理资产规模达到2.69万亿元。

而值得注意的是,截至2015年2月7日,完成备案的私募基金管理机构只有7358家,管理资产规模为2.38万亿元。

这意味着,2月7日至5月30日,私募管理机构家数的增长比例达到67%。同期,行业管理的资产规模增长了13%。

私募快速发展的热潮中,券商、保险、公募等资产管理行业的投研人员奔私成为时下新潮流,就连原本从事商品期货、PE投资、小贷等机构也开始将业务向二级市场延伸。

实业土豪跨界

过去半年,私募证券投资基金就像是一个蓄水池,各个不同渠道的资金持续涌向其中。

根据基金业协会披露的数据,截至2月7日,私募证券投资基金管理规模为5697亿元,占整个私募基金管理资产规模的比例为24%。而截至5月30日,私募证券投资基金管理规模达到11470亿元,占私募管理总资产的比例为42.63%。

以基金业协会统计的分类口径,私募基金分为证券投资、股权投资、创业投资和其他基金等四种类型。上述这组数据表明,私募证券投资基金在过去三个月规模增长最快,绝对规模增长了5773亿元。

私募证券投资基金规模的增量,一方面来自品牌私募基金几倍规模的增长,另外一方面则跟几百位来自公募、券商、保险等资管机构的基金经理奔私发行新产品有关。

但除了上述两个显而易见的增量外,还有一些其他领域的资金如实业投资、房地产信托、PE投资等跨界转移到二级市场。

“这半年有很多其他领域的资本介入到资产管理行业。”公募基金经理李峰(化名)举例,某实业老板过去从事的传统业务是小贷、信托和担保,近期就在对外招聘基金经理和研究团队,打算创建一家私募基金。

“老板会把以前投资在房地产信托领域的资金交给基金经理管理。同时,他身边有很多资金有投资股票的需求,也会直接放进来。”李峰介绍,这位老板介入资产管理行业,目的不是做一笔股票投资,而是瞄准了资产管理市场的蛋糕。

上海一位公转私的基金经理陈林(化名)向记者表示,实业资本作为资金提供方,招聘投研团队组建私募管理公司的现象在上海金融圈内非常普遍。

“身边很多兄弟出来做私募,都是拿了实业资本的钱,初始规模大概几个亿。”陈林介绍,实业资本的一部分资金从房地产或是固定收益信托撤离,需要寻找新出口。其中,股票市场被看成是最好的投资方向。

对于这类资金实力雄厚的企业家而言,他们拥有资金优势,但不具备投资管理能力。因而,需要挑选有投资管理能力的团队来介入资产管理行业。

“现在的趋势是各行各业的资本跨界到资管行业。”深圳一位私募基金经理表示,国内市场进入了资本过剩时代,资金都在寻找出路。对于投研团队而言,则等于是找了一笔土豪的钱。

记者采访了解到,实业资本与投资团队的分成机制普遍为五五分成,即无论是资本方提供的初始资金,还是对外新发行的产品,产品的固定管理费收入和提取的业绩报酬均在双方之间按5:5的比例进行分配。

扩展股票市场

私募全产业链

除了上述由房地产、实业等行业跨界到私募基金管理行业外,当前私募行业出现的新趋势还有原本从事商品期货、一级市场股权投资的私募基金也将资产管理的业务链条延伸到股票市场。

代表性公司是地处浙江的敦和资产管理公司,他们将业务链条由商品期货向股票市场拓展。

“敦和资产有三位明星基金经理加盟,包括原国泰权益总监张伟、原长信内需成长基金经理安昀、原融通动力先锋基金经理丁经纬,他们过来要发行股票资管产品。”一位圈内人士向记者透露。

浙江敦和资产是一家从事宏观对冲的私募基金,投资范围包括商品期货、外汇、股票、债券、海外市场等各类资产,其中以商品期货为主,资产规模达到100多亿。

据业内人士介绍,三位来自公募的基金经理加入敦和资产平台,代表着他们将资产管理的业务领域由期货开始向股票市场延伸。

“敦和资产以前也做股票,但是从自上而下的思路做宏观配置。现在新进来的基金经理都是基本面投资的选手,新发的产品也将是纯粹的股票投资。”前述业内人士表示。

除了由期货市场延伸到股票投资外,当前私募行业拓展业务链较多的是由一级市场的股权投资延伸到二级市场。

来自圈内的消息显示,6月8日,原交银施罗德基金经理李永兴奔私,他的下一站是玖歌投资有限公司。玖歌成立于2002年3月,管理资产规模超过50亿,以一级市场战略投资、投资银行、债券交易、大宗交易等业务为主。

据记者采访了解,深圳几位公募基金经理离职后均是加盟一家私募股权投资基金,但他们的目标是发展二级市场的股票投资业务。

就连从事销售业务的第三方中介机构今年也在对外招聘投研团队,以培养公司的直接投资能力。其中,代表性公司是歌斐资产。

歌斐资产成立于2010年3月,是诺亚集团旗下全资子公司,过去的业务聚焦在私募股权投资母基金、房地产私募基金为主,管理的资产规模达到三四百亿元。

“去年开始,歌斐资产就开始发展股票投资业务,但当时做的是FOF产品。今年他们也在招聘投资经理,打算直接做股票投资。”一位了解歌斐资产的业内人士向记者表示。(编辑 巫燕玲)

作者:卢远香

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜