今年以来A股共873.43亿股被质押,涉及上市公司1031家,涉及参考市值1.53万亿。

精华数据

1、今年以来A股共873.43亿股被质押,涉及上市公司1031家,涉及参考市值1.53万亿(剔除已解押股份).

2、以昨日收盘价计,两市被质押股权中已经有221.99亿股跌破理

论警戒线,参考市值达到4928.46亿,涉及上市公司395家;同时,还有142.34亿股已跌破理论平仓线,参考市值达3224.3亿。3、再度下跌融资方只有三个选择:补充质押股权、补充抵押现金和提前回购股权,第四个选项则是停牌。

暴跌2.0的来临,令规模庞大的股权质押正在接受市场的二次考验。

据证券时报·券商中国记者统计,剔除已解押股权后,今年以来共有873.43亿股股权被质押,涉及上市公司1031家,涉及质押市值达1.53万亿元。

但在经历连续几个交易日的暴跌后,越来越多个股跌破股权质押警戒线。截至今日收盘,一共有有221.99亿股跌破理论警戒线,参考市值达到4928.46亿元,涉及上市公司395家;同时,还有142.34亿股已跌破理论平仓线,参考市值达3224.3亿元。

有业内人士表示,催促股东追加抵押品再度成为股权质押部门的日常工作,但和上次有所不同的是,融资方和质押方都开始担忧:如果股价继续下跌,或将出现首例股权质押爆仓案例。

4928亿元市值跌破警戒线

据证券时报·券商中国记者测算,剔除已解押股权后,今年以来一共发生3159次股权质押,涉及上市公司1031家,共质押股数达到873.43亿,年内涉及质押市值达1.53万亿元。在经历连跌洗礼后,这些万亿市值是否还安好?

证券时报。券商中国记者对此进行了详细的数据统计。按照行业惯例,在进行股权质押时,券商一般对主板股票取4折质押率、对创业板取3折质押率,同时统一取8%的年化融资成本,以及160%的警戒线水平和140%的平仓线水平,并取前复权价以平滑分红影响,考虑到不同机构的的实际操作标准不同,该测算值与实际情况存在一定差异。

就记者测算数据,截至今日收盘,今年一共有有221.99亿股跌破理论警戒线,参考市值达到4928.46亿元,涉及上市公司395家;同时,还有142.34亿股已跌破理论平仓线,参考市值达3224.3亿元,涉及上市公司262家。

在跌破警戒线的比例方面,目前有201单股权质押的股价已经跌破警戒线比例超30%,其中77单股权质押的股价跌破警戒线比例超过40%,还有12单股权质押的股价跌破警戒线比例超过50%。

值得一提的是,安硕信息一笔在6月3日质押的股权已经跌破警戒线64.35%,并比理论平仓线低了59.26%,当时一共质押了40万股,合计质押参考市值7200万元。

此外,此前股价备受关注的暴风科技的两笔股权质押也大比例跌破警戒线。数据显示,暴风科技的股东冯鑫从6月19日和7月13日起分别质押了66万股和325万股,质押方分别是中金公司和深圳高新投集团,合计参考质押市值达到11.03亿元,目前分别跌破警戒线59.99%和55.55%

补券、补钱、回购和停牌

对质押了股权的上市公司股东而言,面对股价暴跌,他们并没有“躺下装死”的权利,因为暴跌不仅意味着账面浮亏,还意味着更频繁的催收电话,更多被质押股票和被抵押的现金,以及着最严重情况下所有股权都易主可能性。

一位在大型券商负责股权质押业务的资深律师表示,随着股价快速下跌,他们部门近几日最重要的工作就是催促客户追加抵押品,各个客户都“补仓得特别厉害”,所幸的是客户一直很配合,目前还没遇到客户不追加抵押品的情况,但和上次暴跌不同的是,大家开始讨论,如果股价继续这样快速下跌,可能会出现行业首例“爆仓”案例。

无疑谁都不愿意看到“爆仓”,上市公司股东特别是大股东不想放弃股权,券商和银行们也不想当这个不光彩“行业第一”,质押人和融资人已然坐在同一条船上。

一位券商人士表示,目前不会逼客户太紧,也不会轻易变动警戒线和平仓线比例,“万一对方资金链断裂,对我们也不是什么好事”,但股价要是继续下跌,券商也只能不断催促客户交钱。

上述券商人士表示,如果股价继续下跌,“客户就只有三个选项:补券、补钱和提前回购股权,没有其他选择。”如果这三项都无法满足,被质押股权将面临被券商和银行强行“平仓”,但对于一些流动性不足、质押股数占总股本比例动辄超过50%的个股,该名人士也表示不知道该怎么操作,行业内并无先例,“但总要找到人接盘”。

事实上,在上述三个选项之外,上市公司股东特别是大股东还有一个选项:想办法让公司停牌。尽管这个办法看起来有些鸵鸟政策,但一位券商人士告诉记者,“理论上,这个时候股票停牌对双方都好,抵押品的账面价值一直停留在停牌前,我们不用再催收抵押品,而股东也可不必再追加抵押品。”

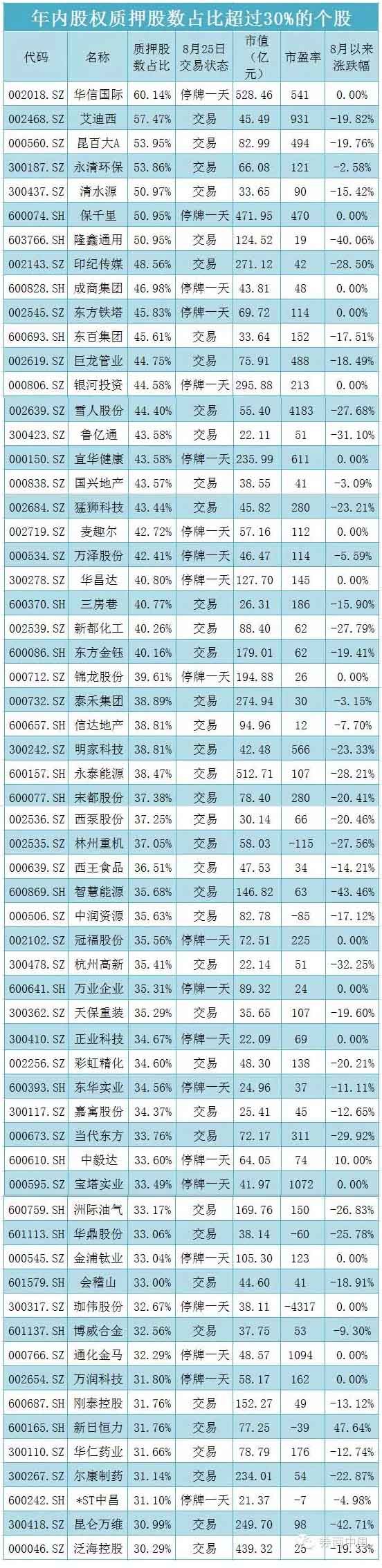

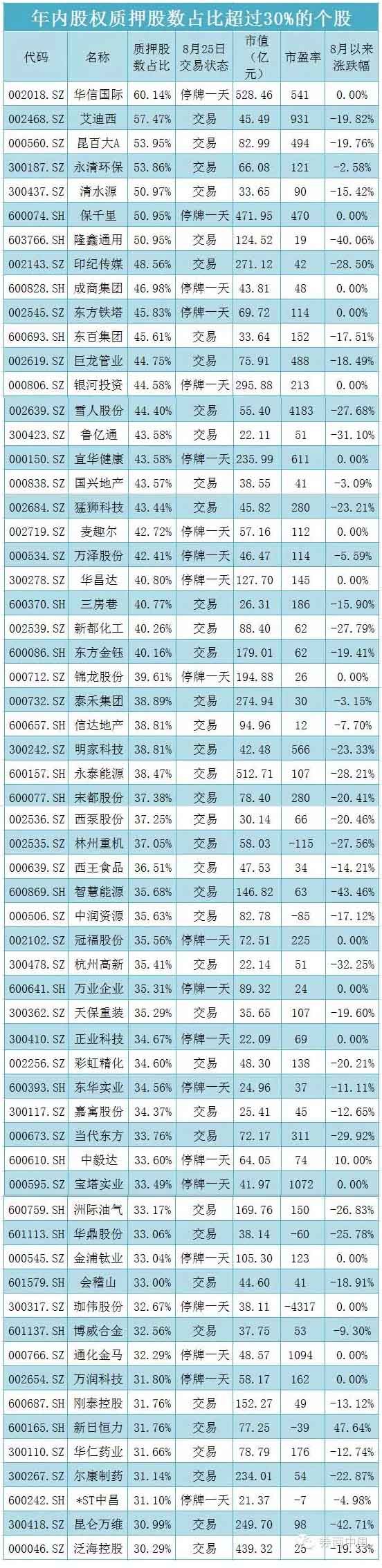

华信国际60%股权被质押

在众多涉及股权质押的上市公司中,股权被高比例质押的上市最为引人瞩目,未来它们一旦不幸被迫“平仓”,就意味着上市公司的控股股东将直接易主,这不论对券商还是融资人来说都非常被动。

据证券时报·券商中国记者统计,截至最新数据,两市共有188家上市公司被质押股数超过了总股本的20%,61家上市公司的被质押股数超过总股本的30%,股权质押占比超过总股本的30%,24家上公司股权质押占比超过40%,艾迪西、昆百大A、永清环保、清水源和保千里等7只个股的股权质押比例更是超过了50%。

华信国际被质押的股数占总股本比例位居两市第一。今年以来,华新国际一共开展了7次股权质押,质押方包括上海国际信托、华泰证券、太平洋证券和海通证券4家机构,质押起始时间在4月、5月和6月,融资人均为大股东上海华信国际集团,合计共质押了6.61亿股,占华新国际总股本的60.14%,而上海华信国际的总持股数量也不过7.29亿股,这意味着大股东已经质押了自己拥有的九成股权。就6月15日以来,华信国际一直处于停牌状态。

上述一位券商的股权质押部门人士告诉记者,对他们公司来说,一般“质押股数占比超过50%的业务我们就不接了,个人质押股权比例超过20%的我们也不会接”,原因在于这类股权质押业务风险过高,一旦股价下行,客户或会面无券可追加的危险。

为应对股权质押业务的潜在风险,降低质押率是券商们的应对办法之一。就最近一两月情况来看,许多券商在实际业务中已经不会给予创业板三折的折算率,“有时候二折也够够呛”。相较之下,今年上半年期间,创业板个股则普遍可以获得四折的折算率,主板更是可以获得五折的折算率。

精华数据

1、今年以来A股共873.43亿股被质押,涉及上市公司1031家,涉及参考市值1.53万亿(剔除已解押股份).

2、以昨日收盘价计,两市被质押股权中已经有221.99亿股跌破理论警戒线,参考市值达到4928.46亿,涉及上市公司395家;同时,还有142.34亿股已跌破理论平仓线,参考市值达3224.3亿。

3、再度下跌融资方只有三个选择:补充质押股权、补充抵押现金和提前回购股权,第四个选项则是停牌。

暴跌2.0的来临,令规模庞大的股权质押正在接受市场的二次考验。

据证券时报·券商中国记者统计,剔除已解押股权后,今年以来共有873.43亿股股权被质押,涉及上市公司1031家,涉及质押市值达1.53万亿元。

但在经历连续几个交易日的暴跌后,越来越多个股跌破股权质押警戒线。截至今日收盘,一共有有221.99亿股跌破理论警戒线,参考市值达到4928.46亿元,涉及上市公司395家;同时,还有142.34亿股已跌破理论平仓线,参考市值达3224.3亿元。

有业内人士表示,催促股东追加抵押品再度成为股权质押部门的日常工作,但和上次有所不同的是,融资方和质押方都开始担忧:如果股价继续下跌,或将出现首例股权质押爆仓案例。

4928亿元市值跌破警戒线

据证券时报·券商中国记者测算,剔除已解押股权后,今年以来一共发生3159次股权质押,涉及上市公司1031家,共质押股数达到873.43亿,年内涉及质押市值达1.53万亿元。在经历连跌洗礼后,这些万亿市值是否还安好?

证券时报。券商中国记者对此进行了详细的数据统计。按照行业惯例,在进行股权质押时,券商一般对主板股票取4折质押率、对创业板取3折质押率,同时统一取8%的年化融资成本,以及160%的警戒线水平和140%的平仓线水平,并取前复权价以平滑分红影响,考虑到不同机构的的实际操作标准不同,该测算值与实际情况存在一定差异。

就记者测算数据,截至今日收盘,今年一共有有221.99亿股跌破理论警戒线,参考市值达到4928.46亿元,涉及上市公司395家;同时,还有142.34亿股已跌破理论平仓线,参考市值达3224.3亿元,涉及上市公司262家。

在跌破警戒线的比例方面,目前有201单股权质押的股价已经跌破警戒线比例超30%,其中77单股权质押的股价跌破警戒线比例超过40%,还有12单股权质押的股价跌破警戒线比例超过50%。

值得一提的是,安硕信息一笔在6月3日质押的股权已经跌破警戒线64.35%,并比理论平仓线低了59.26%,当时一共质押了40万股,合计质押参考市值7200万元。

此外,此前股价备受关注的暴风科技的两笔股权质押也大比例跌破警戒线。数据显示,暴风科技的股东冯鑫从6月19日和7月13日起分别质押了66万股和325万股,质押方分别是中金公司和深圳高新投集团,合计参考质押市值达到11.03亿元,目前分别跌破警戒线59.99%和55.55%

补券、补钱、回购和停牌

对质押了股权的上市公司股东而言,面对股价暴跌,他们并没有“躺下装死”的权利,因为暴跌不仅意味着账面浮亏,还意味着更频繁的催收电话,更多被质押股票和被抵押的现金,以及着最严重情况下所有股权都易主可能性。

一位在大型券商负责股权质押业务的资深律师表示,随着股价快速下跌,他们部门近几日最重要的工作就是催促客户追加抵押品,各个客户都“补仓得特别厉害”,所幸的是客户一直很配合,目前还没遇到客户不追加抵押品的情况,但和上次暴跌不同的是,大家开始讨论,如果股价继续这样快速下跌,可能会出现行业首例“爆仓”案例。

无疑谁都不愿意看到“爆仓”,上市公司股东特别是大股东不想放弃股权,券商和银行们也不想当这个不光彩“行业第一”,质押人和融资人已然坐在同一条船上。

一位券商人士表示,目前不会逼客户太紧,也不会轻易变动警戒线和平仓线比例,“万一对方资金链断裂,对我们也不是什么好事”,但股价要是继续下跌,券商也只能不断催促客户交钱。

上述券商人士表示,如果股价继续下跌,“客户就只有三个选项:补券、补钱和提前回购股权,没有其他选择。”如果这三项都无法满足,被质押股权将面临被券商和银行强行“平仓”,但对于一些流动性不足、质押股数占总股本比例动辄超过50%的个股,该名人士也表示不知道该怎么操作,行业内并无先例,“但总要找到人接盘”。

事实上,在上述三个选项之外,上市公司股东特别是大股东还有一个选项:想办法让公司停牌。尽管这个办法看起来有些鸵鸟政策,但一位券商人士告诉记者,“理论上,这个时候股票停牌对双方都好,抵押品的账面价值一直停留在停牌前,我们不用再催收抵押品,而股东也可不必再追加抵押品。”

华信国际60%股权被质押

在众多涉及股权质押的上市公司中,股权被高比例质押的上市最为引人瞩目,未来它们一旦不幸被迫“平仓”,就意味着上市公司的控股股东将直接易主,这不论对券商还是融资人来说都非常被动。

据证券时报·券商中国记者统计,截至最新数据,两市共有188家上市公司被质押股数超过了总股本的20%,61家上市公司的被质押股数超过总股本的30%,股权质押占比超过总股本的30%,24家上公司股权质押占比超过40%,艾迪西、昆百大A、永清环保、清水源和保千里等7只个股的股权质押比例更是超过了50%。

华信国际被质押的股数占总股本比例位居两市第一。今年以来,华新国际一共开展了7次股权质押,质押方包括上海国际信托、华泰证券、太平洋证券和海通证券4家机构,质押起始时间在4月、5月和6月,融资人均为大股东上海华信国际集团,合计共质押了6.61亿股,占华新国际总股本的60.14%,而上海华信国际的总持股数量也不过7.29亿股,这意味着大股东已经质押了自己拥有的九成股权。就6月15日以来,华信国际一直处于停牌状态。

上述一位券商的股权质押部门人士告诉记者,对他们公司来说,一般“质押股数占比超过50%的业务我们就不接了,个人质押股权比例超过20%的我们也不会接”,原因在于这类股权质押业务风险过高,一旦股价下行,客户或会面无券可追加的危险。

为应对股权质押业务的潜在风险,降低质押率是券商们的应对办法之一。就最近一两月情况来看,许多券商在实际业务中已经不会给予创业板三折的折算率,“有时候二折也够够呛”。相较之下,今年上半年期间,创业板个股则普遍可以获得四折的折算率,主板更是可以获得五折的折算率。

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜