经过《第一财经日报》记者梳理发现,当前,各界对美联储加息的分歧已经达到顶峰,主要四大派别,分别是9月加息派、10月加息派、12月加息派,甚至是推行第四轮量化宽松政策(QE4)派,他们都各执一词。

与此同时,北京时间8月28-29日,美联储Jackson Hole世界央行年会将拉开帷幕。尽管美联储主席耶伦(Janet Yellen)将缺席会议,但美联储副主席费希尔(Stanley Fischer)将赴会。在一片迷茫中,投资者正渴望从中寻找加息时点的蛛丝马迹。

全球市场动荡加剧加息时点分歧

8月24日,也及即“黑色星期一”,全球市场波动达到空前高度。上证综指跌8.49%,标普跌3.94%,道指跌3.58%;中概股更是创下4大年最大跌幅,收盘下跌5.7%,盘中一度重挫12.3%; 马来西亚、印度、泰国、日本等地股市普遍下挫。

8月25日,中国央行祭出“双降”大招,瞬间全球股市大涨——新加坡富时A50飙涨5.8%,标普500指数期货扩大涨幅至3.6%,德国DAX指数一度上涨4.1%,中国H股指数期货涨3.9%,且作为避险资产的美债、德债收益率飙升。不过,截至8月26日收盘,经历了前三日“恐慌式抛售”(panic selling)的美股仍然没能支撑住开盘涨势,三大股指仍收跌。

8月26日,全球恐慌情绪持续缓和。截至北京时间8月26日21:20,欧股午盘收复失地,欧洲斯托克50、德国、法国股指跌幅收窄至0.4%以内,美国三大股指开盘上扬,巴西、墨西哥、俄罗斯、印尼、菲律宾股市纷纷上涨。

尽管如此,各界仍然对“黑色星期一”心有余悸,并认为美联储加息时点将受到影响,而当前各界的观点也存在很大分歧。

首先是9月加息派。“美联储在9月肯定会加息(Septr is the number for sure)。” 曾为全球最大债券基金PIMCO首席投资官的“债王”格罗斯(Bill Gross)此前表示。他指出,尽管FOMC的委员并未就9月加息达成一致共识(not unanimous),但这已经是多数意见(majority opinion)。格罗斯认为,9月的加息幅度可能是25-50个基点。

瑞银首席投资策略师Kelvin Tay也告诉《第一财经日报》,美联储9月加息的可能性不能排除,年内加息几率大,只要看一下美国的房地产市场和就业率,就会发现美国的国内经济已经非常强劲,而美联储加息最为侧重的就是本国经济。

周二,美国商务部人口普查局(US Census Bureau)公布数据显示,美国7月新屋销售年化50.7万户,环比上涨5.4%,只是略低于预期的5.8%;上周,全美房地产经纪人协会(NAR)公布数据显示,美国7月成屋销售总数环比上涨2.0%,销售总数年化559万户,创下2007年2月以来新高。

更令人诧异的是,此前从未被提及的“10月加息”也声势渐长。加拿大蒙特利尔银行外汇策略负责人Greg Anderson则向彭博表示,10月加息是一种可能,因为市场目前动荡不安,9月加息过快。

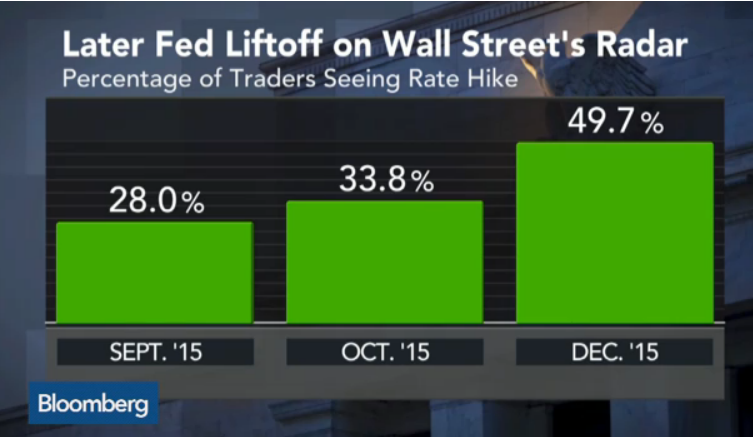

根据彭博对交易商的调查,美联储9月加息的概率为28%,10月加息的概率上升至34%,12月加息的概率升为51%。

|

此前也有纽交所交易员对《第一财经日报》表示,由于9月和12月的联邦公开市场委员会(FOMC后)将有新闻发布会,而10月份会议后没有,因此市场也认为美联储不会在10月采取行动。美联储今年还剩9月、10月和12月三次会议。

当然,更为令人震惊的还有“QE4派”。美国前任财长萨默斯(Lawrence Summers)就是最新的代表。他认为,美联储应该无限期地搁置加息。

上周,萨默斯表示,“根据对当前经济形势的合理评估,如果美联储在近期开始加息,将会犯下一个严重的错误。美联储的三个主要政策目标:稳定物价、充分就业、维持金融市场秩序,将受到严重威胁。”

全球最大对冲基金桥水(Bridgewater)基金创始人Ray Dalio也认为美联储正在开启下一轮QE的边缘。

“美联储将通过新一轮的量化宽松继续提高流动性,而非开始紧缩”,Ray Dalio在给客户的简报中写道。他指出当前市场面临的主要风险来自于通缩而非通胀。

不过较为肯定的是,就本报记者从多方专家处了解到,从美联储的信用、独立性而言,再度重启QE的可能性几乎可以排除,重点在于何时加息以及加息后的路径以及其影响。

周五,主题为“通胀动态与货币政策”的杰克逊霍尔全球央行会议召开在即,费希尔的讲话也备受期待,这也或许是刺探美联储加息意图的最佳场合。此外,英国央行行长卡尼、ECB副总裁Vitor Constancio以及印度央行行长Raghuram Rajan都会赴会。

美股、新兴市场再掀波澜?

随着加息时点的临近,市场对于美股以及新兴市场的走势格外关注。

就美股而言,自上周五开始,“恐慌式抛售”便阴霾不散。不过,根据本报记者从多方分析师处获悉,美国三大股指自QE开启之时便持续上扬,涨幅高达3倍,几乎没有出现过明显回调,而美股可能已经因QE透支了未来的增长空间,外加企业盈利见顶,因此本次波动是正常回调,只是在中国和新兴市场的影响下幅度过大。

Kelvin Tay告诉记者,大宗商品价格下挫这一因素对美国总体不利。“只要看一眼标普500指数,约有15%的企业为科技企业,而科技企业30%的收入是以外币计价,可见美元强势对这些企业是利空的;12%企业又是与大宗商品和原油价相关的企业。”

这样一来,光是标普500指数中,与美元和大宗商品这两大利空因素密切相关的企业就占了三分之一,因此标普500指数萎靡不振也是有理可依的。

对于新兴市场而言,上周的波动已经让“亚洲金融危机来袭”的预期升温,而加息是否会再度掀起风暴?

Kelvin Tay表示,当前新兴市场国家的外债已经大幅收缩,因此本币贬值所造成的连锁反映将进一步减缓。

此外,美银美林也在报告中表示,与1997年不同,目前各国仍有政策空间刺激经济。报告称,亚洲国家政府资产负债表对外币借贷的依赖很少,且本身已建立了流动性高的本地债券市场,提供"后备政策"予借贷及融资。此外,亚洲区仍有充裕的减息空间。

最后,1997年亚洲金融风暴之所以恶化,部分原因是国际货币基金会(IMF)的纾困措施包括要求关闭体质欠佳的银行,此举被指加速了区内信贷紧缩。然而,中国、印度、韩国及泰国仍可能在今年底前降息,而亚洲区金融机构及中央银行也有更佳的准备以及资本应对前面的挑战。

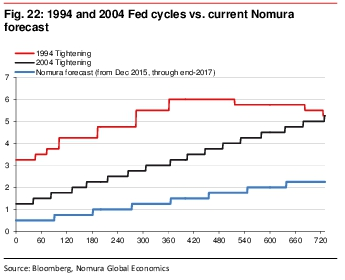

此外,野村证券也在近期报告中预测,此次美联储加息的幅度和次数将远远小于往年,可能截至2017年仍维持在3%左右的水平。然而,例如1994-95年,美联储在12个月内总计加息300个基点至6%;2004-06年,美联储总计加息425个基点至5.25%。上述剧烈的加息幅度也在当年造成市场剧烈波动,也被认为是造成亚洲金融危机的源头。

|

(图说:红线和黑线代表历次美联储加息路径,蓝线代表野村证券对此次加息路径的预测)

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜