|

本报记者 梁励 广州报道

9月4日,两条有关美联储加息的最新进展给新兴市场的宏观前景进一步铺上阴影。

一条是美国8月的非农就业报告公布,尽管8月季调后非农就业人口增加17.3万人,大幅不及预期,但失业率薪资数据良好,且劳工部表示8月数据或被上修。由于这份报告 整体积极,因此多数市场人士认为这无法改变美联储利率前景。

第二条是当日在土耳其首都安卡拉召开的G20财长会议。尽管新兴经济体的官员们都热切期盼二十国集团公报表达“美联储加息现在将会对增长构成威胁”,然而,该公报里却避免了这样的措辞。

今年以来,新兴市场货币却已经开始连番贬值、股市跌跌不休,由此可见市场对此次美联储加息的担忧。

而目前态势使得新兴经济体都担忧如果美联储升息,随着借贷成本增加,投资者将会将资金撤出新兴市场而用来购买美元资产,从而进一步削弱其他国家的货币,并引发一系列动荡。

美联储收紧引发多次新兴经济体危机

这种担忧并非毫无根据,招商证券9月3日发布的报告显示,历史上美联储收紧货币政策之后新兴经济体的确危机频发。

据了解, 1980年至今爆发的新兴经济体影响较大的数次金融危机,从时间点上看,每次危机无一例外地爆发于美联储货币政策收紧时期。如1980年代初美国为对抗滞胀采取沃克尔稳定货币供应量的药方时,联邦基金利率曾接近20%,到1982年爆发了拉美国家的债务危机。

1980年代末,美国的联邦基金利率再次回到阶段高点近10%,韩国和台湾地区房地产和股票市场泡沫破灭。在1990年至1993年放松货币政策后,美联储开始收紧货币政策,此举是触发1994年墨西哥比索危机的原因之一。

在这轮美联储加息至高点后,日元和美元汇率以及国际资本流动发生剧烈波动,推动了1997年亚洲金融危机、1998年俄罗斯危机、1999年巴西金融危机的多米诺骨牌。进入21世纪,美联储在2000年至2001年货币政策收紧的后期,实行货币局制度的阿根廷被动接受从紧的货币政策,内外交困,短期利率飙升并最终爆发货币危机。

报告指出,虽然每次危机的触发背景都纷繁复杂,但究其根本,基于美国金融市场和美元的特殊地位,美联储加息影响了大宗商品价格、新兴市场国家与美国的利差和汇率,这些影响继而传导向贸易和跨境资本流动,从而使新兴市场的国际收支状况恶化和偿还外债的压力激增,并一定程度上挟持了货币政策,从而引致经济危机。

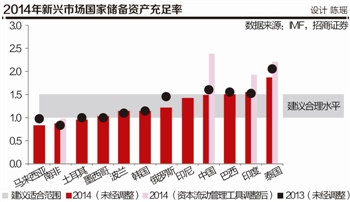

新兴国家外储普遍降

IMF数据显示,从2014年中期到2015年第一季末这段期间,新兴市场外汇储备减少约0.5万亿美元,而且这种局面还远未结束。

据英国《金融时报》报道,从4月底到7月底,印尼的央行储备流失13.6%,土耳其减少12.7%,乌克兰减少近10%,印度的外汇储备减少近5.5%。韩国央行9月3日亦公布,8月外储减少28.8亿美元至3679.4亿美元,7月外储已大减39.3亿美元,减幅为三年来最大。在刚刚过去的8月,中国外汇储备下降了1220亿美元,而在7月,降幅仅为500亿美元。中国目前的外汇储备规模接近3.5万亿美元。

除了要面对美元加息预期所导致的资本外流外,油价低迷以及中国经济增速放缓等也使新兴市场外汇储备将再次面临考验。

德意志银行分析师George Saravelos及其同事称,全球正在进入一个“量化紧缩”的新时代。“连续增长了20年之后,我们预计全球央行的外储最多只能保持稳定,而更有可能的是在未来几年持续下降。”该行在9月2日的研报中更指出,在短期内有三大因素会导致各国外汇储备出现下滑:中国经济增长放缓、美国货币政策收紧和石油价格的崩溃。

高盛报告称,非G7国家官方持有的外汇储备大约在一年前已经见顶。大宗商品价格的回落使得它们难以再通过经常账户积累外储。

由于新兴市场经济动荡不安而发达国家经济增速又弱于预期,国际货币基金组织(IMF)已经准备好在下月下调全球经济增长前景。IMF总裁拉加德(Christine Lagarde)9月2日表示,正如全球大宗商品价格会“持续”疲软那样,全球经济增速将比IMF几个月前预计的更低。(编辑 张涵)

作者:梁励

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜