|

险资举牌股一路走强 基金追不追主要看性价比

证券时报记者 刘明“宝万之争”在A股持续发酵,有着险资举牌概念的股票纷纷大涨。这些股票多以相对低估二线蓝筹为主,而在过去半年中,这类股票并不受基金经理的欢迎,在行业配置比例中占比较小。不过,近日证券时报记者在 采访中能够发现,一些原本喜欢低估值蓝筹股的偏价值投资风格基金经理,在这一板块股价连续上涨后,普遍表示不愿意追涨。而一些灵活风格或成长风格的基金经理,则表示仍会参与这类投资。

低估值蓝筹连续走强

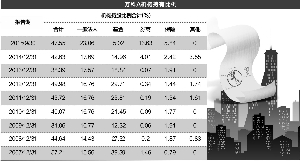

万科的股权争夺战仍在进行中,万科A在停牌前近一个月内涨幅超过70%,在停牌后,近期相关概念股继续发酵,南玻A、欧亚集团等已经连续第三个涨停,金风科技、同仁堂等近期走势也是非常强劲。在过往两年的时间里,公募基金对此类低估值股票的配置热情普遍不高,以万科A为例,数据显示,在2007、2009的牛市中,公募基金的配置比例分别占总股本的39.39%、12.32%(根据年报数据统计),而到2015年二季度末,公募基金持有的万科A比例仅占总股本的5.02%,明显低于上两次牛市的水平。

“公募基金的考核特点决定了很多基金经理少配低估值蓝筹股,因为等不起,明明知道估值低,但买入之后若好几个月甚至大半年股价一直没有启动,大部分人就会选择卖掉,因为基金有业绩考核,无法一直等风来。”深圳某大型公募基金投资总监告诉记者。

在险资举牌后,低估值蓝筹行情启动,基金会否转而参与呢?接受证券时报记者采访的多位公募私募基金经理表现出较为明显的差异。一些偏价值投资风格的基金经理和投资经理对记者表示,不少险资举牌概念股已经涨幅较大,他们一般不会追涨,除非投资价值比较明显的个股,才会考虑参与。

而投资风格较为灵活或是偏成长风格的基金经理则表示,市场出现这类驱动股价上涨的主题性机会还是会参与,险资举牌成为触发一些蓝筹股的股价上涨的催化剂,这类股票通常属于价值类股票,可能一年都不动,催化因素出现,则可考虑参与。

是否买入还看性价比

一位公奔私的投资经理表示,险资举牌触发的股价上涨,是否参与还是要看两点:一是市场整体情绪是否会持续,二是具体标的涨幅如何、性价比如何。如果在启动初期,涨幅小,性价比高,是可以考虑参与的。但近期一些险资举牌股涨幅较大,他并未参与这类投资。

广东一位偏成长风格的公募基金经理表示,虽然近期没有参与险资举牌股的投资,但险资举牌事件后,他也在考虑对组合投资的配置是否应该更加均衡,是否应增加高分红低估值蓝筹股的配置。

从近年来的持仓数据来看,公募基金的配置主要还是在中小创股票中,以万科为代表被举牌偏蓝筹的股票,基金总体配置偏低。而万科近期暴涨后,有基金经理表示已经进行减仓。

在昨日的龙虎榜数据中,同为险资举牌概念股的南玻A的买入席位中,多家机构仍在大举买入。前三大买入席位均为机构席位,买入金额合计接近3亿元。然而同样因被举牌而连续涨停的欧亚集团,则有两家机构席位在出货,卖出金额合计1.26亿元。可见不同的投资标的,机构的选择不尽相同。

江沂/制表 周靖宇/制图

作者:刘明 (来源:证券时报网)

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜