|

编者按

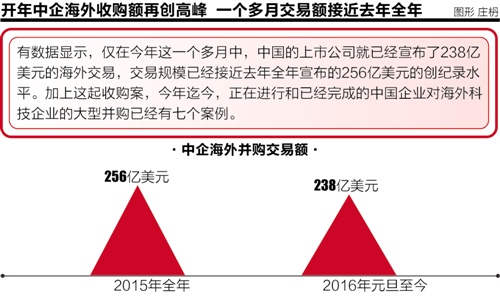

数据显示,仅在今年这一个多月中,中国的上市公司就已经宣布了238亿美元的海外交易,交易规模已经接近去年全年宣布的256亿美元的创纪录水平。今年迄今,正在进行和已经完成的中国企业对海外科技企业的大型并购已经有7个案例。

就近 日广受瞩目的海尔收购美国GE家电业务,以及19日海航公布收购美国英迈,21世纪经济报道记者做了深入采访和解析,以飨读者。除此之外,本月,中国化工宣布将以每股465美元的现金收购瑞士农业化学巨头先正达,对后者的估值超过430亿美元。这是迄今为止中国企业在海外进行的最大收购。此外,为获得最顶尖的面板技术,富士康拟斥资55亿美元收购夏普。对此 ,我们都将持续关注。

普华永道一份报告就指出,虽然仍处于初级阶段,但中国企业海外并购越来越倾向于追逐技术、品牌和专业,将其带回中国;执行外延式的增长策略;逐渐建立地域多样化的投资组合。

本报记者 慕丽洁 上海报道

导读

黄耀和指出,此次收购目前还需要取得如下几项必要备案或审批:青岛海尔股东大会批准该交易及交易涉及的相关事宜;国家发改委、山东省/青岛市商务局的备案;以及美国、墨西哥、阿根庭等国的反垄断审查。不过他也指出,上述备案或审批的通过问题应该不大。

就在中国经济增速放缓、制造业进入寒冬之时,中国资本在海外进行投资与收购的热情却丝毫没有减少。最近广受热议的,当属青岛海尔拟收购美国通用电器家电业务的案例。

青岛海尔股份有限公司(600690.SH,下称:青岛海尔)1月16日发布收购计划预案,称该公司已于美东时间2016年1月14日与美国通用电气(GE)签署了《股权与资产购买协议》,拟通过现金方式向通用电气购买其家电业务相关资产,交易金额为54亿美元。根据预案披露的交易内容,青岛海尔在本次交易中将通过自有资金(40%)和并购贷款(60%)的方式来完成,拟交易标的包括:10家全资子公司股权、3家合资公司股权、3家公司少数股权,以及非股权部分资产和负债。

就此,该收购案的财务投资负责人、普华永道中国企业融资部主管合伙人黄耀和2月19日接受21世纪经济报道记者专访指出:“青岛海尔对GE家电业务的收购,将帮助双方产生很好的协同效应。GE在美国、加拿大以及南美洲的巴西、墨西哥等国都有着很大的业务量和良好的分销渠道,这将进一步帮助海尔以及此前收购的三洋、斐雪派克的产品在上述地区进行销售。与此同时,海尔也将帮助GE在中国、日本以及东南亚等国家及地区带来新发展。”

黄耀和指出,此次收购目前还需要取得如下几项必要备案或审批:青岛海尔股东大会批准该交易及交易涉及的相关事宜;国家发改委、山东省/青岛市商务局的备案;以及美国、墨西哥、阿根庭等国的反垄断审查。不过他也指出,上述备案或审批的通过问题应该不大。

黄耀和介绍,普华永道企业融资部在本次交易中有着两个角色:财务顾问和项目管理人。除了谈判、估值分析、交易结构设计、协助交割等交易本身相关业务外,普华永道的其他部门还负责了整个收购过程中包括财务、税务、IT、环境等在内的多项尽职调查业务。

将带来协同效应

青岛海尔对于GE家电业务的收购,正处于中国家电企业在海外频频发力的时期。此前创维宣布以2500万美元收购东芝的印尼工厂; 海信也以2370万美元收购了夏普的墨西哥工厂。此次收购,据说参与者众多,韩国的三星、LG,以及美的集团等都曾表示出浓厚兴趣。

“这次收购成功,与海尔和GE经常的业务交往不无关系,海尔集团的高层与GE高层本身就很熟悉。此外,KKR作为青岛海尔的战略投资者,也在此次收购中扮演了重要的角色:一方面KKR非常支持海尔进行此项收购,另一方面KKR也积极与GE沟通,向他们表达海尔对于该收购的决心与信心。”黄耀和说。

尽管青岛海尔顺利竞标成功,但54亿美元的价格依然受到来自市场上的一些质疑。许多市场人士把此次交易与2014年伊莱克斯那次失败的收购报价33亿美元进行对比。

对此,据理解,伊莱克斯33亿美元的报价是在2014年提出的,当时伊莱克斯所使用的估值基础是基于GE在2013年的EBITA来进行计算的。而此次海尔的收购发生在2016年,所使用的是GE在2015年的EBITA。而在这两年中,GE的业务发展很好,但也造成了2015年相比2013年,EBITA增长了超过40%,因此收购价格会高于当时的33亿美元,收购价格合理。

黄耀和还表示,本次交易中会带来很大的协同效应,因此,本次交易对海尔而言具有相当高的战略价值。

“另一方面,此次的交易也具备一定的税务效益。这也是考虑的因素之一。”黄耀和说。根据美国税法,被收购资产的税基将会得到重置,而收购方可根据资产类型,以提高的税基进行税务折旧,以抵减应税收入。

有外界观点认为,此次收购交割后,双方的财务报表合并将存在着较大的风险:首先海尔是人民币计价的资产,GE家电美元计价的财务数据并表后,本身存在较大的汇率风险敞口,特别是现阶段正处于人民币兑美元汇率极其敏感时期,不论是收购的美元贷款计息问题,还是今后的税项等,都存在极大的汇率风险。

对此,黄耀和表示,所有中国企业去收购非本币国家的海外企业时都会遇到上述问题。同样,海外企业购买中国的资产也会有同样的问题。因此,并不需要特别担心,因为许多企业往往都会对海外发展做出相应的准备和对冲措施。

整合重点在于销售

黄耀和认为,此次海尔对于GE家电业务的收购符合其美洲发展的战略,同时也买到了太平洋西岸的格局:近年来,美国一直在实施的重振美国工业战略,重点培育发展高端先进制造业新增长点,以抢占新一轮科技发展的制高点。

根据欧睿国际(Euromonitor)统计显示,2012年-2015年,美国家电行业市场复合年增长率达4.67%,预计2015年-2020年间,美国大型家电市场仍将保持稳步攀升态势,复合年增长率可达3.25%。

“美国家电市场与美国本身的经济复苏本身有着较为直接的关系,家电主要存在的国内居民的产品换代、新房完工后的市场都与经济状况有关。对于GE而言,收购完成后,上述两个市场一定会维持,同时,GE也会在现有渠道销售海尔、三洋等产品增加商品种类,并会积极在亚洲市场开展GE产品的销售。”黄耀和说。

青岛海尔表示,倘若收购顺利完成,销售网络互补、采购成本节约、技术及研发优势共享将成为此项收购协同效应最为显著的三大方面。但不可避免的,收购也将伴随着一定的后续整合风险。

“GE的公司管理全球闻名,在这方面不会存在太大的问题,而相信收购完成后,海尔不会进行太多改变。整合的重点将主要存在于系统对接双方产品的相互销售方面,比如:美国的房子要比亚洲的大,GE未来针对亚洲市场产品的设计如何更新适应亚洲市场。此外,还有中美两国文化的融合,尤其是后台的一些系统能否马上连接在一起等。当然这些都是很具体的整合方面。”黄耀和说。

上海证券交易所也对该交易充分重视,针对交易的部分具体内容向青岛海尔发出了问询函。

对于并购完成后的整合风险方面,青岛海尔表示,本次交易完成后,青岛海尔将保证GE原有销售渠道稳定性的措施,确保通用家电原有销售渠道的稳定性将是本次整合计划中最重要的目标之一,在交割日前和交割日后一年过渡期内,青岛海尔和GE将紧密合作,通过与客户的有效沟通、确保所有经销商和客户合同的延展性、对部分管理层和核心销售人才制定留才计划,以及在研发采购及供应链等方面形成互补的方式来保证GE原有销售渠道的稳定性。

总的来说,青岛海尔对于海外收购并不陌生。2011年10月,海尔和日本三洋电器集团签署收购协议,以100亿日元左右的价格,收购了日本三洋在日本和东南亚地区的洗衣机、冰箱等电器业务;2012年,海尔完成了对新西兰斐雪派克家电业务的并购,交易约合7.66亿美元。2015年,青岛海尔又收购了海尔集团在亚洲、欧洲、中东、非洲以及美国等国家地区的海外白电业务并受托管理斐雪派克相关资产,实现了在海外市场的全产业链布局。(编辑 辛灵)

作者:慕丽洁

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜