本周投资者比较关注两件事:

1、4月经济金融数据低于预期结合权威人士讲话,这是否意味着政策环境转向紧缩?

2、本周消费股普遍抗跌,是否意味着这会成为 未来大家“抱团取暖”的方向?

就以上两个问题,我们的看法是:

一、“调结构”和“稳增长”的矛盾,注定了他们只能以“跳交谊舞”的形式出现——你进则我退,这是目前影响市场风险偏好的核心因素。

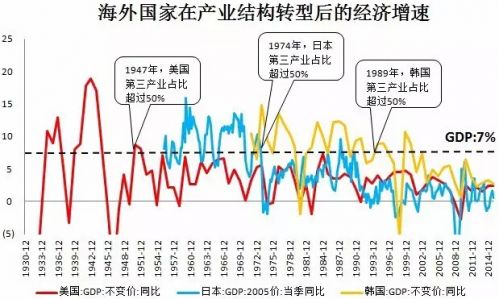

1、“调结构”政策会触动利益阶层,并且带来短期经济的阵痛,这和“稳增长”政策相矛盾。在2013年以后,改革与转型的新政不断推出,但我们认为前几年推出的“自贸区”、“一带一路”这样的改革都是“增量改革”,是新做出来“蛋糕”给大家吃,所以不触动任何人的利益,处于“改革的浅水区”;而去年下半年以来开始强调的“税改”、“供给侧改革”都是“存量改革”,是把大家手里已经有的“蛋糕”切下来给别人吃,所以一定会触动利益,这已处于“改革的深水区”,推动起来难度会大增。另一方面,“减税”会带来财政收入的大幅下降,从而制约“稳增长”政策的发挥,且“供给侧改革”所强调的“去产能、去杠杆、去库存”可能会导致企业关停、员工下岗、信用违约,这也和“稳增长”政策相矛盾。其实从海外经验来看,“调结构”和“稳增长”是不可兼得的——在美日韩这三个典型国家中,没有一个国家可以在第三产业占比超过50%以后,GDP的最高增速还能超过7%(注意7%是最高增速,中枢增速水平一般会降到5%以下),因为第三产业主要是轻资产、短产业链行业,对总量经济的拉动有限。而我国从2014年开始,第三产业占比也已经超过了50%,在改革深化过程中经济再下台阶已是必然趋势,但同时监管层又将“保持6.5%的GDP年均增速”写进了“十三五规划”,这就注定了矛盾的发生。(我们在过去曾经有两篇报告对“稳增长”和“调结构”的矛盾进行了深入分析,欢迎大家阅读:《“供给侧改革”和“保增长”,也许只能二选一》2015-11-22、《稳增长和调结构的交谊舞》2016-3-24)

2、年初以来的宏观政策以“稳增长”为主,而本周“权威人士”发言又再次强调“调结构”——“稳增长”和“调结构”跳起了“你进则我退”的交谊舞,对未来股市的影响有三种情景可能。今年以来宏观数据的明显改善和“保增长”政策的加码密不可分,但这同时又带来了“走老路”的问题,制约了改革和转型的进程(比如:奄奄一息的“僵尸企业”又活过来了,反而没有动力再去搞“去产能”和“去杠杆”了),这可能是“权威人士”选择在此时再次发声强调“调结构”的原因。我们今年做市场判断时有一条核心假设——即A股市场的风险偏好提升只能依靠改革和转型预期的加强。因此,未来“稳增长”和“调结构”这两股力量谁强谁弱,将是决定市场风险偏好的核心因素,他们的“胜负”将可能对A股市场带来三种情景可能:

(1)当政策愿意牺牲“稳增长”而专注于“调结构”时,短期经济数据和流动性环境可能恶化,但投资者的中长期风险偏好有望提升,对A股影响是“短空长多”;

(2)当政策为了“稳增长”而放慢“调结构”速度时,短期经济数据和流动性环境可能进一步改善,但投资者的中长期风险偏好将会恶化,对A股影响是“短多长空”;

(3)如果“稳增长”和“调结构”政策始终势均力敌、不分胜负,那么经济将不死不活、投资者也难以形成稳定预期,进而导致风险偏好缓慢下降,对A股影响是“慢熊”。

|

3、未来的1个月是对以上三种情景的“观察期”,最终决断将在下半年,预计市场近期将继续处于震荡阴跌阶段。年初以来的政策环境主要以“稳增长”为主,而“权威人士”的发言是否会改变这种政策环境?我们认为仅仅在三、五天之内是看不出来的,至少要一个月才能观察和确认到真正的变化。因此最近一个月就处于“观察期”,在这个阶段预计市场很难有“大起大落”,或将继续维持4月以来的“震荡阴跌”特征(如果让我们现在就下注1个月后最终的观察结果,我们倾向于认为还是第三种情景——“慢熊”)。

|

二、加仓消费股是熊市的标准动作,但如果是“慢熊”,那么消费股也很难持续加仓——届时真正能让大家“抱团取暖”的将是一些“新白马”,个股特征将重于行业特征。

1、2003年以来,每当A股进入熊市,消费股必然会被大家加仓。但在2011-2012年“慢熊”的中后期,消费股也开始被减仓。从下图可以看出,2003年以来,基本上在每次A股出现趋势性下跌阶段,主动偏股基金都会加大对消费股的持仓(我们统计的消费股由四个行业构成:医药生物、食品饮料、纺织服装、一般零售),最终消费股的持仓一般会占到总持仓的三分之一。而目前主动偏股基金对消费股的持仓比例为17.7%,这样来看消费股还是有一定的加仓空间。但是在2011到2013年的那次“慢熊”中,消费股虽然在熊市前半段也被加仓,但是在熊市中后段也开始被减仓。

|

2、在2011-2012年“慢熊”中,大家最终抱团的是一些“白马股”,但这些股票并没有统一的行业特征。现在再回顾2011-2012年的“慢熊”,最让大家印象深刻的并不是消费股,而是海康威视、大华股份、长城汽车、康得新这些所谓的“白马股”。这些公司虽然处于不同的行业之中,但却在当时被投资者“抱团取暖”,以极端仓位配置“白马股”成了对抗“慢熊”的唯一手段——在顶峰时期,14只“白马股”的自由流通市值合计只占到A股总体的2.2%,但主动偏股基金对他们的配置比例却高达23.6%,这才是真正的“抱团取暖”。

|

3、消费股的加仓空间是看得到“天花板”的,而一旦“慢熊”得以确认,后期大家真正“抱团”的方向将是“新白马”(未来两年复合增速在30%以上、PEG小于1、中等市值规模的公司),届时才是真正考验选股能力的时候。近期消费股受到投资者追捧,尤其是我们在二季度策略报告中首推的食品饮料板块表现优异。但是在和投资者的交流过程中我们发现,大家对消费股的加仓实属是在避险情绪下的无奈之举,而随着很多消费股估值的明显提升,对投资者的吸引力已经越来越小(大部分消费股的PEG目前已大于1:白酒PE已上升到21倍,而预期2016年业绩增速为10%~15%;医药PE已达39倍,而预期2016年业绩增速为20%~30%;纺织服装PE已达36倍,而预期2016年业绩增速为20%~25%)。而反过来再看看2011-2012年大家最终抱团的“白马股”,他们的主要特征是:未来两年的复合增速一般在30%以上,而PEG一般又小于1,且市值规模一般在100亿到500亿之间。这样的公司虽不处于同一个行业,但却往往拥有一些独到的优势——有的是高速成长的小行业中的寡头公司(如海康、大华、歌尔声学等)、有的是稳定增长的大行业中的寡头公司(如格力电器、光明乳业等)、还有的是有独特产品优势的公司(如长城汽车、片仔癀等)。展望未来,一旦确认了市场“慢熊”趋势,那么投资者可能将寻找新时代下的“新白马”去“抱团取暖”,这对大家的选股能力才将是真正的考验(注:我们策略研究是一个自上而下的研究体系,在精细化选股方面没有用武之地。虽然我们提出了“新白马”是大家的“抱团”方向,但无奈现在还无法指出“新白马”具体是谁。因此在配置上我们还是维持之前对食品饮料、建筑、环保、金融服务的推荐,这些行业应该在“慢熊”中能具有相对收益)。

|

动物系恋人啊 | 钟欣潼体验爱情哲学

动物系恋人啊 | 钟欣潼体验爱情哲学 南方有乔木 | “科创CP”渐入佳境

南方有乔木 | “科创CP”渐入佳境 魔都风云 | 周冬雨任达华演父女

魔都风云 | 周冬雨任达华演父女

我来说两句排行榜