中国新能源汽车电池政策没有向日韩电池倾斜,导致三星SDI与LG化学与松下三家公司锂电池扩张之路遇阻,这最终让三星SDI和LG化学业绩承压,与之有相同处境的还有日本的松下公司。

《汽车动力蓄电池行业规范条件》企业目录(第四批)出炉,颇受新能源汽车厂商喜爱的三

星SDI、LG化学和松下三家公司再次被利好政策拒之门外,这对三家公司而言自然不是好消息,不过在政策“偏袒”下,我国本土锂电池厂商迎来发展机遇,国内锂电池产业快速扩张正当时。新能源汽车市场提振 动力锂电池销量逐年提升

锂电池可分为消费型锂电池、储能型锂电池与动力锂电池三类。与前两者相比,动力锂电 池起步晚,但受益于新能源汽车发展,动力锂电池产量逐年提升。

前瞻产业研究院提供的《中国动力锂电池行业市场需求预测与投资战略规划分析报告》指出,2011年我国锂电池产量不到15Gwh,动力锂电池在其中几乎未有占比,到2015年我国锂电池产量上升至47.13GW,动力锂电池在其中的占比升至36.07%,这一发展趋势与国内新能源汽车发展趋势吻合。

资料来源:前瞻产业研究院整理

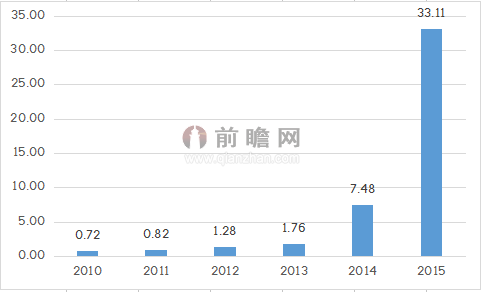

2014年我国生产新能源汽车7.85万辆,增长3.5倍,销量则达到7.48万辆,同比增长3.2倍;到2015年,全年生产新能源汽车总计34.04万辆,同比增长3.3倍,销量达33.11万辆,同比增长3.4倍,成为全球最大新能源汽车市场。

2010-2015年我国新能源汽车销量(单位:万辆)

资料来源:前瞻产业研究院整理

按照上述发展趋势,预计2016年新能源汽车产量将达50万辆,对应的动力锂电池产能超过20Gwh。

界追踪锂电池产业链后发现,国内锂电池扩产速度一般,预计锂电池产能供不应求的状态将长期存在。受供不应求的市场关系影响,锂电池生产原料价格上涨,锂电池产业链公司受益。

锂电池产业链可分为上中下游三大环节,上游为锂矿资源,为锂电池提供锂矿产品,国内代表企业是西部资源与赣锋锂业等;

中游是材料领域,分为正负极材料、隔膜与电解液四类,代表企业有杉杉股份、中国宝安、新宙邦等,四大材料共同助力了电芯制作与电池组装环节;

下游是锂电池终端应用领域,分为消费电子、工业储能与新能源汽车三类,其中德赛电池与比亚迪等是代表企业。

虽然有政策推动,但新能源汽车售价高、续航短的问题仍旧存在,这暴露出锂电池技术与成本两大弊端。

技术方面,与传统汽油车相比,我国新能源汽车由于搭载的动力锂电池续航受到体积的限制,因此续航普遍短,这亟待提高锂电池的功率密度;成本上,纯电动汽车成本中,动力锂电池成本占据一半,锂电池目前成本高昂,这也使得纯电动汽车制造成本和售价都偏高,消费者难以承受。