本周回顾

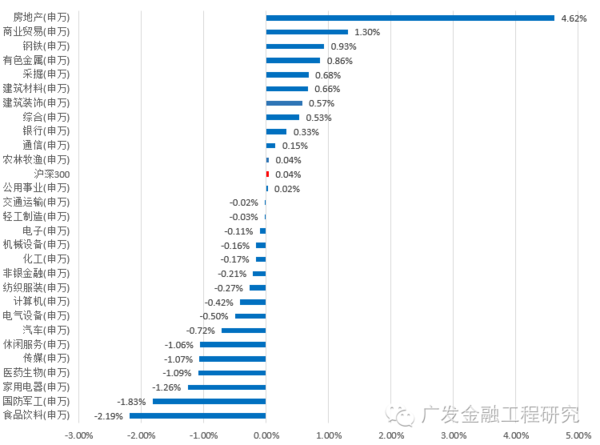

过去一周市场各指数涨跌不一。万科事件的发酵,带动房地产板块一骑绝尘,获得4.62%的收益。只有商业贸易、钢铁、有色金属涨幅居前。相对于沪深300指数0.02%的表现而言,11个行业超额上涨。

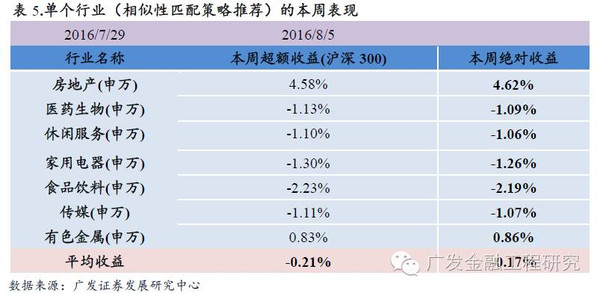

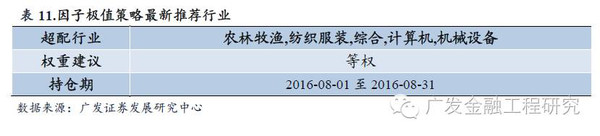

在我们推荐的行业轮动策略中:相似性策略过去一周成功捕获房地产、有色金属等强势板块;因子极值策略本月最新结果推荐农林牧渔、综合板块,建议继续关注。?

1相似性匹配——把握“似曾相识”轮动规律

策略思想

板块交错轮动已经成为A股市场运行的一个显著特征甚至是基本规律,本策略通过观察近期行业之间的涨跌顺序,与历史样本进行相似性匹配,寻找“似曾相似”的样本时期以把握该规律,并以随后的强势行业作为当前配置的依据

策略全样本(2008年起)获81.06%超额收益,胜率59.80%,最大回撤-17.46%。

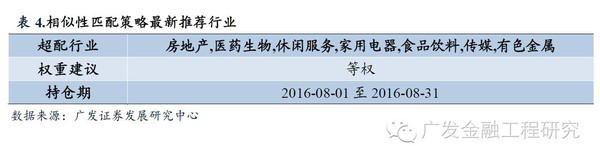

下面给出本月最新推荐配置行业:

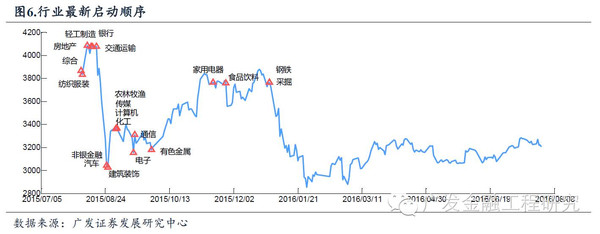

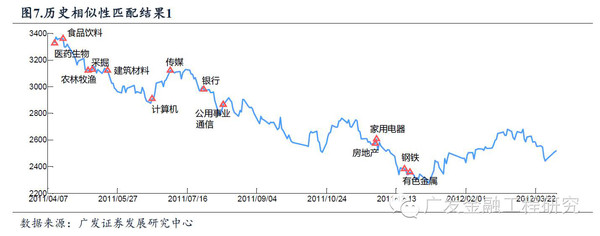

在2015年7月末,上证指数的自由落体式下跌暂时歇息,迎来了十几天的小幅反弹,然而好景不长,从8月18日开始,新一轮的急剧下挫接踵而来,至8月底跌到了2850.71点;相似性策略监测的行业启动集中在8月中的第二轮急挫之前、以及8月底急剧下跌之后的修整反弹期间,绝大部分行业在2016年1月之前已完成启动,相比2015年7月份,8月之后启动的行业有所减少。一年来,除去年8月和今年1月份的快速跳水回调外,其余大部分时间呈箱体震荡态势,量能逐渐减小。对比历史相似性匹配结果,四个相似性序列均指向10-12年的震荡下行时期,其中相似序列1的整体相似程度高达43.65%。下面是行业最新启动顺序以及各匹配结果的图示。

综合4个历史匹配结果的后续上涨行业,我们看好房地产,医药生物,休闲服务,家用电器,食品饮料,传媒,有色金属这几个板块在8月取得较高涨幅。下表是相似性策略7月推荐行业在上周的表现。

2羊群效应——龙头股带动行业涨势

策略思想

近年来A股追涨杀跌的情绪尤为强烈,受到最新热点及主题的驱动,某些行业内出现大幅上涨的龙头股之后不久,走势比较平稳的行业指数随后也会被龙头股整个带动起来。本策略通过识别行业是否具有羊群效应和合适龙头股提供配置建议

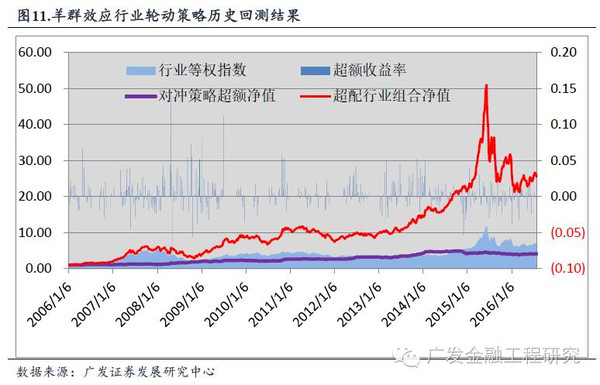

策略全样本(2006年起)获308.9%超额收益,胜率55.8%,最大回撤-21.3%。

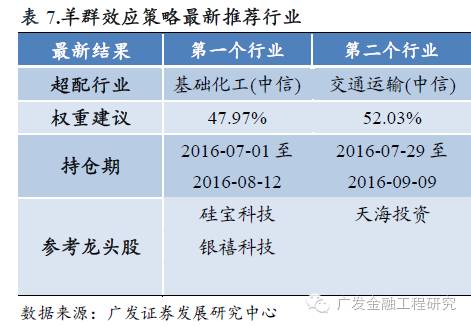

下面给出本周最新推荐配置行业:

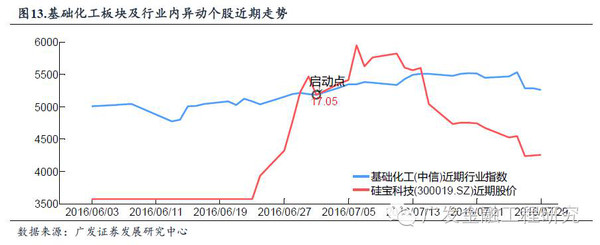

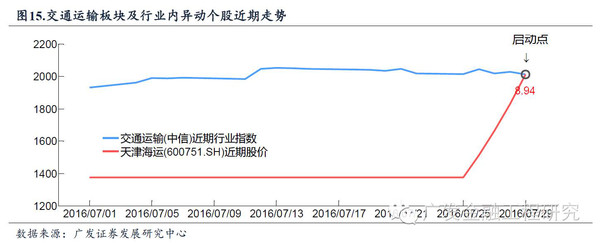

下面我们给出了一周内存在显著羊群效应的行业指数及异动个股股价近期走势。本周权重蓝筹板块表现较优。基础化工(中信)上周下跌0.23%,交通运输(中信)下跌0.14%,沪深300下跌0.04%。从监测到的两个异动个股来看,银禧科技继续攀升,硅宝科技窄幅震荡。天海投资2016年2月19日起因重大资产重组停牌,上周复牌后连续涨停,本周以震荡走势为主。我们认为在该行业内投资者追涨杀跌浓烈情绪影响下,领涨个股有望拉动基础化工块的整体上涨势头。

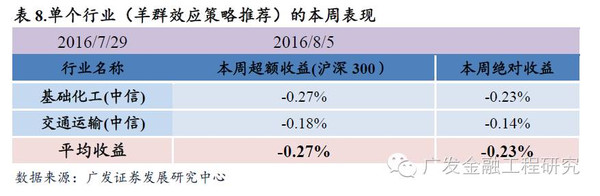

?下表是羊群效应策略推荐行业在上周的表现。

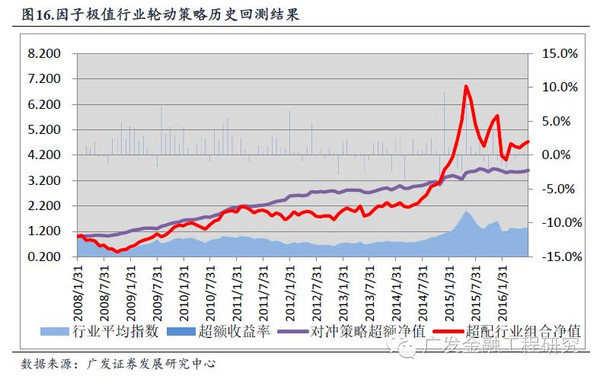

3风格极值——捕获投资者浓烈情绪

策略思想

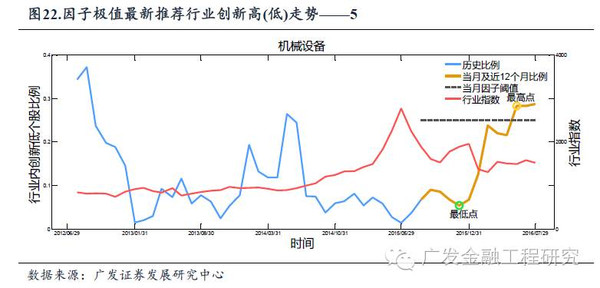

投资者在进行投资的过程中,会观察各类指标当前的情况以辅助决策,本策略采用行业内个股风格因子值的创新高(低)比例来刻画投资者的情绪,当行业内风格创新高(低)意味着投资者对该行业的情绪较浓烈,极有可能看好该行业

策略全样本(2008年起)获255.9%超额收益,胜率73.0%,最大回撤-4.3%。

过去一个月市场,在A股纳入MSCI、英国脱欧公投等事件的影响下,上证指数呈现跌宕起伏的箱体震荡格局,沪指两次触及2800点箱体下限后都较快反弹,但也并未走出大级别的反弹趋势,月线勉强收红。但食品饮料、国防军工板块在月初与月末都有较大涨幅,商业贸易板块则呈现U型反转态势,最高价长度创一年以来新低。自股灾以来,沪深两市成交量连创新低,在市场情绪整体低迷缩量震荡的背景下,交易冷清不活跃,部分板块近3月平均成交量创一年以来新低,与上月换手率因子在各行业连创新低是相对应的。

最高价长度因子在各行业内表现如图例中所示:

近3个月平均成交量因子在各行业内表现如图例中所示:

下面给出本月最新推荐配置行业配置

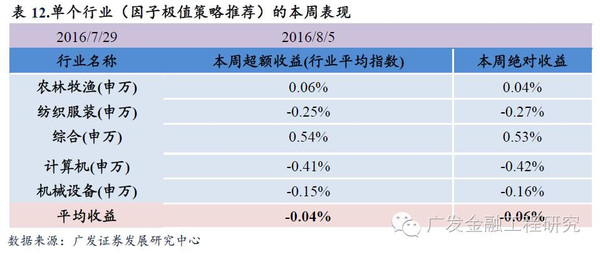

下表是因子极值策略7月推荐行业在上周的表现。

行业周报下载地址:

链接: https://pan.baidu.com/s/1sloqUi5

密码: j8q5

行业轮动系列报告:

《风格因子驱动下的行业选择》

《基于ABL的行业配置方法:经济周期、估值反转于股价动量》

《大单资金流的反转效应更适用于周期行业》

《基于决策树的行业配置策略》

《基于历史状态空间相似性匹配的行业配置模型》

《寻找行业“似曾相识”的轮动规律》

《捕捉羊群效应下的行业轮动机会》

《基于个股极值比例的行业轮动策略》

更多量化研究请多关注微信公众号:“gfquant”