短期步入震荡,长期依然向好——对国债利率走势的分析

摘要:

近期债市变化:从上涨到震荡

经济下行+宽松预期,带动前期上涨。7月经济投资数据下滑,信贷社融也超预期跳水,银行贷款全是房贷,企业需求低迷。由于经济金融数据低于预期,市场宽松预期再起,做多情绪升温,基本面利好下,机构将收益率买下去。

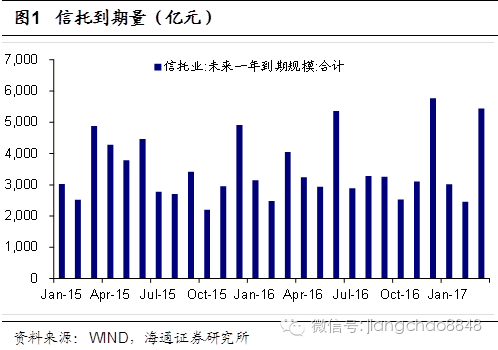

大量配置资金持续入场。对理财和保险而言,今年有不少非标、协议存款陆续到期,存量到期资金转向债市寻找机会;对银行而言,表内对企业贷款持续下滑,仅房贷一枝独秀,农商城商行为代表的资金同样涌入债市;为了博取收益,不少机构选择加杠杆、拉久期、博价差策略,使得债市波动加大。

央行稳资金、控杠杆,债市出现调整。本周资金延续偏紧,14天以上货币利率上行,与大行融出减少、超储低位、公开市场投放趋降、回购需求仍大等有关。据悉23日央行重启14天逆回购询量,此举虽有助于稳定中短期资金面,防止利率明显上行,但也将抬高机构资金成本,结合近期公开市场操作的紧平衡操作,央行或旨在控制债市杠杆。债市受此影响,收益率出现明显调整。

当前利率还有下行空间吗?需要基本面与政策配合

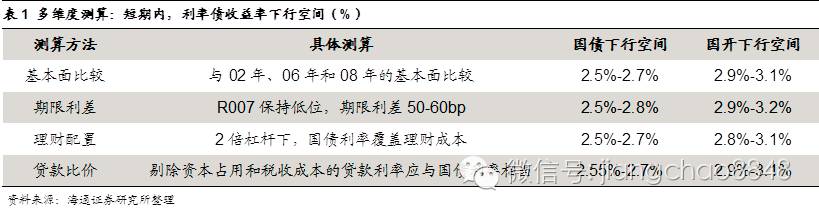

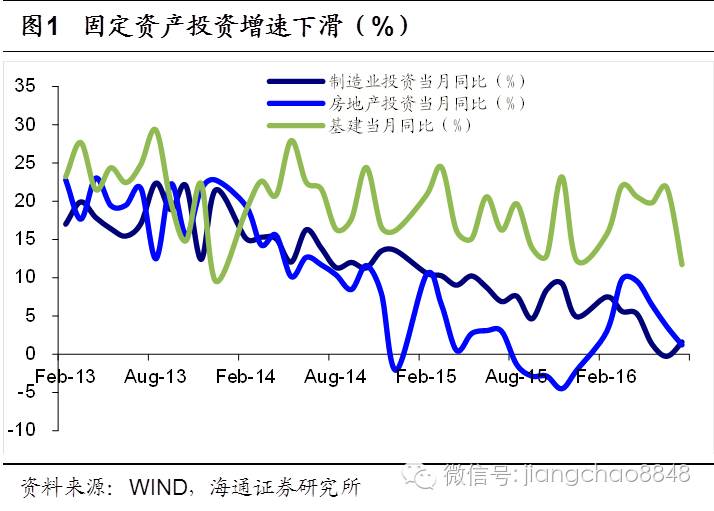

1)从基本面看,利率长期仍有探底可能。2002年、2006年和2008年,经济基本面下滑和通缩压力是导致我国国债收益率低位的主因。长期来看,国内制造业投资受制于产能过剩,在人口红利消失后,地产投资下行难以避免,而基建投资只能起到托底作用;而居民收入提升有限,地产对消费有挤出效应。因此,未来我国经济增速可能低于2008年,利率长期有探底可能。

2)从贷款比价看,当前债券利率与贷款收益匹配。10年期国债利率与考虑资本占用和税收成本后的贷款收益率应相当。当前贷款利率在5.25%左右,对应10年国债利率2.75%左右,10年国开债利率3.1%左右。后续债券利率向下突破,需要贷款利率进一步下行,而这又取决于货币宽松政策。

3)从理财配置看,资产负债互相影响。理财资产端的债券收益需要覆盖其成本。采用2倍杠杆率和2.2%-2.3%的货币利率,估算能够覆盖理财收益率的债券利率范围。当前理财收益率维持在3.9%,对应10年国开利率为3.1%,10年国债利率为2.73%,后续走势取决于货币利率和理财成本。

4)从期限利差看,目前处于历史低位。目前10年与1年国债期限利差在60bp左右,低于过去10年的历史均值,接近历史四分之一分位,处于低位;同时,也与15年以来的平均期限利差接近,相对合理。若要继续压缩期限利差,需要明显的基本面下滑预期和货币宽松预期配合。

短期步入震荡期,长期仍看好债市

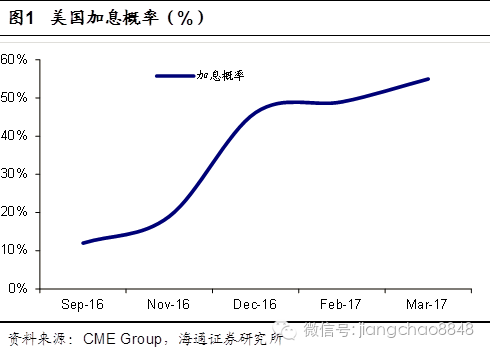

短期存风险点。1)经济通胀短期平稳,并未明显失速,而财政政策和PPP也有可能发力、托底4季度经济。2)4季度通胀存短期反弹风险,美国12月加息预期仍存。3)央行近期维持资金紧平衡、控杠杆的意图愈发明显,14天逆回购也可能重启,短期内降息降准难现,去杠杆也对债市不利。

短期步入震荡期。结合期限利差、理财配置和贷款比价,以及基本面和货币稳健预期,当前债券收益率基本匹配我们估算的利率中枢区间。后续债市将步入短期震荡期,短期维持10年国债区间2.5%-2.9%,10年国开区间2.8%-3.2%。

长期仍看好债市。但从长期基本面看,我国地产需求难言改善,拐点越来越近;财政收支捉襟见肘,基建投资也不乐观,未来经济下行压力仍大,今年的10年国债利率已突破08年2.7%的低点,2017年则有望突破02年2.3%的低点。

关注利率向下突破需要的条件:回购利率下调/货币进一步宽松、地产销量负增,以及通胀见顶回落,这些信号若出现则有望带动债市继续上涨。

正文:

1. 近期债市变化:从上涨到震荡

1.1. 经济下行+宽松预期,带动前期上涨

8月中上旬利率债迎来大涨,10年期国债突破2.7%,10年国开债也从此前的3.16%下行9bp到3.07%,代表券收益率最低一度接近3.03%左右;而超长期利率债表现更为出色,30年国债收益率下行14bp,20年国开债收益率下行17bp。

导致利率大幅下行的根本因素是经济下行压力加大,宽松预期升温。7月经济投资数据再度下滑,信贷社融也超预期跳水,银行贷款全是房贷,企业需求低迷。由于经济金融数据低于预期,市场宽松预期再起,做多情绪升温,基本面利好下,机构将收益率买下去。

1.2.配置资金仍多

此外,大量配置资金持续入场是债牛不可忽视的动力。对理财和保险而言,今年有不少非标、协议存款陆续到期,由于金融去杠杆对非标冲击,到期资金转向债市寻找机会;而对银行而言,表内对企业贷款持续下滑,仅房贷一枝独秀,农商城商行为代表的资金同样涌入债市,博取收益。

1.3.杠杆需求仍存,资金闻风而动

债券利率下行,金融机构盈利承压。毋庸置疑的是,配置资金横扫一切债券及类债资产,资产收益率下行幅度要明显大于负债端成本的下降,给金融机构的盈利带来下降压力。例如,1个月理财产品的预期收益率仍达3.8%左右,随着非标大量到期,高收益高等级债券的稀缺,理财要获取高收益越发困难,也使得委外盛行。

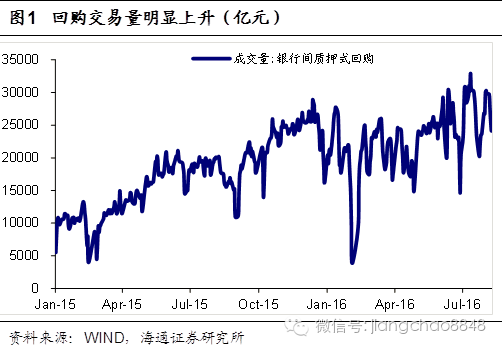

为了覆盖成本,获得超额收益,机构选择加杠杆、拉长久期、博取价差等方式增厚收益。数据显示,银行间质押回购交易量已从15年末的日均2万亿上升至16年7月末的3-3.2万亿,加杠杆需求不断抬升,又将资产端的债券收益率进一步买下去,呈现“自我实现式”的利率下行。

但值得注意的是,由于当前加杠杆、拉久期、博取价差较为普遍,如果利率出现上行预期,资金赎回和获利了结可能造成利率波动加大。

1.4.14天逆回购询量,债市出现调整

央行14天逆回购询量,稳资金、控杠杆。本周刚过两天,资金延续偏紧局面,14天以上货币利率上行,隔夜和7天利率也不同程度回升,与大行融出减少、超储低位、公开市场投放趋降、回购需求仍大等有关。据悉23日央行进行了14天逆回购询量,此举虽有助于稳定中短期资金面,防止货币利率明显上行,但也将抬高机构资金成本,结合近期公开市场操作的紧平衡操作,央行控制债市杠杆的意图或显现。

债市受此影响,当日出现明显调整。23日10年国债和10年国开代表券收益率上行6bp左右,超长期利率债收益率也上行3-4bp。

2.收益率还能下行吗?

从今年以来的债市表现看,基本面、宽松预期、配置力量和杠杆/交易需求均是推动债牛的重要因素,而这些因素也决定了国债和国开债在短期和长期的利率底部。在14天逆回购可能重现的当前,债市收益率还能下行吗?

2.1.从基本面看,利率长期仍有探底可能

2002年、2006年和2008年,经济下滑和通缩压力是导致我国国债收益率低位的主因。

从基本面来看,2002年通缩+宽松,GDP实际增速8%-10%,CPI同比在负1%-1%,对应10年国债最低2.3%;2006年,物价回落+加息预期延后,GDP实际增速在12%以上,但CPI同比在1%-2%左右,对应10年国债最低到2.8%。

2008年,次贷危机爆发,我国经济遭到明显冲击,央行接连降准降息,当时GDP实际增速降为6%-7%,CPI在负1%-2%,对应10年国债最低到2.7%。

长期来看,我国经济下行压力仍大,很有可能增速低于2008年。总需求方面,全球经济低迷,出口对经济拉动减少;国内制造业投资受制于产能过剩,地产销量从高位回落,后续居民加杠杆空间有限,在人口红利消失后,地产投资下行期难以避免,而基建投资只能托底;消费方面,居民收入提升有限,而地产对居民支出有挤出效应。

我们预测,2016年3-4季度,我国GDP实际增速6.5%-6.6%,CPI由于基数效应,同比可能在1.8%-2%左右。

但到了2017年,GDP实际增速可能降至6.3%左右,CPI同比回落到1.6%甚至以下。因而从长期看,我国基本面逐步趋降,今年的10年国债利率已突破08年2.7%的低点,2017年则有望突破02年2.3%的低点。

2.2.从贷款比价看,债券收益率相对匹配

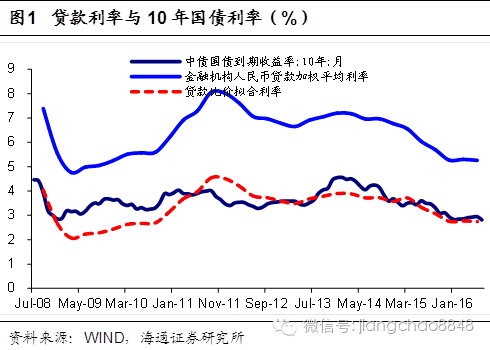

从银行资产端来看,10年期国债利率应至少与考虑了资本占用和税收成本的贷款收益率相当。历史数据显示,贷款比价拟合的国债利率基本可以当作实际国债利率的底部,特别是15年以来,随着银行增加表内债券配置比例,贷款比价拟合的国债利率作为底部的效果可能更好。

15年9月,我国金融机构加权贷款利率约为5.7%,对应10年国债利率中枢在3.1%左右;16年6月,我国金融机构加权贷款利率约为5.25%,对应10年国债利率中枢在2.75%左右,与当前的国债收益率基本匹配。展望后市,短期内降准降息较难看到,贷款利率可能维持在当前水平,那么10年国债中枢也就稳定在在2.7%左右。

后续债券利率向下突破,需要贷款利率进一步下行,而这又取决于货币宽松政策。如果贷款利率下降至5%左右,那么10年国债利率中枢可能降至2.55%,10年国开债利率降至2.9%左右。

2.3. 从理财配置看,资产负债互相影响

从银行理财配置来看,资产端债券收益需要能够覆盖成本。随着3个月理财收益率从过去的5%高位下降至当前的4%以下,10年国开利率也从4.5%下降至3.1%。

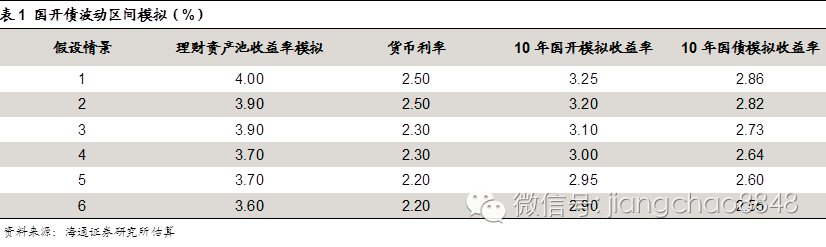

采用2倍杠杆率和2.2-2.3%的货币利率,估算能够覆盖理财收益率的债券利率范围。若理财收益率维持在3.9%,货币利率在2.3%,对应10年国开利率为3.1%,10年国债利率为2.73%,与当前债券收益率接近。

高收益资产稀缺,未来理财收益率可能继续下降。若理财收益率降到3.7%,货币利率在2.3%,那么对应10年国开利率为3%,10年国债利率为2.64%。若理财收益率降到3.6%,货币利率在2.2%,那么对应10年国开利率为2.9%,10年国债利率为2.55%。

我们觉得短期内理财收益率的下降可能不会过快,债券收益率向下突破仍需要货币宽松(推动货币利率下行)和明显大量配置资金入场(提升债市需求)的催化。

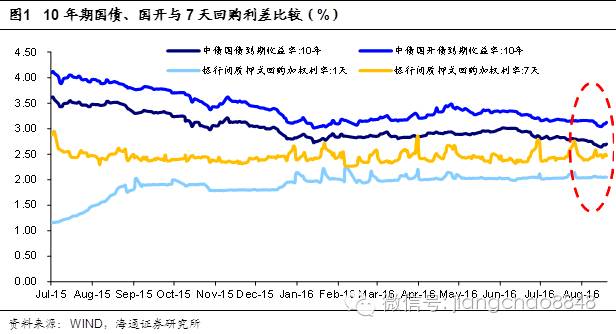

此外,从杠杆收益来看,当前央行仍维持7天逆回购招标利率在2.25%,一定程度制约杠杆收益和长债下行空间。10年国开债收益率与7天回购的利差,从15年4季度的100bp下降到8月下旬的60-65bp,而10年国债收益率与7天回购的利差,也从15年的60bp左右下降到当前20bp左右。

随着债券收益率的不断下行,由于7天回购中枢被央行锁定,机构的杠杆收益不断压缩。当利差压缩到过低时,叠加近期央行有控杠杆的意图,短期内杠杆需求或边际趋降,对债市的利好也就会暂缓,直到货币利率再度向下松动。

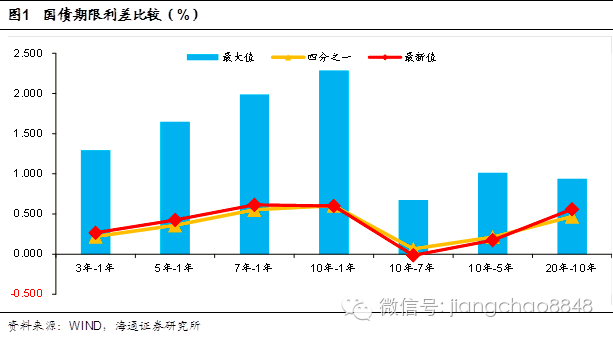

2.4.从期限利差看,处于历史低位

根据最新的国债收益率曲线,10年与1年期限利差在60bp左右,低于过去10年的历史均值,接近历史利差的四分之一分位,处于历史低位;同时,也与2015年以来的平均期限利差接近,相对合理。

同样的,10年与1年的国开债期限利差在85bp左右,低于过去10年的历史均值90bp,但高于四分之一分位;此外,国开期限利差也高于15年以来的平均利差70bp,源于近期短端国开债明显下行。

从期限利差角度,当前利差处于历史低位,若要继续压缩期限利差,需要明显的基本面下滑预期和货币宽松预期。

3. 短期步入震荡,长期看好新低

3.1.央行或控杠杆,债市短期震荡

短期债市存在风险。首先,8月以来,经济通胀短期平稳,并未明显失速,而财政政策和PPP也有可能发力、托底4季度经济。其次,4季度通胀存短期反弹风险,美国12月加息预期仍存。再者,央行近期维持资金紧平衡、控杠杆的意图愈发明显,14天逆回购也可能重启,短期内降息降准难以看到,长债利率难以大幅下降。

短期利率步入震荡期。通过此前的期限利差、理财配置和贷款比价分析,当前债市收益率已经基本匹配我们估算的合理利率区间。我们认为,大涨之后的债市将步入短期震荡格局。短期维持10年国债区间2.5%-2.9%,10年国开区间2.8%-3.2%。16年4季度,我国10年国债收益率的向下空间可能在2.5%-2.7%,10年国开收益率的向下空间可能在2.8%-3.1%,这需要基本面和货币政策的配合。

3.2.长期看好新低,突破需要条件

长期仍然看好利率下行。但从长期基本面看,我国地产需求难言改善,拐点越来越近;财政收支捉襟见肘,基建投资也不乐观,未来经济下行压力仍大,债市长期依然看好,今年的10年国债利率已突破08年2.7%的低点,2017年则有望突破02年2.3%的低点。