10年的医疗投资,让君联资本收获了诸多精彩案例。迄今为止,君联资本在医疗行业已投资50多个项目,成为国内此领域深耕细作的基金之一。

文 | 王庆武

来源 | 投资中国网

ChinaVenture

NEWS

﹀

﹀

﹀

这是一支医疗投资的“突击队”,他们基于君联资本的平台,活跃于医疗领域,专攻医疗器械诊断、生物医药、医疗服务等几大投资主题,亦围绕中国健康产业未来发展的几个重大的疾病谱,包括像糖尿病、心血管疾病、肿瘤进行布局。

10年的医疗投资,让君联资本收获了诸多精彩案例。迄今为止,君联资本在医疗行业已投资50多个项目,成为国内此领域深耕细作的基金之一。

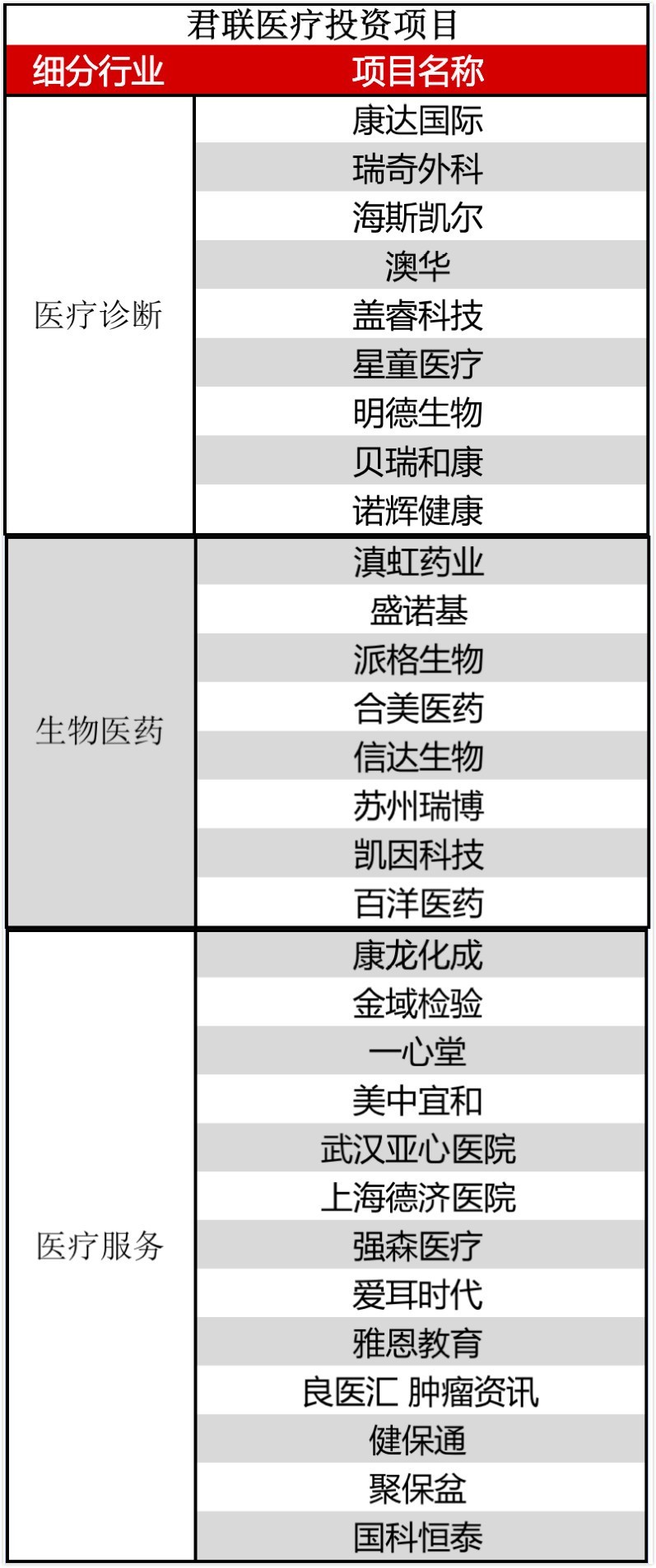

君联资本投资部分医疗项目(投资中国网整理)

近日,君联资本董事总经理欧阳翔宇、蔡大庆接受了投资中国网记者专访,首度曝光君联资本10年医疗投资图谱,详解医疗板块内部架构,深度剖析医疗领域10年投资背后逻辑。

有品牌、成熟的创业型投资团队

“我们现在算是一个有品牌、成熟的创业型投资团队。”欧阳翔宇在接受投资中国网记者采访时,给予了目前君联资本医疗团队这样的定义。

2015年9月,君联资本第一支专注于医疗的专项基金正式成立,这标志着君联资本在医疗领域的投资进入又一崭新阶段。5个月后,2016年2月,君联资本医疗专项基金分别完成了美元及人民币的基金募集。

事实上,医疗投资正被越来越多的投资机构所重视。过去两年中,专注于医疗投资的新基金层出不穷,一些综合性机构也纷纷设立了医疗团队。

“早期风险投资基金规模是有限制的,一旦超过5亿美元,决策效率下降、回报率下降,通过专业化的通道发展专业化基金是必然路径。”欧阳翔宇表示。

君联资本的平台,联想系的优势,即是欧阳翔宇所说的品牌基础。除此之外,“君联资本医疗团队10年经营,也树立了行业地位”。

自2007年3月投资第一家医疗企业康龙化成开始,君联资本开始在医疗领域接连披荆斩棘,至今已近10年。在医疗专项基金成立之前,君联资本已在行业内投资了30多个项目,涉及金额达到4亿美元,且投出了一些比较有影响力的项目,诸如一心堂、美中宜和、滇虹药业、金域检验、康龙化成、伊美尔等皆是其代表之作。

目前,君联资本所投资的50多个项目中,明德生物、贝瑞和康、凯因科技、康达国际、金域检验等多个企业已进入上市通道,一心堂通过上市退出,滇虹药业、美中宜和、PHARMARON等则通过并购退出。

10年的医疗行业投资,君联资本团队磨合也已十分成熟。

君联资本董事总经理 欧阳翔宇

君联资本董事总经理 蔡大庆

现今,君联资本的医疗投资团队由欧阳翔宇和蔡大庆主管。欧阳翔宇于2004年加入君联资本的前身——联想投资任董事总经理。2011年,欧阳翔宇邀请蔡大庆加入。二人在2004年就已相识,蔡大庆具有丰富的生物医药科技专业背景,曾担任华大基因董事、CFO等职务,此点正是被欧阳翔宇所看重的。

截止目前,君联资本医疗团队共10人,除上述二位董事总经理外,还包括3名执行董事、1位总监、1位副总裁、1位投资经理及2个BD(业务拓展经理)。

“大多数成员都是在君联资本平台上内部逐步培养起来的,已慢慢构建起60后、70后、80后有层次的人才梯队。”欧阳翔宇介绍,君联资本医疗团队都具有医药相关学历和工作背景,“一人多能,并依循每个人专业背景有所侧重2-3个细分领域,比如学药背景的,看药相关的项目就稍微多一些,但同时一些服务类、机械类的项目也会接触;擅长器械方面的,同时也要对其他方面项目有所关注。”

而之所以说是一个创业型的投资团队,欧阳翔宇坦言,“作为君联资本专项医疗基金,对我们来说是一个新的挑战。”

不过,在欧阳翔宇看来,因为有了专业医疗团队,未来则会越来越聚焦在专业领域做投资。“未来投资的发展趋势应该是专业和专注,才能比较系统性地建立行业认知和人脉关系,对技术发展变化更敏锐地抓住机会。特别是早期和成长期,更需要专业、专注才能有更好的成绩。”

“成立医疗专项基金更在于长远发展,绝非突发奇想,我们做了很长时间的准备和沟通。”蔡大庆表示,“通过专业化发展,也将进一步提高决策效率。”

目前,君联医疗基金投资决策委员会除君联资本总裁陈浩外,均由医疗投资团队成员担任;日常决策机制与君联资本内部流程相一致,每个团队成员都有发言权,经成活性筛选、尽职调查后进入投资决策会。

“专业的团队使得沟通成本减少,更聚焦市场、项目投资、项目管理与退出等。”蔡大庆表示,君联资本专业基金更便于吸引专业背景和专业资源的LP,得到行业性的协同,越做越强。

从10%到30% 从种子期到成熟期

2016年10月16日,上海德济医院对外宣布,成功引入联想控股和君联资本数亿元战略投资。

德济医院成立于2013年,以临床神经专科为主的“强专科,小综合”的非公立医院,为上海市政府批准的第一家中外合资医院。

这是君联资本在医疗领域最新披露的项目。

迄今为止,君联资本在医疗行业已投资50多个项目,成为国内在此领域投资最多的基金之一。

君联资本2008年正式开始自服务外包领域切入投资医疗。在此以前,君联资本在IT软件外包方面已取得了很好的投资成绩,诸如所投资的文思创新、中讯都是知名的软件外包公司,已分别在美国和香港上市。

“基于我们对服务外包领域有深刻认识,所以,将这种投资能力延展到医疗服务。”欧阳翔宇介绍,以此,君联资本先后投资了金域检验、一心堂、美中宜和等与医疗服务相关的项目。

2010年,君联资本医疗投资小组成立,医疗的投资进一步延展到包括生物科技、医药等更广泛的领域。在这一阶段,君联资本投出了诸如基因诊断及应用领域的贝瑞和康、生物药单抗药领域的信达生物制药、医学影像设备公司康达国际医疗等一批国内领先的公司。

“当时整个医疗投资是在君联资本整体基金体系下进行,从2010年一直到2015年,投资医疗的比重逐步加大,从最开始占总基金规模的10%逐步加大到30%。”欧阳翔宇介绍。

数据显示,截止目前,君联资本在管美元及人民币基金总规模超过300亿元。

项目数量上,君联资本所投医疗占据了总投项目的1/6。截止到2016年,君联资本共投资企业超过300家。

细究这些项目特色,多聚焦于医药、器械、诊断、服务及互联网医疗等领域。

“君联资本医疗投资领域涵盖器械诊断、生物医药、医疗服务几大投资主题;几大投资主题下,已细分出了基因技术等多个专项投资方向。同时我们也更多围绕中国健康产业未来发展的重大疾病谱进行布局,包括像心血管、肿瘤、糖尿病等。”欧阳翔宇表示。

此外,欧阳翔宇介绍,君联资本也非常关注国家的医疗改革,特别是基层医疗发展,在这些方面也有一些投资。“当然,比较热门的移动医疗、互联网与医疗产业相结合的,无论是医疗+互联网,还是互联网+医疗,我们也积极地在关注。”

基于海外医疗项目,君联资本也有所企及,至今已在美国投资7个项目。

在投资策略上,君联资本则有自己的一套逻辑体系。诸如,在投资医疗器械方面,君联资本强调“要么唯一,要么第一”,即在研发阶段,专业化的企业找唯一;市场化阶段,平台化的企业要找第一。

医药投资方面,君联资本则聚焦于技术升级、模式创新、平台转型等项目;医疗服务领域,君联资本青睐于包括医疗服务消费需求所带来的消费升级、公立服务体系改革所涉及的运营效率提升、完善支付等诸多方面。

根据上述策略,君联资本从种子期到成熟期,在各个领域内皆投出了具有一定行业影响力的项目。

强调协同效应 围绕核心项目 构建行业生态

“专业与专注”,在采访中,被欧阳翔宇和蔡大庆多次述及。体现在投资节奏上,君联资本投资一个医疗项目常常跟踪1年以上。

“或是跟创业团队创始人有很长时间的了解,或者项目已跟踪了很长时间,才会进行投资。”蔡大庆表示,市场热起来后,肯定会带来一些竞争的压力,这就需要团队很好地坚守原则。

蔡大庆表示,“一个事情突然变热,本身就不是一个常态,但仍会带来压力。所以,我们要求自己有前瞻性,能够比别人更早一步,在这个领域热起来之前,就已做布局。”

君联资本投资的贝瑞和康就属于此类,2011年投资进入,2014年基因领域开始热闹起来。

“这就是我们所说的专业和专注的好处,只有这样,才能不被外部因素干扰,基于专业本身对行业、市场等各个环节做出理性判断。”欧阳翔宇补充到。

更能体现君联资本医疗团队“专业与专注”精神的,则是通过10年投资布局,其打造的医疗产业链、资本链和价值链已然初具规模。

欧阳翔宇将这一路径概括为:深入各项目领域(Therapeutic Area),瞄准每一个细分领域的优秀企业,打造核心项目,围绕其构建行业生态。

基于这种策略,君联资本在医疗领域逐步拓展,开始枝繁叶茂。

以诊断领域为例,君联资本2008年、2010年先后两次投资金域检验,后者为国内最大的第三方医学检验中心,覆盖医院1万多家。随后,君联资本围绕着其上游,投资了一些诊断耗材和设备公司。“2016年初我们做了第一届与金域检验的诊断研讨会,召集了联想之星和君联资本的诊断类被投企业,以此带来很好的协同性。”欧阳翔宇介绍。

再如心血管领域,君联资本围绕武汉亚心医院,构建上下游,先后投资了心脏康复服务、心血管诊断设备、基因诊断、治疗耗材、基层医疗心血管检测一体机设备公司等。“刚刚举办的心血管创新合作论坛,君联资本的产业伙伴、君联资本医疗基金的LP和相关被投企业将齐聚一起,探讨创新合作模式和未来发展方向。”

其他如生物医药领域,君联资本投资了信达生物;基因技术领域的贝瑞和康;医疗设备领域,构建了康达和澳华两翼……围绕上述核心项目探索创新的商业模式,寻找优秀细分领域公司。

欧阳翔宇认为,通过前瞻性的预判,知道前沿科技和市场需求,了解新技术是否能够满足市场需要,即便产品上市后,都可以带来良好的协同效应。包括与具有专业资源和背景的LP资源,通过彼此互动合作,也深入了解产业及被投企业,彼此带来更大的价值。

甚至,这种协同效应也体现在一家被投企业并购另一家企业上。例如前文提到的贝瑞和康,2011年君联资本A轮进入。近年来,贝瑞已经成长为业界标杆性企业。2016年8月,君联资本和贝瑞和康一起跨境投资了美国BioNano,后者为新一代基因图谱(NGM)技术领导者。

“未来联合投资的机会会越来越多。产业+资本,对于君联资本医疗投资而言有更丰富的内含,包含早期技术的布局和并购,这样的合作对未来的投资将会带来更好的帮助和促进。”欧阳翔宇表示。

END

请长按二维码了解更多年会信息