十一月末的这一周,债券市场可谓血雨腥风,国债期货两条长长的阴线把市场拉回了2013年时的恐惧。即便十二月伊始MPA考核结束令资金面完全松绑,尽管市场松的一塌糊涂,但大幅贴水的期货也看不到像样的反弹,收出一条长长的上影。(最后两分钟的尾盘似有人做k线,让它显得不那么难看)

我想上周市场这么悲观或许是因为又形成了一个一致预期:委外的杠杆与同业理财的链条正在遭遇很大的风险,以前的故事难以为继,先空为敬!

杠杆与链条对系统稳定性的危害

杠杆的故事以前已经说过很多次了,可以看我的历史文章(关注公众号,回复25、26查看相关文章),这里就不再多说了。链条的故事可以再多讲讲。理财这个神器一旦做到了表外,确实是一件做大规模的利器。特别是同业理财,这东西就是均贫富、扩规模的利器。

均贫富就是:如果你的资产收益好点,我就买你点理财,他的资产收益更好点,你就拿着这些钱再买点他的理财。大行买股份制、股份制买城商行农商行、城商行农商行买非银,一条长长的同业链条把大家绑在一根绳子上。资产收益顺着这个长链条均衡的分配到每个节点,单独看每个节点,都没有问题,都是在经营所谓下一个级别的信用风险,但整体看最终导向的资产却没有那么简单。

扩规模就是:规模为王的驱动下,用同业理财非常轻松的就能做大规模,明明只对接一份实体资产的一份资金,经过同业理财链条催肥,可以在每个节点都派生出一份资产和一份负债,大家的规模都增长了。举个极端的例子,两个机构互发理财产品互持一下,规模就搞大了,这和做现券交易互相倒个量,做大规模没什么本质区别。于是同业理财用最短的速度爆炸式增长,一年半时间规模增长8倍。

所有的链条,都会把系统的流动性变得脆弱。那怕是现券买卖的券款兑付这种简单的链条(做市商兄弟们应该深有体会,有段时间老是死交易)。终于同业理财的故事也走到了现在。

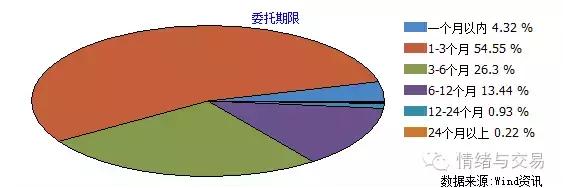

2016年发行的理财,期限偏短,负债端需要不断的续发才能支撑长久期的资产

钱紧钱贵有各种各样的原因,MPA、跨年、央行锁短放长都是原因。但这些原因在这个链条下变得不再重要,只要是这样的一个链条系统,若没有便宜的源源不断的资金输入,那就会出问题。只要其中一家同业理财续不上,就会遭遇流动性风险。在没有一致预期,规模不大的时候,这个节点还能通过短暂的提价使系统重回平稳。但若形成一致预期,大家预测到整个系统都会遭遇同业理财续不上的问题的时候,给钱的就会把价格抬高,借钱的就会越来越慌,流动性最好的资产最先遭到抛售,比如债券。

金融市场最怕单边的一致预期

链条比杠杆危害小,但去链条却更难

当然,链条比杠杆的危害要好得多。毕竟我们如果把中间的过程剥离,比如倒交易量的时候,都做成净额清算,那这个链条就没什么问题。如果把整个同业理财的资产方和负债方做一个冲销(IRS冲销也差不多是这个意思,毕竟谁也承受不了这么大的收付链条带来的风险),最终也就剩下一笔负债和一笔资产,这就是内部系统结构的问题,不像杠杆那样制约因素来自外界。换句话说,如果我们把整个理财产业链做一个冲销,净额收付一下,那么这个系统就会恢复秩序。但是!但是!但是!冲销之后,机构的理财规模会大幅缩水,从现在的市场环境看,这个恢复秩序的途径很不得人心。

这种链条和三角债差不多,IRS有冲销,同业理财没人愿意冲销

为什么负债越来越贵?

在这里,我需要纠正我以前一个错误的看法,至少在短期内是错误的。在《央行已摸准了市场的命门》一文中,我认为系统均衡后,会把理财成本降下来。但是,我忽略了理财机构不愿意收缩规模这个事实,结果是为了维持规模,抬升同业理财利率,理财买债成本大幅上扬。这真不是什么好事。

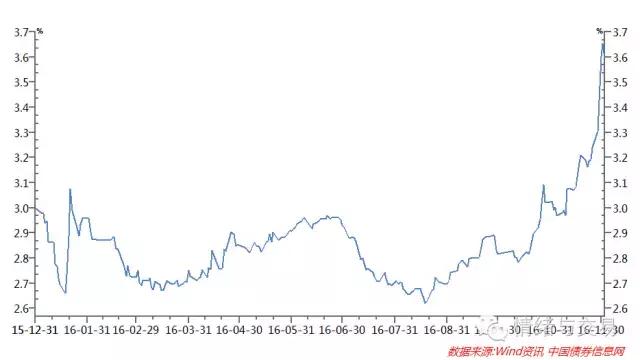

大幅攀升的同业存单利率

再结合看我们的超储,这是资金成本的根源。根据华创证券估算的不到2%的超储率数据推算,现在的超储不到3万亿。央行网站显示11月末,MLF余额有2.7万亿,OMO余额在0.9万亿,两者之和大于超储,超出0.6万亿。其意思就是:银行借着央行的钱交着法定存款准备金,当然也可以理解为银行用钱用得太快太多了。当然这要看央行的意图,如果觉着需要银行收缩,那就不降准,借钱交法定存准就算是一种惩罚,逼迫金融系统收缩。如果觉得银行的扩张速度还可以,不应惩罚,环境合适的时候(这个环境的选择确实很微妙),降次准也未尝不可。当然,具体是何种意图不好猜测,但至少银行的超储已被央行完全控制,MLF利率变成6个月和1年,利率在2.85%和3%,银行获得的基础货币的成本在抬升,利率中枢上移。

理财和银行自营是购买债券的最主要资金,利率中枢皆在抬升的环境下,也难怪各家机构先空为敬了。历史文章中,提到过杠杆债市中的博利差,先买先得利,现在变成了先逃先得利。本文提到的链条债市中的同业理财,也变成了先逃先得利和先筹到钱先得利。囚徒困境之下,产生踩踏。同业理财发的越来越高,债券卖得越来越凶,负债越来越贵。

这紧箍咒可能需要松一些了

目前看现在的局面,如果央行不出手,不给市场一些甜头,任由这种一致预期发展下去,后果可能会加速变得糟糕。带杠杆的委外一旦被打出止损,如果越来越多的理财续不上资金,对债市都是加速性的破坏。类似周五的那种信用债大量取消发行已经影响到实体融资。太快的去杠杆和去链条,市场会受不了。

市场的非理性与合理性

我们可以很理性的分析这个市场,比如:IRS和国债期货从价值回归的角度讲已经有了非常好的性价比,比如短债其实比长债性价比更好了(短端利率上来了,配置起来又安全又有收益)。但是市场好像可以是很不理性的,每一波做空的冲刺者都是衍生品冲在前面,偏离度可以越来越高;每一次抛售,短债都是第一波受伤的品种;非理性的市场可能定价是不正确,但其存在却是合理的,进一步的背离和非理性也是有很大概率发生的。当然如果你能扛,时间肯定是你的朋友,稳妥起见至少你还可以空着长端现货去做衍生品。

5YIRS和国债利差基本达到2013年最高值,还会不会继续背离下去,我也不知道