作者:钟正生、夏天然 来源:莫尼塔宏观研究

上周全球市场开始出现变化,特朗普胜选以来的走势被打破,美股首次以下跌收尾、美债和黄金跌幅放缓,而美元也一改此前强势,美元指数环比下跌0.8%。美元下跌或是因为上周公布的美国非农数据表现一般,更可能是因为市场对美联储加息预期早已打满,以及对特朗普刺激计划过度反映开始小幅修正,此前推涨美元的动力有所衰竭。

美国11月非农新增就业17.8万人,基本符合预期的17.5万人。但此前公布的“小非农”ADP数据表现极好,令市场对“大非农”略感失望。同样喜忧参半的还有另外几项就业数据:11月失业率为4.6%,为2007年8月以来最低,可能因为劳动参与率也出现下跌;11月的劳动参与率略下跌至62.7%,是6月以来最低。11月时薪环比增速下跌至-0.1%,为近两年来首次负增长。

尴尬非农数据无法提振美元,但并不影响美联储12月加息。10月PCE物价指数达2014年10月以来新高、三季度GDP从2.9%大幅上修至3.2%的两年最快增速, 9月份标普/CS房价指数打破历史纪录高位,美联储似乎没有任何12月不加息的理由。但正如我们上周报告中所提示的,美元指数已经充分反映了市场对12月美联储加息以及对特朗普刺激政策的预期,美元上涨的动能已经基本耗尽,向下调整只需一个由头。当然,短期内美元也不会有大跌压力,美国经济数据依然平稳,特朗普刺激预期无法证伪,而欧洲地缘政治风险依然挥之不去。

现在投资者关注点更多转向了明年美联储加息的节奏。在上周末召开的财新峰会上,前国际货币基金组织副总裁朱民博士认为,美联储近几年一直被市场左右,加息的节奏较为缓和。但明年美国经济可能继续回暖,美联储加息节奏可能会加快,导致“市场再次跟着美联储走”。但我们认为明年美联储最大加息2次。目前,期货市场显示美联储明年6月加息概率为54%,意味着明年3月美联储会选择按兵不动,来评估特朗普施政的影响;再考虑到欧洲政局的动荡(意大利宪法公投靴子落地,年内第三只”黑天鹅“如期飞出),以及全球美元流动性短缺的冲击,后续美国货币政策正常化的步伐仍将迟缓。”细思量,慢挪步“更可能成为美联储决策的常态。

海外政策追踪

美联储加息味渐浓

1美元小幅下跌

上周美元指数下跌0.8%,收于100.69关口,为特朗普胜选后首次下跌(图表 1)。我们在上周周报中曾提到,对特朗普财政刺激和美联储加息的预期都已被市场充分反映,美元指数短期上涨的动能基本耗尽,在美联储加息前美元可能就会出现回调。上周美国公布了多个重要数据,大多表现良好,但这也没能支撑美元。

2非农数据表现一般

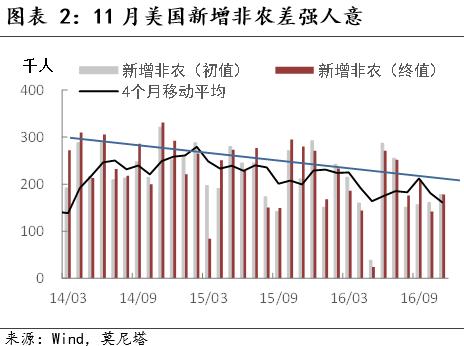

市场非常关注的新增非农数据上周公布,上周三的ADP“小非农”数据显示11月新增就业人数高达21.6万人,创6月以来新高,大幅高于预期的17万人,该数据公布后美元指数小幅上涨。然而,上周五公布的非农数据却没有这么亮眼,美国11月非农新增就业17.8万人,基本符合预期的17.5万人,同时前值从16.1万下修为14.2万(图表 2)。

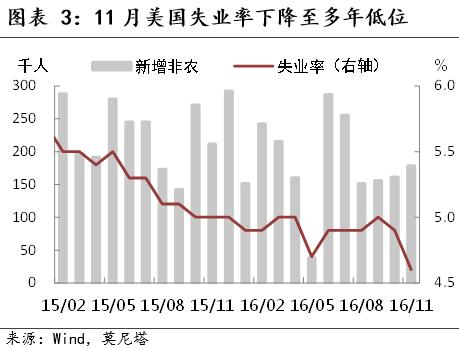

同时公布的另外几项就业数据喜忧参半,11月失业率为4.6%,低于10月的4.9%,为2007年8月以来最低(图表 3)。但这可能是因为劳动参与率也出现了下跌,11月劳动参与率略下跌至62.7%,是6月以来最低。11月时薪增速为2.5%,不及预期的2.8%;环比薪资增速更是下跌至-0.1%,为近两年来首次负增长(图表 4)。

3美联储加息味渐浓

美国近期公布的其他数据表现良好:美国10月PCE物价指数同比1.4%,创2014年10月份来新高;美国三季度GDP从2.9%大幅上修至3.2%,增速创两年新高;三季度个人消费支出大幅上修至2.8%;9月份标普/CS全美房价指数创历史纪录新高。

美联储方面也表现出积极态度:最近的一份调研报告显示,10月有9家地方联储支持上调贴现率,占地方联储总数的四分之三。而去年12月美联储加息前,同样是9家地方联储持这种观点。

即便非农数据没有ADP数据那么强,也算符合预期。多重因素支持下,美联储12月加息已经基本确定。期货市场显示美联储12月加息预期为94%,明年6月加息概率上涨到54%。12月加息已经基本被市场完全price in,现在投资者的关注点也更多转向了明年美联储加息的节奏。在上周末召开的财新峰会上,前国际货币基金组织副总裁朱民博士认为,美联储近几年一直被市场左右,加息节奏较为缓和。但明年美国经济可能继续回暖,美联储加息节奏可能会加快,导致“市场再次跟着美联储走”。不过,我们预计美联储明年最多加息两次。

意大利公投失败,

关注欧洲银行业风险

北京时间12月5日,意大利修宪公投结束,初期投票结果显示反对派领先票数较多,意大利总理伦齐直接宣布辞职。消息放出后,欧元兑美元短期下跌至1.0509,为2015年3月以来最低,美元则被动上涨,返回101.5的位置。不过,该结果已经被市场充分预期,在公投开始之前几周,欧洲债券市场的分化已不断加剧。

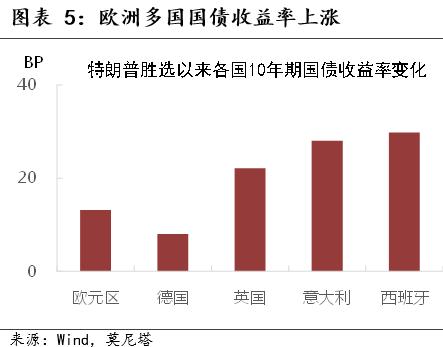

高评级的德国国债被抢购,而评级较低的西班牙、法国和荷兰国债则遭抛售。近期这些国家10年期国债与德国10年期国债收益率差距在已经扩大至很高的水平。位于风险中心的意大利10年期国债收益率10月以来已经上行约100bp,与德国国债收益率之差也快速扩大至190bp,为2014年10月以来最大差距。因担心公投失败后意大利政府动荡,新财长可能也难以确定,意大利银行业风险或将持续。上周意大利的银行股再度大跌,尤其是前期濒临破产的西雅那银行一天暴跌13%,带领欧洲STOXX600银行指数整体下跌。

虽然市场已经提前反映了意大利公投失败的风险,各机构基本都准备了应对措施,但靴子落地仍然有一定杀伤力。不管组建临时政府还是提前举行大选,未来意大利政局都将陷入动荡,最坏的结果就是,五星运动党夺取政权后将意大利推离欧盟,最终导致欧盟解体。短期内,受波及最大的可能是意大利银行业,没有了伦齐之前承诺的救助方案,意大利银行业难以应对坏债高企、利润过低的困境。未来几年内欧洲银行业风险或将持续伴随我们。

德拉吉态度偏紧,

但欧央行大概率保持宽松

上周一欧洲央行行长德拉吉发表讲话称,长期低利率政策为金融市场风险创造了“沃土”,包括债务的不断累积和过度的冒险。同一天,德国财政部长朔伊布勒表示,国际上日益形成一种共识,认为货币政策已经达到了极限。上月德拉吉就曾表示,不倾向于在过长时间内维持如此低的利率水平,认为其副作用会不断累积。12月初欧洲央行就要召开议息会议,由于欧元区增长和通胀均显疲弱,很多人预计在这次会议上,欧洲央行会宣布延长即将在明年3月到期的QE计划。现在欧洲央行行长的言论令该预期打上问号。

不过,我们认为欧央行暂时还不敢贸然收紧货币政策。在“特朗普效应”和意大利公投危机影响下,欧洲多国国债收益率已经大幅上涨(图表 5)。如果届时欧央行没有任何行动,很可能进一步加大市场压力,欧洲市场“股债双杀”几乎不可避免。另外,明年欧洲多国举行大选,想必德拉吉也不愿给本已动荡不堪的欧洲再撒一把盐,欧央行更可能继续维持当前宽松的规模。

英国退欧谈判“打太极”?

上周英国退欧事务部长Davis称,若获得单一市场准入的最佳协议需要,英国将考虑向欧盟缴纳预算付款。这是英国政府首次公开支持继续向欧盟缴纳预算付款,以获得欧盟的单一市场准入。此前市场对英国退欧一直持负面态度,主要是因为退欧后英国与欧盟之间的贸易往来可能大打折扣。将要持续至少两年的退欧谈判也主要是为了确定双方的贸易新准则。如果英国获得了单一市场准入,那么退欧对英国的影响不会有此前估计得那么大。市场对此消息给予积极回应,英镑日内大涨1%,创近三周新高(图表 6)。

不过,英国退欧的一个重要理由就在于,英国向欧盟缴纳的财政补贴太多——每年近百亿欧元。现在为了获得单一市场准入,可能需要缴纳非常之高的预付款。英国政府此行似乎有悖于退欧初衷,但也是无奈之举,毕竟这是最小化退欧损失的最方便做法。如果该方案真的被英欧双方采纳,可能所有人都会苦笑:早知如此,何必当初?

大类资产走势

减产协议达成,油价暴涨

1原油价格暴涨

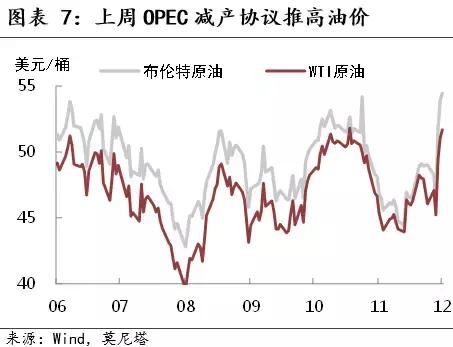

截至上周五,WTI原油期货报51.68美元/桶,较上周大涨12.2%;布伦特原油期货报54.46美元/桶,环比上涨11.1%(图表 7)。布油和美油价格双双刷新年内最高,主要原因在于上周减产协议的“意外”达成。

11月30日晚OPEC在维也纳举行落实减产协议的会议。OPEC 在时隔8年后达成首次限产协议,11个国家将合计减产116.6万桶/日,减产至3250万桶/日;减产协议将从1月开始实施。由于近期OPEC成员国在谈判中不时传出各种消息,对市场扰动很大,很多投资者认为协议最终难以达成。然而在俄罗斯的让步下,OPEC国家最终互相妥协。这对短期油价无疑是个巨大的提振。

但我们需要注意一些细节:首先,本次会议上利比亚和尼日利亚获得“减产”豁免权;其次,印度尼西亚暂停了其成员国身份,因此不受减产协议的影响;另外,12月9日还有OPEC与非OPEC产油国的会晤,目前有意让非OPEC国家减产60万桶/日,其中俄罗斯减产30万桶/日。前两点留下了这几个国家增产的隐忧,后一点也是接下来原油市场最关心的不确定因素。

莫尼塔大宗组判断,明年布油均价可能达到55美元/桶,但很难超过60美元/桶。单在美国页岩油增产、OPEC协议执行力度不够和12月9日谈判可能破裂等风险影响下,目前尚需警惕油价下行的风险。

2黄金跌势暂缓

上周COMEX黄金报收1175.7美元/盎司,环比下跌0.3%(图表 8)。黄金已连续4周下跌,但上周跌幅明显减小,这与美元走弱和投资者超跌回补有关。上周黄金一度跌至10个月最低水平,几乎回吐今年全部涨幅。不过在此位置,也成功吸引了很多投资者逢低买入,金价由此得到支撑。接下来黄金走势仍与美元高度相关,如果美元指数继续走弱,黄金可能再次回升至1200美元/盎司。本周备受关注的意大利修宪公投结果已定,修宪提议失败,伦齐主动辞职。虽然市场对本次公投失败已经有所准备,但短期内不确定性增大势必推涨黄金需求。而当前美国通胀预期快速上涨,这也是利好黄金的因素之一。不过,通胀预期的上涨与特朗普的刺激计划有直接关系,未来该计划有被证伪或不达预期的风险,对黄金及其他大类资产走势的影响也会扑朔迷离。

美股首现下跌,美债略有回暖

1美股首现下跌

上周美国股市出现了一个月以来首次下跌:标准普尔500指数和纳斯达克综合指数分别下跌1.0%和2.7%至2191.95、5525.65;道琼斯工业平均指数走平,微涨0.1%(图表 9)。由于对政府未来的行动抱有期待,美股已经连续三周的大涨。我们在《“夕阳”还是“朝阳”中》提到,特朗普的计划暂时还无法证伪,所以美股短期没有大跌的理由。但从政府的行动到企业盈利的增长还有一定时滞,美股确有上涨过快之嫌。上周五公布的非农数据表现差强人意,亦令美股承压。意大利修宪公投结果已出,年内第三只”黑天鹅“飞出,市场料将更加谨慎。

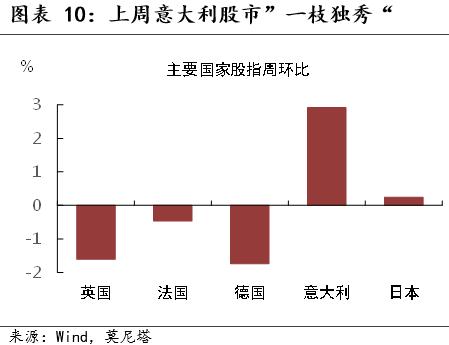

上周欧洲股市大多下跌,英国FT100指数、法国CAC40指数和德国DAX指数分别下跌1.6%、0.5%和1.7%;唯独意大利股市一枝独秀,ITLMS指数上周大涨2.9%(图表 10)。欧洲主要股指下跌是因为,担忧意大利修宪公投失败的外溢影响,而意大利股市大涨源于路透的一则报道,即如果意大利公投失败,导致借贷成本飙升,欧洲央行准备暂时加大意大利债券购买规模。意大利公投现以失败告终,如果欧央行真的履行承诺扩大购债规模,欧股的下跌时间可能很短。

2美债市场略有回暖

上周美债略有回暖, 1年期、2年期和10年期美债收益率分别下跌1bp、1bp和4bp(图表 11)。收益率下行可能因为临近月末,很多养老基金和其他机构买入国债以满足月末投资组合调整。不过,连续下跌之后,市场对特朗普刺激计划的预期也有一定修正,美债因此得以稍事喘息。德国长期国债收益率上周出现反弹,10年期国债收益率上涨7bp,30年国债收益率上涨10bp(图表 12)。其他欧洲国家国债收益率也纷纷上涨,欧债走跌的主要原因在于减产协议达成,再次拉升了通胀预期。特朗普胜选以来,全球债市收益率普遍上涨,因为市场重新评估了全球通胀和经济增长的前景。前一周德债上涨,源于意大利修宪公投刺激了市场的恐慌情绪,高评级的德债因而受到追捧。如果本周修宪公投失败,德债依然可能上涨,但欧央行的干预或将减弱部分上涨动能。

经济数据追踪

上周重要数据汇总

本周重要数据一览