从各方面看,日本未来几年将有为数众多的中小企业面临寻找接收方的情况,而这正是像中信资本日本部门这样的私募之机会所在。

近日,中信资本控股有限公司旗下私募股权投资部门 (CITIC CapitalPartners, “中信资本”)已完成总规模为300亿日元的第三支日本并购基金(CITIC Capital Japan Partners Ⅲ, L.P. ,“CCJP Ⅲ”)的募集,并且募资金额达目标上限。

中信资本表示,由于既有及新进投资者对本次募资反应热烈,CCJP III 获得超额认购,最终募资金额远高于250 亿日元的初始目标。CCJP III 吸引了日本及其他国家地区的机构投资者,其中包括主权财富基金、大型金融机构、养老基金及母基金等。

毫无疑问,中信资本第三支日本并购基金的超额募资与其此前两笔日本基金的优异表现分不开。早在 2005 及 2011 年,中信资本已分别成立了两支规模各达 169 亿日元和 182 亿日元的基金。通过这两支基金,中信资本投资了多家来自制造、零售和物流等行业的日本企业并携手实现了快速成长。晨哨君在2015年也曾撰文对其前两期日本基金在日本市场的投资表现做了深度剖析。详情见【深度分析】中信资本深耕“岛国”战略解读

注重团队本地化

即使到今天,日本市场对于部分中国企业仍然是比欧美市场更陌生一些。中信资本早在2004年就开始持续深耕日本市场。抛开中信资本背后的中信集团在日本政商界的广泛人脉,中日之间地缘及市场互补优势以及中信资本的精准定位是其在日本能获得成功的关键因素。

2002年成立的中信资本主攻另类投资,并于2005年募集完成了首支对日专项基金,取名CITIC Japan Partners, L.P.。面对本就以保守传统闻名的日本市场,中信资本首先在投资伙伴上非常注重选择当地机构。

据日本贸易振兴机构对中信资本的研究显示,中信资本日本一期基金的资金主要来源于Marubeni, Shinsei Bank and Sumitomo Trust & Banking等日本机构,日方资金占CITIC Japan Partners, L.P.总资金的90%。可见,中信资本在日本发展初期非常重视当地合作伙伴的资源渠道。因为在一个陌生市场,若能够与本地机构合作,不但可以使自身更快速的了解当地市场,少走许多弯路,还可以借助他们更快速找到合适的标的公司。

此外,中信资本日本的管理团队也极为本土化。在我们2015年的文章中,当时中信资本官网显示其日本高管团队中6位有4人是日方人员;目前(2017年2月),根据其官网显示,7位有6人是日方人员;本土化更进一步。而且所有高管在加入中信资本日本直接投资部之前,都曾在日本的知名机构有多年的工作经验。

比如董事福田崇人,加入前曾任职于日本摩根士丹利证券;执行董事伊藤政宏在加入之前,曾任贝恩公司(日本)的专案组负责人;董事总经理松川力造在加入之前,曾为日本开发银行(DBJ)工作27年,他还曾在日本经济研究所、布鲁金研究所(华盛顿特区)及日本经济产业省(METI)中任职。而目前唯一的中方人员张晓力在加入前也曾在东京的三菱石油公司以及香港的中信泰富信息科技有限公司任职,日本其亚洲其他地区工作经验丰富。

中信资本日本基金的投资人和高管团队在日本当地的深厚商界背景,再加上中信集团早年在日本市场的广泛人脉及影响力以及其日本一期、二期所投案例的优异表现,目前三期基金的募资如此火爆也就不难理解了。

整合对接中国市场、效果还不赖

对于私募而言,投后整合从某种程度上比把钱花出去更重要,这关系着其能否在数年后成功退出并实现盈利。中信资本日本基金在日本的投资秉承“日本品牌+中国市场”的商业理念。如2004年投资的Shinwa,当时中国汽车市场正处于急速增加阶段,对车载音频系统及零部件自然需求很大;2010年投资东山薄膜时,中国智能手机也处于飞速发展阶段;2015年投资的女装企业MARK STYLER和女鞋企业Akakura则是看好中国中产阶级的崛起对消费品品质的要求提高,而这两家企业的品牌和品质均有一定优势。

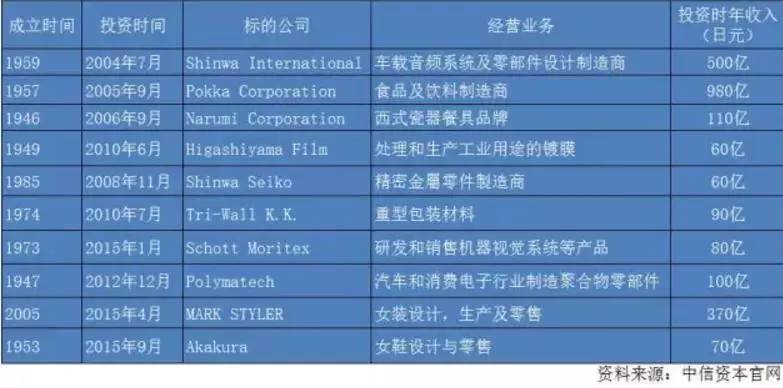

此外,从数据看,中信资本日本基金更偏好具有一定历史的老牌企业。在我们整理到的10家已投资日本企业中,除了2015年4月投资的服装企业MARK STYLER成立于2005年,其他9个标的公司都在上世纪90年代以前就成立了。10家公司从成立到中信资本投资时的平均经营时间达45.2年。一个企业能持续运营这么多年本身已是对其经营能力的最大认可,中信资本选择投资这些多年运作良好的“传统老店”相对新兴公司也会风险较小。

中信资本日本基金看标的的能力亦不容小觑,其投资的标的几乎都有自己的独门法宝。如2010年收购的东山薄膜,其拥有的为手机触摸屏提供镀膜的技术当时在全世界只有两三家企业有能力做到,有相当高的技术壁垒;而2006年收购的鸣海制陶则在日本享有极高知名度,其高端骨瓷产品在质量、工艺、原料以及设计上都独树一帜,一直是顶级奢华酒店如Four Seasons, Ritz-Carlton的指定餐具品牌。

目前,日本项目中已有5个成功退出。其中,Shinwa International卖给JVC建伍株式会社;Pokka卖给Sapporo株式会社;Narumi卖给石塚玻璃株式会社;Higashiyama Film卖给大塚化学株式会社;Tri-Wall则是出售给日本联合制纸;接手方无一例外均为日本企业。且以上5个接手的日本公司均为相应细分行业的知名企业,可见这些标的在中信资本入住期间的成长备受认可。

中信资本日本现有及已退出项目

来源:中信资本官网

根据2015年一份中信资本旗下中信资本股权投资(天津)股份有限公司在新三板挂牌的通告中披露的内容显示,2011年退出的Pokka项目获利为6.78倍,平均年收益率近40.8%;2014年退出的Higashiyama Film项目获利4.7倍,平均年收益率近54.5%。

另外,Higashiyama Film在中信资本进入时的年销售收入约为60亿日元,而2014年中信资本退出时这个数字已经攀升到123亿日元,平均年增长19.7%,而如果考虑那几年日元的贬值,平均年增长更是高达49.6%。可见,至少在对Higashiyama Film投资后的几年里,中信资本对其业务增长带来的作用是非常显著的。

另外,2015年投资的MARK STYLER在被中信资本收购前,因2014年提高消费税,其实施“低价+扩张”的策略,陆续推出了 15个品牌,使得公司从 2013年的盈利 2亿日元沦为负债 29亿日元,库房还积压了价值数十亿日元的货。中信资本入主后,根据约定,将库存变现,关闭不盈利的业务,最初的 15个品牌只保留 3个,结果2015财年公司扭亏为盈至8亿日元。

机会:众多日本中小企业接班人难觅

专注于日本M&A市场的Eurotechnology分析认为,宏观层面,日本市场当前的主要机会在于以下几大改变:日本福岛核事故所带来的日本能源领域改革,能源管制,再生能源,太阳能,风能,智能电网以及液化天然气的进口等方向将有很多机会。贸易自由化和导致的结构性变化: TPP以及与欧盟的的贸易伙伴关系(不过当特朗普政府正式推出TPP后,机会可能并没有想象中多。)。老龄化社会以及成长起来的“银色市场”。日本极为发达的手机通讯、移动互联网和云市场。日本的教育和全球化需要。

近年来,日本市场的兼并收购(Mergers and Aquisitions)案例呈逐年上涨趋势,甚至比通常想象得更多:日本的M&A 几乎与德国在一个量级。

日经中文网的一篇报道则更是用数据说明了日本并购市场的活跃,日本企业沦为“卖方”的并购案出现增加。相关并购案金额2016年上半年(按公布金额计算)同比增长约80%,创下9年来新高。跟中资相关的有富士康收购夏普、美的收购东芝白色家电等,甚至近期还传出东芝将出售旗下闪存业务的多数甚至全部股权。

以上是日本知名企业被收购的概况。但事实上,以中信资本日本三期基金的募资额看,其计划未来投资10家日本公司,则每笔投资将不到2亿人民币。因此,其未来主要投资标的还是小一些的标的。而日本许多中小企业当前因接班人难觅却是蕴含的极大投资机会。

由于缺少接班人的情况日趋严重,日本越来越多的中小企业开始将中国企业列入了业务继承的选项。

路透去年曾发布长文剖析日本中小企业在寻找接班人时的困难重重。日本首相安倍晋三在改革经济中将初创公司放在至关重要的位置,但目前为止收效甚微;与此同时,中小企业关门大吉的数量达到了近期的新高。举例而言,72岁的Takayasu Watanabe 因找不到接班人而关闭了其家族已经经营了超过80年在日本中部城市名古屋的生意。将技术,设备和商标权益卖给了韩国的企业。

此外,日本银行对中小企业的商业调查显示,大多数企业在安倍经济学提出后已挣扎近3年,目前仍维持悲观的态度。而来自信用研究公司Teikoku Databank的Yumi Tanaka则表示,“上了年纪的公司掌权者在寻找继承人上的困难已经成为日本公司的一个严峻问题,从汽车到电子产品,越来越多的公司开始寻找海外分包商,这会导致产业空心化以及阻碍技术转移。

另据Tokyo Shoko Research的显示,在截止到2016年3月的2015财年,共有26700家公司因为找不到继承人或者业务前景不明而倒闭。

从各方面看,日本未来几年将有为数众多的中小企业面临寻找接收方的情况,而这正是像中信资本日本部门这样的私募之机会所在。

突破传统“驭”见新美式豪华

凯迪拉克CT6 28T

交易分析

10亿欧元甩卖Body Shop,欧莱雅Hold住三千门店Hold不住原则抄到十八年的底,美盛文化5千万入股美第五大玩具商

宏观与监管

鸡年外汇新政第一枪:严审对外直投资金来源与去向,有条件购汇参与香港IPO

产品动态

8折预售,晨哨中资海外并购年报重磅出击,更有答题夺宝活动等您参加!

活动培训