编者语:

文/牛播坤、甄茂生(华创宏观)2015年至2016年,金融体系资产扩张一度脱离M2和社融“独自繁荣”,着是否意味着金融体系的空转?随着紧货币和严监管的相继落地,商业银行正在转向缩表,这又将如何冲击实体经济?宽信贷的最新动向能否对冲双紧的冲击?敬请阅读。

主要观点

2015年至2016年,金融体系资产扩张一度脱离M2和社融“独自繁荣”,着是否意味着金融体系的空转?随着紧货币和严监管的相继落地,商业银行正在转向缩表,这又将如何冲击实体经济?宽信贷的最新动向能否对冲双紧的冲击?我们的理解如下:

扩表过去式:2015年至2016年,银行的高速扩表映射的是政府部门表外资产的大幅扩张,以及房地产投资高企和过剩产业的债务滚动。我们估算,2015年至今,基建的非标、PPP融资额为5.8万亿,其中游离在现有社融统计之外的约为4万亿。所谓金融“空转”本质是金融机构对次级债务采用了“originate-to-distribute”模式,在多重嵌套中实现风险分担和缓释,而刚性兑付下的监管套利进一步加剧了分层嵌套行为。

缩表进行时:4月银行同业和非银同业的超季节性减少,表明银行借道非银、大行借道小行的信用扩张正在被压缩,M2的环比变化也印证了商投放非银和自营非标的收缩。商业银行的缩表正传递至实体部门,表外融资一季度狂欢过后在4月急剧收缩,表内信贷利率随着资金成本的不断上扬,预计在二季度也将加速上行。

宽信贷能对冲双紧冲击吗:金融去杠杆最终指向的是影子信贷的过度扩张,反应在银行资产负债表上主要是同业债权的收缩,结合金融数据和银监会开正门、堵旁门的表态,我们认为对表内信贷的窗口指导将明显放松,以试图对冲影子信贷收缩对实体的影响。影子信贷主要投向融资平台、房地产和两高一剩行业,即便表内信贷打开也难以进入上述领域,推动本轮经济回暖的地产和基建投资的融资正在受限;债权融资向表内的转移更多是信贷脱媒的逆转,是相同融资主体在不同融资渠道上的调整,民间投资在现有金融体系的固有缺陷下不免被金融缩表误伤。

实体低效资产能否去杠杆是金融去杠杆进展的关键。如果地方政府的债务扩张行为得不到约束,僵尸企业处置依旧缓慢,实体经济的杠杆率仍在攀升,那么金融的杠杆率也难以有效压缩,并可能由于利率水平的上升进一步抬升实体杠杆率水平。稳杠杆是对实体经济和金融部门更为现实的政策。

报告正文

1、扩表过去式:金融体系在独自繁荣么?

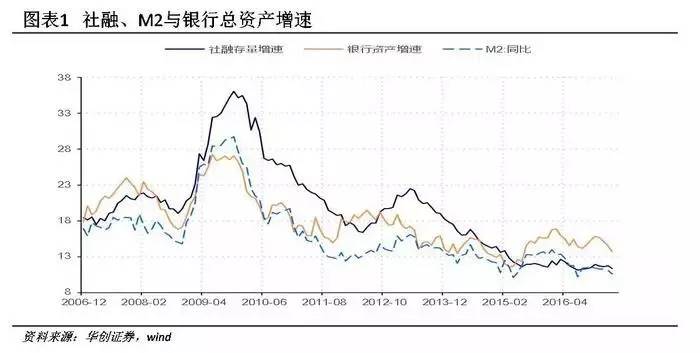

2015年至今,银行总资产增长脱离社融和M2增速“独自繁荣”。2016年M2和社融增速分别为11.3%和11.7%,而同期银行总资产扩张15.7%。M2和社融分别从负债端和资产端统计金融体系的信用创造及其对实体经济的信用支持,银行的资产扩张与两者都出现背离,看似金融正脱离实体“空转”,但考虑到银行借道对非银债权和对政府债权实现的信贷投放,上述增速缺口并不存在。

债务置换带来的新增信贷约4.5万亿。2015年以来,银行资产与社融的背离主要来自对非银同业债权和对政府债权的高增。对政府债权的高增主要受地方政府债务置换影响。作为置换债的主要购买方,银行对政府债权从2015年6月开始快速扩张。置换存量债务不会直接为地方政府和城投平台带来增量资金,但银行存量贷款被置换后,额度可重新用于投放,这意味着现有的社融统计存在低估。修正后的2015、2016年社融增速分别为14.1%和15.1%,存量债务中信贷占比为56.5%,对应债务置换带来的新增信贷约4.5万亿就体现在对政府债权项上。

借道大资管的新增信贷投放约12万亿。对非银债权的高增是银行资产与社融背离的另一个源头。刚性兑付下,为规避监管,银行借道非银实现对融资平台、地产和产能过剩行业的信贷投放,在金融资产负债表上就表现为对非银债权的膨胀。截止2016年12月,对非银债权余额26.53万亿,较14年新增15.38万亿,此外表外理财新增13万亿;同期大资管(基金子公司、券商资管和信托)新增19.39万亿,其中非标新增约12万亿。

2、地方政府隐形债务扩张的估算

银行资产扩张映射的是政府部门表外资产的大幅扩张,以及房地产投资高企和过剩产业的债务滚动。以地方政府为例,2014年新预算法实施以来,虽然表内债务从15.4万亿到2016年的15.32万亿出现了净下降,但借道PPP、城投债和非标的隐形债务扩张并未停止。

游离在社融之外的地方政府隐性债务扩张约为4万亿。我们主要从基建资金缺口的角度来估算隐性债务扩张的规模,并和大资管的资金投向数据交叉验证。具体来说,先从基建投资完成额中扣除预算内基建支出、土地出让净收入、城投债净融资和新增基建类贷款,假定城投平台可用于投资的自有资金有限,那么余下的资金缺口只能通过收/受益权、信托贷款等非标融资和PPP来筹集。根据我们的估算,2015年至今,基建的非标、PPP融资额为5.8万亿,其中已纳入社融统计的信托、委托贷款约为1.6万,游离在现有社融统计之外的约为4万亿。

我们在估算基建的资金缺口时,仅包含水利公共设施和交运,而将水电行业排除在外,主要理由如下:

绝大多数水电投资不在城投平台的投资范围内。水电行业中,城投平台介入的包括城市供水、供暖和污水处理等,占比最高的水电并不在城投的投资范围内。这点从2013年的政府债务审计报告中可以得到验证,截止2013年6月,市政工程、交运和土地收储三项合计在地方政府债务中的占比高达 67%,而工业能源合计占比不足1%。

可用于基建的自有资金为0的假设不适用于水电。以长江电力为例,16年经营活动现金流为389亿,财务费用为66.8亿,而投资活动现金流为442亿,企业有充沛的自有资金用于投资,假定水电行业的自有资金为0意味着会严重高估投资的资金缺口。根据我们之前的估算方法, 如果将水电纳入,2011年至2013年基建导致的新增债务超过10万亿,但审计结果显示仅增加7.1万亿(含银行贷款),这和公共设施、交运合计带来的新增债务更为接近。

3、金融“空转”实为OTD模式的风险分担与缓释

金融“空转”本质是金融机构对次级债务采用了“originate-to-distribute”模式(对于合规信贷则采用buy-and-hold模式),在多重嵌套中实现风险分担和缓释。上世纪80年代利率市场化进程倒逼美国银行业加快金融创新、发展以资产证券化为主的表外业务,经营模式也由OTH向OTD转变。传统的OTH贷款经营模式下,银行承担期限错配、流动性风险和信用风险于一身,而在OTD模式下,银行将次级贷款等资产借道特殊目的机构(SPV)实现出表,以结构性金融产品的形式把收益和风险转移给投资者。

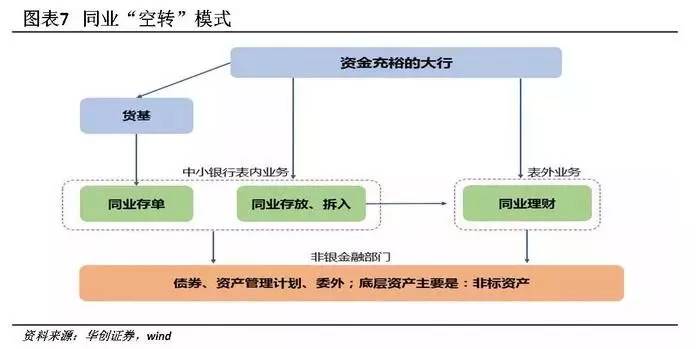

中国近些年的“金融空转”实质也是为低效率部门融资而做必要的结构性安排。以典型的同业空转模式为例,中小银行向大行发行同业存单,再以同业存单资金购买同业理财或资管计划,但上述同业链条并不是闭环,最终资金还是进入了融资平台、地产和过剩产能行业等灰色地带,在金融资产负债表上就表现为银行对非银金融机构债权的膨胀,在实体资产负债表上则表现为政府资产负债表的隐蔽扩张。银行业理财登记托管中心的数据显示,理财底层信贷基本上是游走在预算法和信贷投向指导之外的行业,其中,基建占比38%、房地产占比16%,钢铁煤炭占比6%。调研中银行反馈还有相当部分是对民营企业和中小微企业的信贷。

刚性兑付下的监管套利进一步加剧了金融体系的多重嵌套行为。2014年的新预算法并没能有效打破中央政府对地方灰色债务的背书,刚兑预期下,金融机构仍然愿意为未纳入预算的PPP、融资平台等低信用等级政府授信,并借道非银实现分级嵌套以规避监管,并在多方参与中实现信用增信。

4、缩表进行时:金融缩表的负面冲击正传导至实体

金融是实体的镜像,金融“独自繁荣”的背后是实体部门的隐形债务扩张,而当金融部门在严监管下缩表时,融资的缩减和利率水平的抬升也终究会传递给实体部门,重要的是金融部门的缩表和实体低效资产的收缩哪个进展更快。如果实体低效资产清理的速度不及金融资产负债表收缩来得猛烈,流动性风险和信用风险都会被触发,并有可能会累及实体部门的高效资产。4月商业银行广义信用创造已经在收缩,监管层则放松对表内信贷的窗口指导以试图减缓对实体的冲击。

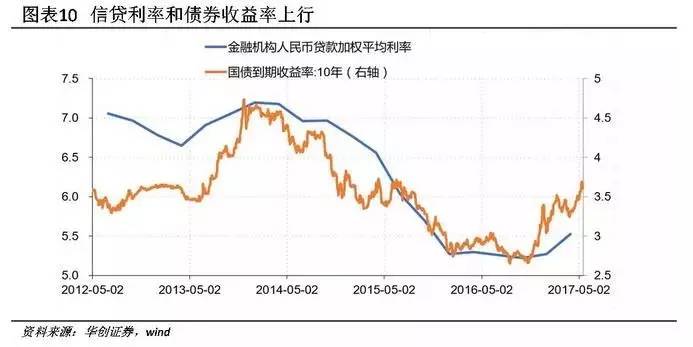

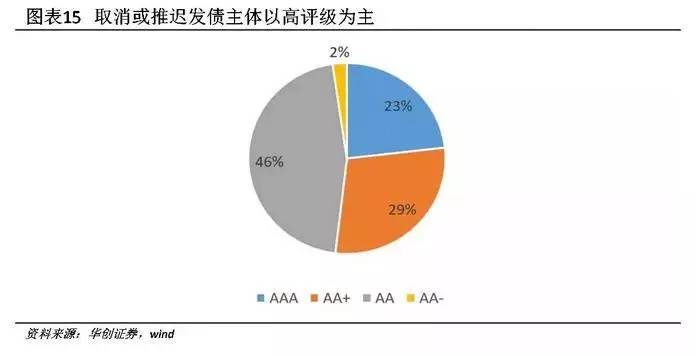

实体融资视角:融资成本回升、表外融资收缩。2017年年初以来,10年期国债收益率上行52BP,由于利率过高而取消或推迟发债的规模高达3050亿,信托、委托贷款在一季度的狂欢过后也在4月急剧收缩;表内信贷方面,一季度票据融资加权平均利率上行87BP,一般贷款仅上行19BP,但随着资金成本的不断上扬,预计在二季度也将加速上行,微观调研显示多家银行正在上调FTP价格。

金融体系视角:商业银行信用扩张正在收缩。4月其他存款性公司总资产环比减少1198亿元,这是2015年以来首次收缩,其中对银同业和非银同业债权分别减少11649亿元和3187亿元,是拖累总资产收缩的主要来源。这里有季节性因素在:受季末考核影响,同业业务会在季末扩张、季初收缩,但4月同业规模超季节性收缩,表明银行借道非银、大行借道小行的信用扩张正在被压缩。

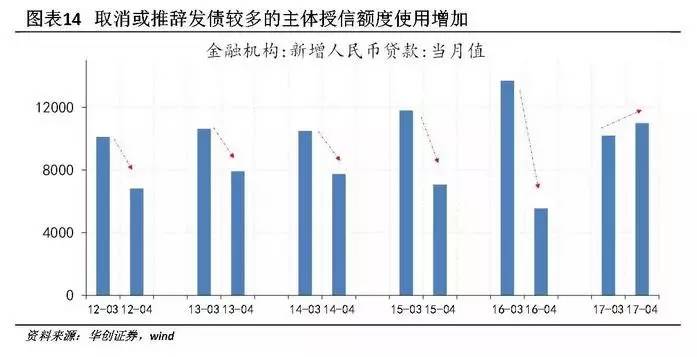

监管边际改变:放松表内信贷控制以对冲广义信用的收缩。从4月份超预期的信贷数据以及银监会“开正门、堵旁门”的表态中均可以窥见监管正在试图以宽信贷对冲表外收缩对实体经济的过度冲击。这一轮强化金融监管的背景是资产泡沫的过分膨胀,提高了实体经济的运行成本。因此,去杠杆最终目标是脱虚向实,引导资金更多流向实体经济。实业特别是民间投资融资成本的大幅上升显然是与政策初衷相违背的,表内信贷显然是打通资金灌溉实体且成本相对较低的方式。预计二季度对表内信贷的窗口指导将明显放松,“紧货币、严监管、宽信贷”的政策组合正在形成。

5、宽信贷能对冲双紧的冲击么?

宽信贷难以对冲双紧的冲击。从商业银行出表的动机、信贷需求主体及信贷投放意愿来观察:首先,表外对应的信贷资产主要是是基建、房地产开发贷以及两高一剩行业,融资平台、房地产和过剩产能均是表内严格控制的领域,即便表内信贷大门打开,也难以进入上述领域;其次,民营企业与中小企业难以从宽信贷中真正受益,除了部分具备公开发债能力的民营企业。银行天然的低风险偏好决定了表内公司信贷主要投向国有企业和部分信用资质较高的民营企业。从调研反馈来看,表外信贷的相当一部分也流向了难以从表内获得信贷支持的民营企业,表外的嵌套和分层设计降低了银行承担的对这一类相对高风险民营企业的信用风险。紧货币宽信贷之下,过去几年在低利率推动下信贷脱媒更多转向债券市场的趋势会出现逆转,但不过是相同融资主体在不同融资渠道上的调整,况且从定价的有效性来说债券更为高效。因此宽信贷的“大门”对大部分民营企业和中小微企业仍然是关闭的。

经济回落的节奏会如何变化?我们依旧关注中国经济四季度出现加速下滑的可能,特别是去年下半年以来推动中国经济回暖的基建和房地产投资的融资都将受到抑制。一季度房企销售超预期、现金流充沛,财政支出节奏明显加快,加之表内外融资的支持,地产和基建投资都保持高增,但往后看,社融增速若趋势性放缓,地产和基建的高增也难以为继,基建投资年初即高点,地产投资在二季度也将迎来拐点。

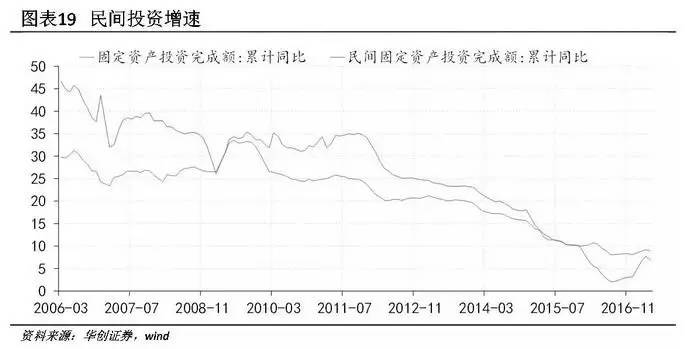

由于中国金融体系的内在缺陷,紧缩中对民间投资的“误伤”也是不可避免的。3月金融机构票据融资贷款加权平均利率较2016年年末上行87BP,1-4月票据融资减少1.28万亿。考虑到中小企业签发的银行承兑汇票约占67%,并且票据融资集中在制造业、批发和零售业等民营企业高度集中的行业,民间融资成本抬升,对民间投资影响已经开始显现,4月民间固定资产投资同比由3月的8.6%下降到5.3%。在金融缩表的大环境下,虽然有技术改造和设备更新诉求的支撑,但PPP和盈利下行叠加财务成本上升,我们维持民间投资弱势企稳的判断。

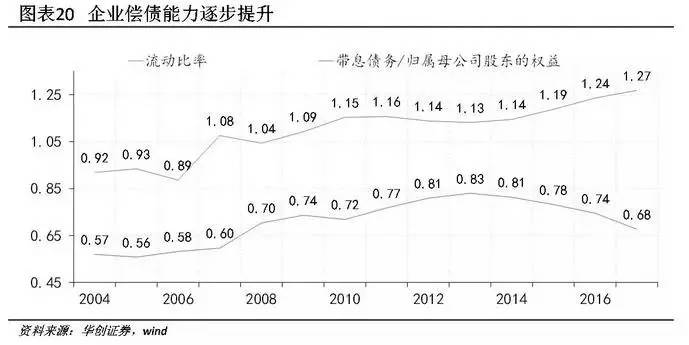

信用风险可能更多来自定价能力不足的中下游领域。当然,与2014年不同的是,PPI转正具有重要的金融含义,工业企业盈利和政府财政收入都同步明显改善,上市公司财务数据也显示企业偿债能力正在提高,大规模信用风险爆发的可能性显著下降。但进一步拆分结构,中下游企业盈利受到成本挤压改善有限,信用事件的发生可能更多来自定价能力不足的中下游领域。

(完)

文章来源:微信公众订阅号“华创宏观”2017年5月25日(本文仅代表作者观点)

本篇编辑:钟文

温馨提示:现微信最新版本“订阅号”已实现公众号置顶功能,广大读者可点开“金融读书会”公众号,点“置顶公众号”键,即可将“金融读书会”置顶,方便查阅。