2017年上半年,银行间市场成交总量折合人民币444.4万亿元,同比下降0.49%。

货币市场利率中枢3、4月份上升,随后资金面修复,流动性保持基本稳定。

债券市场收益率走高,期限利差显著收窄;互换利率先震荡走升,后小幅下行。

人民币对美元汇率中间价小幅升值,交易汇率走势平稳。

外汇衍生品价格走势稳定,人民币汇率预期走稳。

一、银行间本币市场

(一)货币市场利率中枢3、4月上升,随后流动性保持基本稳定

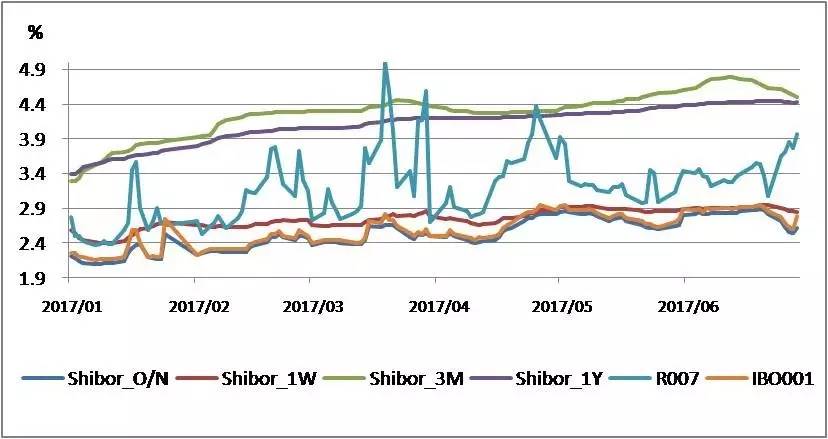

2017年上半年,央行“削峰填谷”保持流动性基本稳定,货币市场维持紧平衡,资金利率中枢有所抬升。

3、4月份,受央行多项货币政策工具利率上调、MPA季末考核及金融去杠杆下加强监管影响,银行间市场资金利率中枢一度走升,进入5月,资金面修复,流动性较为平稳。

6月末资金利率中枢较上年末整体上升:隔夜信用拆借加权平均利率收于2.78%,较上年末上升61个基点;7天质押式回购加权平均利率收于3.97%,较上年末上升95个基点;7天存款类机构质押式回购加权利率收于2.89%,较上年末上升30个基点。

Shibor方面,所有期限品种利率均上升,长端上升幅度较大。隔夜、1周、3个月和1年期Shibor分别为2.62%、2.85%、4.50%和4.42%,分别较上年末上升39、30、123和105个基点。

图1 主要基准利率指标走势

(二)债券市场收益率走高,期限利差显著收缩

2017年上半年,由于资金面紧平衡和金融去杠杆,债券市场收益率呈现平坦化上行趋势。5月下旬以来,市场监管加强预期减弱,经济数据弱于预期,机构紧张情绪有所缓和,债券收益率下行。

6月末债券市场利率中枢较上年末整体上升:1年期、5年期和10年期国债到期收益率分别为3.45%、3.51%和3.57%,较上年末分别上升80、69和53个基点。

长短期限利差持续收窄,1年期和10年期国债到期收益率利差为39个基点,较上年末下降27个基点。

图2 银行间国债收益率曲线

(三)互换利率先震荡走升,后小幅下行

2017年上半年,受逆回购及MLF利率上调、资金面紧平衡、美联储加息与5月中旬开始资金面回暖、金融去杠杆预期减弱及偏弱的经济数据陆续出炉影响,互换利率呈现先震荡走升、后小幅下降的倒V形走势,整体有所上行。

6月末互换利率较年初有所上行:1年期FR007互换利率和1年期Shibor3M互换利率分别收于3.49%和4.43%,分别较年初上升10和63个基点。

(四)本币市场交易量小幅下降,同业存单交易份额显著提升

上半年,银行间本币市场共成交366.2万亿元,同比下降7.6%。

货币市场交易量同比下降。2017年上半年,银行间货币市场共成交314.6万亿元,同比下降5.8%。其中信用拆借成交38.8万亿元,同比下降14.1%;质押式回购成交264.2万亿元,同比下降2.8%;买断式回购成交11.6万亿元,同比下降31.9%。

债券市场交易量同比下降。2017年上半年,银行间债券市场共成交46.2万亿元,同比下降20.2%。其中,债券借贷成交1.6万亿元,同比增长118.9%。从期限结构看,7年期以下品种共成交37.3万亿元,市场占比83.8%。

利率衍生品交易活跃。2017年上半年,银行间人民币利率衍生品市场累计成交5.5万亿元,同比增长26.6%;其中普通利率互换成交5.5万亿元,债券远期成交2亿元。利率互换期限品种以短期为主;浮动端参考利率主要为七天回购定盘利率(FR007),占比达88.8%。

(五)本币市场创新不断

香港与内地债券市场互联互通合作上线。5月16日,中国人民银行和香港金融管理局就开展内地与香港债券市场互联互通合作发布联合公告。债券通是扩大内地债券市场对外开放的又一重大突破,是进一步密切内地与香港交流合作的重要举措,将进一步巩固与提升香港国际金融中心地位。债券通暂时先开通北向通交易,日后适时再扩展至南向通。

银银间回购定盘利率(FDR)及相关利率互换交易推出。5月31日,银行间本币市场正式推出银银间回购定盘利率(包括FDR001、FDR007及FDR014三个品种),以及以FDR007为参考利率的利率互换交易服务。这是交易中心在进一步完善银行间市场基准利率体系、提高货币政策传导效率方面的又一重要举措。6月26日,交易中心进一步发布FDR007利率互换定盘(收盘)曲线,关键期限点包括1M、3M、6M、9M、1Y、2Y、3Y、4Y、5Y、7Y和10Y。

国债做市支持机制推出。国债做市支持机制是指财政部在银行间债券市场运用随买、随卖等工具,支持银行间债券市场做市商对新近发行的关键期限国债做市的市场行为。2月,财政部、中国人民银行印发了《国债做市支持操作现场管理办法》。6月9日,交易中心制定发布了《全国银行间同业拆借中心国债做市支持业务操作细则》,并于即日起提供国债做市支持操作平台及相关服务。6月20日,财政部进行了首次国债做市支持操作,对2017年记账式附息(九期)国债开展了12亿随买操作。

外币债质押式回购服务推出。3月20日起,交易中心本币交易系统提供外币债质押式回购交易服务,实现押外币债借人民币的功能。银行间市场业务品种更加丰富,境内外币债券及SDR债券流动性有望提升。

二、银行间外汇市场

(一)人民币对美元汇率中间价小幅升值,交易汇率走势平稳

上半年,我国经济金融运行总体平稳,经济增速保持在合理区间,世界经济仍处于国际金融危机后的深度调整期,国际金融市场依然存在风险隐患。在这样的情况下,我国进一步推进人民币汇率形成机制改革,保持人民币汇率在合理均衡水平上的基本稳定。

上半年,人民币对美元汇率中间价小幅升值,6月末报6.7744,较上年末升值1626个基点,升值幅度2.4%。6月末,CFETS、BIS货币篮子和SDR货币篮子人民币汇率指数分别收于93.29、94.25和94.18,较上年末分别下降1.53、1.99和1.32。

6月末,人民币对美元即期交易汇率收报6.7816,较上年末升值1651个基点,升值幅度2.4%。上半年银行间外汇市场人民币对美元即期交易汇率走势平稳,保持在中间价上下0.8%范围内波动,日内波幅最大为536个基点。

图3 即期汇率对中间价偏离幅度

(二)外汇衍生品价格走势稳定,人民币汇率预期走稳

上半年,我国国际收支相对平衡,一季度,我国国际收支经常账户顺差184亿美元,非储备性质金融账户转为顺差,跨境资金流动形势明显好转。在此基础上,银行间外汇衍生品价格走势稳定。

掉期曲线较年初小幅上移,6月底,1个月、6个月和1年期的掉期点分别为131点、674点和1145点,比去年末分别上升36点、253点和535点。外汇期权隐含波动率上半年总体呈收窄走势。这反映出随着我国宏观经济和跨境资金流动的回稳向好,市场对人民币汇率预期逐步走稳。

(三)外汇市场交易量增长平稳

上半年,银行间外汇市场交易量保持平稳增长,共成交11.4万亿美元,同比增长47.5%。其中,人民币外汇市场成交8.6万亿美元,同比增长20.8%;外币对市场成交558亿美元,同比减少18.8%;外币拆借市场成交2.6万亿美元,同比增长490%。

上半年,外汇即期成交2.9万亿美元,同比增长14.1%;外汇衍生品成交5.81万亿美元,同比增长23.9%。在外汇衍生品中,掉期成交5.6万亿美元,同比增长25.3%;远期成交441亿美元,同比减少3.8%;货币掉期成交302亿美元,同比增长292.2%;期权成交1593.2亿美元,同比减少13.3%。

(四)外汇市场建设稳步推进

外汇市场交易机制进一步完善。2017年2月27日,交易中心推出日元、澳元拆借以及负利率功能,进一步满足了市场需要,完善了外币拆借交易相关功能。

5月26日,交易中心成功举行我国银行间市场首轮外汇期权冲销,包括中国银行、建设银行在内的13家机构参与冲销,提前终止期权合约114笔、共计40.63亿美元。这是我国银行间市场首次开展期权类衍生品冲销业务。目前,交易中心的冲销业务已覆盖利率互换、外汇掉期、外汇期权等本外币衍生品。

外汇市场自律机制建设不断推进。2017年5月8日,全国外汇市场自律机制发布《中国外汇市场准则》。准则充分借鉴了《全球外汇市场准则》以及主要国家和地区外汇市场自律机制相关准则的内容,旨在向我国外汇市场参与者和从业人员提供通用性的指导原则和行业最佳实践的操作规范,促进和规范外汇市场的发展,同时也是我国外汇市场规则与国际接轨的重要标志。

作者:中国外汇交易中心研究部

原文《2017年上半年银行间市场运行报告》全文将刊载于中国外汇交易中心主办《中国货币市场》杂志2017.7总第189期。