P2P网贷计划类理财产品,作为一种懒人型投资方式,兼具小额分散、流动性较强、避免抢标的各类优势,正越来越受到投资人的青睐。作为P2P网贷理财产品的重要类型,计划类产品的地位和关注度不言而喻。尽管计划类产品的人气不断上升,但也出现了一些由于投资人不了解产品属性而造成的误解、平台表述不清等事项带来的投资体验问题。

基于此,笔者以网贷之家在2017年6月发布的平台发展指数百强榜单(下文简称为“百强平台”)为研究样本,对平台中的计划类产品及不同标期下的年化收益率等信息进行系统整理,从不同维度解读计划类产品的各项属性。

计划类产品研究原则

按照笔者在《P2P活期、定期等投资产品收益全解析》一文中对网贷产品的划分原则,以流动性为标准,P2P网贷理财产品可分为活期、定期、定活组合类共三类产品。其中,定期产品又包括散标和固定计划类。本文的研究对象是由固定计划类产品及定活组合类产品组成的计划类产品,期限包括3月、6月和12月。

本文在研究并列举产品时,遵循以下原则:

1、在收集产品收益率信息时,仅对标准化(非登陆即可见)的收益率进行列举,不包括特殊条件下的收益率,包括新手专享标、平台活动加息标(标注加号的附加利率)等。

2、标期方面,对于非3、6、12月的标期,在相近时间内视作标准化标期,例如91天标视作3月标处理。

3、起投金额方面,不同标的起投金额从100元至1000元不等,为方便研究,本文不作对于普通程度的起投金额的区分。对于大额起投(例如20万)或VIP会员产品,不会纳入到列举范围中。

不同期限下计划类产品的收益率举例

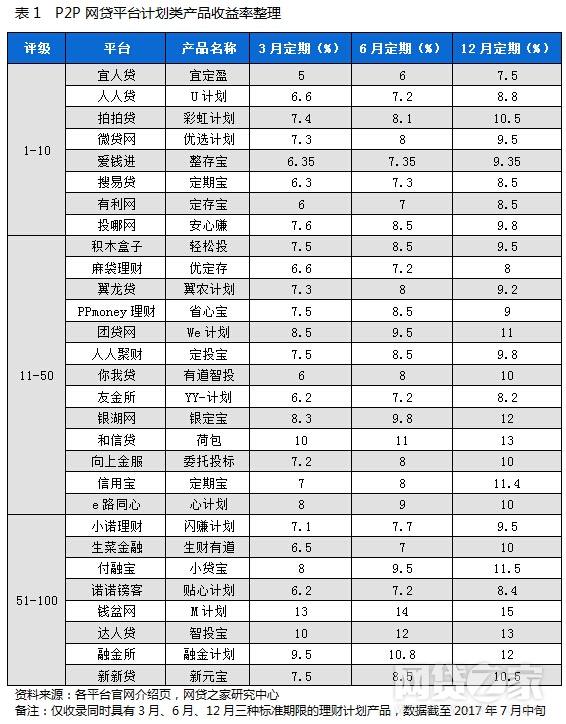

目前,市场上存在的计划类定期产品主要具有1月、3月、6月、9月、12月五种期限。部分平台也存在长达18个月、24个月甚至36个月的产品。为便于研究,笔者整理了百强平台中主流期限的3、6、12月计划产品的收益率情况,如表1所示:

表格数据显示,百强平台在设计其计划类产品收益率时,具有一定的规律,通常6月与12月之间的利差大于等于3月与6月之间的利差,例如你我贷的有道智投产品收益率设定为6%、8%、10%,积木盒子的轻松投产品收益率设定为7.5%、8.5%、9.5%。三种期限的计划类产品中,收益率较高的有和信贷(10%、11%、13%)、钱盆网(13%、14%、15%)、达人贷(10%、12%、13%),收益率较低的有宜人贷(5%、6%、7.5%)。各产品命名通常以带有“宝”字或者“计划”二字。那么,样本产品的整体收益率分布情况又是如何呢?

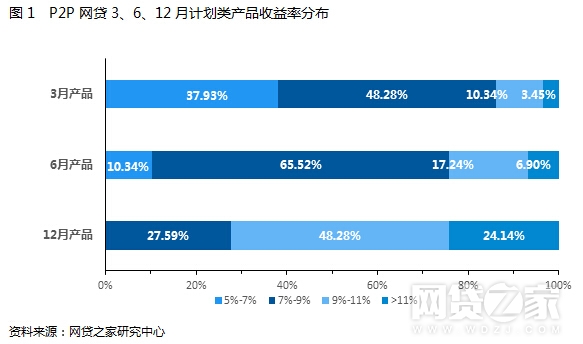

如图1所示,3月产品的收益率,其主要分布值落在7%-9%区间,占比达到48.28%;6月产品的主流区间同样为7%-9%,占比过半;而12月产品的主流区间为9%-11%。各区间的最大值分别为13%、14%、15%,最小值分别为5%、6%、7.5%。

据网贷之家研究中心不完全统计,以数据库中千余家平台的定期产品为分析对象,剔除首尾20项极端值,近期3、6、12月标的平均收益率分别为10.82%、11.52%和11.87%。而本次研究中样本平台各期限的平均收益率分别为7.52%(3月标)、8.53%(6月标)10.1%(12月标),可见样本平台收益率低于行业平均水平。

影响实际收益率的两项因素——计息时间与退出时间

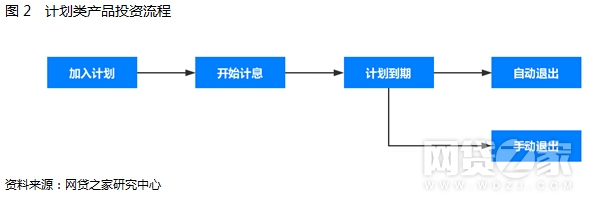

计划类产品的本质是将加入计划的资金进行小额分散的债权匹配,因此不同于散标的满标审核计息及到期结息,计划类产品的匹配成功和到期债权转让成功的时间在不同平台之间存在相应差异。目前,计划类产品的投资流程,可简要概括如下:

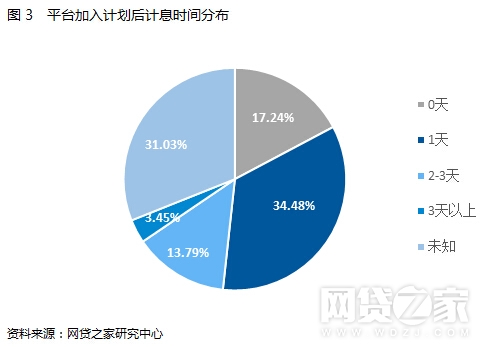

计划类产品的投资流程可概括为如下步骤:加入、计息、到期及退出。其中,加入和计息之间、到期及退出之间涉及到债权匹配环节,均存在一定的时间差。目前,一些平台对于计息时间未有任何标示,大部分平台设定在投资人加入计划后次日计息,占比达34.48%;也有部分平台设定为加入计划即可起息,例如团贷网等。加入计划后的计息时间分布,如下表所示:

除了计息时间,退出时间亦是影响产品实际收益率与期限的重要因素。退出的方式分为自动退出和手动退出。自动退出即为锁定期结束后,投资人可获得返还到账户的投资本息。按照笔者先前撰文对网贷理财产品的分类,可选择手动退出的计划类产品为定活组合类产品,其产品特征为具有一定的锁定期,锁定结束后既可选择继续持有,也可手动退出获得本息收益。目前不少平台设计了此类兼具收益与流动性兼顾的计划类产品,例如点融的团团赚,爱钱进的整存宝等。

计息时间涉及的匹配双方为投资人A及待匹配债权,而退出债权通常除了上述二者,还关联到新的投资人(即在A退出计划的时点,新加入计划的投资人B),因此,计划退出的时间普遍要长于计划加入时间。据统计,超50%的网贷平台没有对退出时间的具体预计,如人人贷在其U计划产品说明中表示,投资人所持债权转让完成的具体时间,视债权转让市场交易情况而定。也有部分平台对退出时间作出了具体说明,例如PPmoney理财在其省心宝·智惠系列产品中标示出锁定期满后,随时可申请退出,2~5个自然日内到账。

信息披露与安全保障——计划类产品安全透明度几何?

相比散标债权,计划类产品作为集合理财的一种体现,其复杂的债权组合类型对平台的信息披露不失为一种具有含金量的考验。在这样的大环境下,仍有不少平台在计划类理财的公开透明度上作出了不懈努力,包括具体的借款类型,借款金额等。经笔者整理,样本平台中共有13家对计划类产品的债权进行了公开披露,整理表格如下所示:

除了以表格方式披露计划类债权,还有平台以图示方式展现了债权构成信息,如爱钱进,对债权的单笔借款金额分布、借款期限分布、单人借款次数分布、借款地域分布等进行了图示披露。

以上进行了债权披露的平台,投资人可以通过平台公开的债权匹配信息,快速高效地了解到资金去向。部分平台尽管没有公开在产品信息页中披露债权情况,但在加入计划后的电子合同中有对各项债权信息进行细节呈现;另有一些所谓的强背景平台语焉不详,不仅需要登陆平台账户后才能查看项目详情,而且在投资后的电子合同中没有任何债权展示,仅以“甲方认购金额将用于出借/受让乙方所运营的互联网金融信息服务平台”等字眼一带而过。

计划类产品主打小额分散,被认为是比散标更具有安全的理财产品方式,那么其保障模式又如何?笔者梳理了各计划类产品的保障说明,58.6%的平台在产品页公开表示有相关保障措施,如质保服务协议、安全保障计划等。也有部分平台未有对还款来源的公示,仅展现“本平台以严谨负责的态度对每笔借款进行严格筛选”等字样,与当前监管要求的透明合规格格不入。

计划类产品的流动性

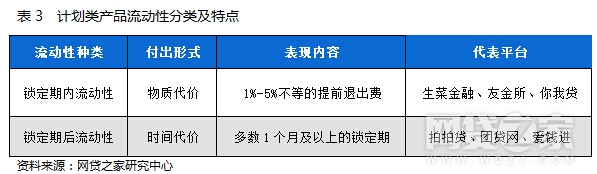

由于计划类产品本身由多种小额分散的债权构成,因此对于投资人,通常不是通过债权转让操作,而是通过退出计划来实现其流动性需求。计划类产品的流动性主要有两类,一是在锁定期后可继续持有的定活组合类产品具有的流动性,二是锁定期内的流动性。通常前者的流动性需要付出一定的时间代价,而后者则是物质代价。两种流动性分类特点如下表所示:

如上表所示,锁定期内的流动性付出的物质代价较高。百强平台中,提前退出费率最高为本金的5%,这意味着如果投资一万本金投资月标,10%年化收益率的情况下所得利息为83.33元,而提前退出费却高达500元。因此,投资人在选择计划类产品时,需要根据自己的流动性需求作出衡量,认真阅读产品页面关于锁定期的说明再进行投资操作。

锁定期后的流动性,通常不需要付出物质代价,但仍需注意退出时间带来的一些约束条件。