今天(3月27日),中国煤炭工业协会发布了《2017煤炭行业发展年度报告》,2017年全国原煤产量自2014年以来首次出现恢复性增长,全年原煤产量35.2亿吨,同比增加1.1亿吨,增长3.3%。

2017年全国规模以上煤炭企业主营业务收入2.54万亿元,同比增长25.9%,利润总额2959.3亿元,同比增长290.5%。

从需求侧看,受能源资源禀赋的约束,煤炭作为我国的主体能源,需求总量依然较大。报告预测,由于煤炭供应格局变化,未来铁路运输压力将加大,对运力配置提出新挑战。

中国煤炭工业协会副会长姜智敏在发言时指出,当前全国煤炭供需实现总体平衡,尽管个别时段、个别地区出现供应紧张,但总体平稳。局部供应紧张,一是因为我国幅员辽阔,二是因为运输能力制约。随着去产能逐步深入,我国将加快煤炭运输南北大通道建设,以及通道之间的“毛细血管”建设。

姜智敏进一步表示,接下来的煤炭去产能工作,要科学把握去产能力度,提高产能利用率,对去产能的力度和进度进行科学论证。同时,今年要转向结构去产能,僵尸企业将会成为今后去产能主力。此外,还将适当提高南方去产能力度,关闭30万吨以下煤矿以及安全、技术、环保水耗等不达标的煤矿。

小编:报告为删减版,想看完整版的亲们,请留言索取哦~

一、行业改革发展取得新进展

(一)化解过剩产能取得成效。2017 年,煤炭行业超额完成年初提出的1.5 亿吨目标任务;

(二)煤炭开发布局不断优化。煤炭生产重心向晋陕蒙等资源禀赋好、竞争能力强的地区集中。2017 年,14 个大型煤炭基地产量占全国的 94.3%,同比提高0.6 个百分点。

(三)产业结构调整步伐加快。全国煤矿数量大幅减少,大型现代化煤矿已经成为全国煤炭生产主体。2017 年底,全国煤矿数量减少到 7000处以下。其中,年产 120 万吨及以上的大型现代化煤矿达到 1200 多处,产量占全国的 75%以上;

(四)企业兼并重组有序推进。神华集团与国电集团合并重组;中煤能源兼并重组国投、保利和中铁等企业的煤矿板块;中煤平朔、山西大同煤矿、晋能集团 3 家煤炭企业与大唐、中电国际、江苏国信等发电企业合作共同组建苏晋能源公司,推动了煤电一体化发展的进程;甘肃省推动企业重组,组建能源化工投资集团,竞争力明显提升。

(五)自主创新能力显著增强。以企业为主体的产学研用协同创新体制机制不断完善,煤炭清洁高效利用产业协同创新共同体、煤炭行业矿区土地整治与生态修复工程研究中心、中国国际卓越煤矿瓦斯治理中心等相继成立。现代煤化工产业化快速发展。

神华宁煤 400 万吨/年间接煤制油、神华百万吨煤炭直接液化项目等现代煤化工示范工程实现平稳运行,潞安高硫煤清洁利用示范项目打通全流程;全球首套煤基乙醇工业示范项目建成投产,低阶煤分级转化、煤电/煤化工废物协同处置与循环利用等关键技术取得突破。

(六)绿色发展取得积极进展。2017 年,全国原煤入选 70.2%,同比提高 1.3 个百分点;矿井水利用率达到 72%,同比提高 1.4 个百分点;

(七)煤炭市场化改革稳步推进。2017 年,煤炭经济运行监测与协调机制不断健全,“煤炭中长期合同”制度和“基础价+浮动价”定价机制、防范价格异常波动制度、最低和最高库存制度、调峰和应急储备产能制度、社会责任企业制度等市场化、法制化机制逐步确立,为保障煤炭稳定供应、维护行业平稳运行发挥了积极作用;

二、2017 年煤炭经济运行情况

(一)煤炭产量增加。全国原煤产量自 2014 年以来首次出现恢复性增长,全年原煤产量 35.2 亿吨,同比增加 1.1亿吨,增长 3.3%。

△2006-2017 年全国煤炭产量

备注:从全年煤炭产量月度变化情况看,全行业在积极淘汰落后煤炭产能的同时,着力推动煤炭企业兼并重组和产能减量置换,加快优质产能释放,优化煤炭生产结构,不断提高煤炭有效供给质量。全国煤炭产量在 4~9 月份保持较快增长,10、11 月份受火电、焦炭等下游产品增速放缓等因素影响,煤炭产量增速放缓,11 月份产量负增长,12 月份增速由负转正。

(二)煤炭进口增加、出口下降。2017 年全国共进口煤炭2.71 亿吨,同比增加 1547 万吨,增长 6.1%;出口煤炭 817图 万吨,同比下降 7%;

△2017 年全国煤炭进口量

△2017 年全国煤炭出口量

备注:煤炭净进口 2.63 亿吨,同比增加 1609万吨,增长 6.5%。2017 年各月度进口波动较大,5~7 月份进口量减少,8、9 月份明显增长,10~12 月份下降。

(三)煤炭运输量大幅增加。2017 年全国铁路发运煤炭 21.55 亿吨,同比增加 2.53 亿吨,增长 13.3%。

△2017 年全国铁路煤炭运量

备注:前 10 个月铁路发运煤炭一直保持较快增长,同比增长 16.6%;11、12 月份发运量增速明显放缓,11 月份当月同比增长 0.3%、12 月份下降 4.7%。主要港口发运煤炭 7.27 亿吨,同比增长 12.9%。

(四)煤炭库存恢复到正常水平。2017 年全社会存煤继续下降。年末,重点煤炭企业存煤6100万吨,同比减少 2284万吨,下降 27.24%。

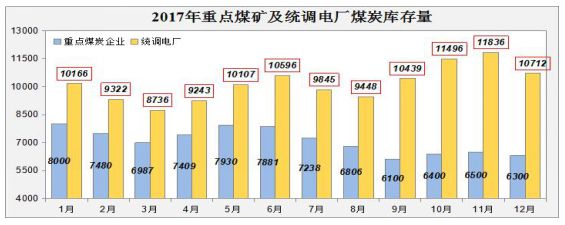

△2017 年重点煤矿及统调电厂煤炭库存量

备注:全国统调电厂存煤 10712 万吨,同比增加 295 万吨,增长 2.8%,可用 18 天。

(五)煤炭市场化价格机制形成。“中长期合同制度”和“基础价+浮动比例”的定价机制,为保障煤炭有效供应和价格平稳奠定了良好基础。

△CCTD 秦皇岛煤炭价格波动情况

△山西焦肥精煤综合售价变化情况

备注:2017 年 5500 大卡下水动力煤中长期合同平均价格 568 元/吨,在绿色区间。市场煤价格震荡波动,CCTD 秦皇岛 5500 大卡动力煤价格由年初的 639 元/吨下降至 6 月 12 日 565 元/吨,之后逐渐回升至 9 月 18 日的623元/吨,年末价格 617 元/吨,比年初下降 22 元/吨,降幅3.4%;全年均价 611.7 元/吨,比 2016 年上升 138 元/吨,增长 29.2%。山西焦肥精煤综合售价全年均价 1356 元/吨,比 2016 年上升 569 元/吨,增长 72.4%。

(六)煤炭固定资产投资继续回落。自 2012 年以来煤炭采选业固定资产投资持续下降,2017 年投资总额2648 亿元,同比下降 12.3%,降幅比上年收窄 11.9 个百分点;

(七)行业效益增加。2017 年,全国规模以上煤炭企业主营业务收入 2.54 万亿元,同比增长 25.9%,利润总额2959.3 润亿元,同比增长 290.5%。

(八)煤炭市场景气指数平稳。2017 年 12 月全国煤炭市场景气指数为 7.7 点,景气程度总体处于正常区间。

△2015 年以来煤炭市场景气指数走势图

展望今后一个时期煤炭供需走势,从供给侧看,

一是全国煤炭产能仍然较大,但结构不合理的问题突出,落后产能仍占较大比重,全国 30 万吨以下的煤矿数量仍有 3209 处、产能约 5 亿吨,其中,9 万吨及以下的煤矿数量 1954 处、产能 1.26 亿吨,淘汰落后、提升优质产能的任务依然较重。

二是区域供需矛盾凸显。随着煤炭去产能步伐加快,南方不符合安全生产条件的小煤矿退出较多,原煤生产逐步向资源条件好、竞争能力强的晋陕蒙地区集中,区域供应格局发生变化,对运力配置提出了新的挑战,煤炭铁路运输的压力加大。

从需求侧看,宏观经济运行稳中向好,将进一步拉动能源需求,随着国家治理大气环境、优化能源结构、控制煤炭消费总量,非化石能源对煤炭的替代作用不断增强,煤炭在一次能源中的比重将继续下降,但受我国能源资源禀赋的约束,煤炭作为我国的主体能源,需求总量依然较大。

从近几年煤炭经济运行情况分析,气候因素、煤炭转运能力及市场预期对短时煤炭供需平衡的影响越来越大,值得高度关注。

附件:

2017 年煤炭行业主要经济技术指标

序号 |

指标名称 |

单 位 |

2017 年 |

2016 年 |

同比(%) |

|

1 |

全国煤矿数量 |

处 |

6794 |

7866 |

-13.63 |

|

2 |

千万吨级煤矿(生产) |

处 |

36 |

|||

3 |

千万吨级煤矿(在建和改扩建) |

处 |

34 |

|||

4 |

智能化无人开采工作面 |

个 |

47 |

|||

5 |

全国原煤产量 |

亿吨 |

35.2 |

34.1 |

3.3 |

|

6 |

全国煤炭产能利用率 |

% |

68.2 |

59.5 |

8.7 |

|

7 |

规模以上煤炭企业原煤产量 |

亿吨 |

34.45 |

33.38 |

3.23 |

|

8 |

大型煤炭企业原煤产量 |

亿吨 |

24.8 |

23.2 |

6.7 |

|

9 |

煤炭产销率 |

% |

96.19 |

96.09 |

0.10 |

|

10 |

煤炭铁路运量 |

亿吨 |

21.55 |

19.02 |

13.30 |

|

11 |

亿吨级企业产量占全国比重 |

% |

32.61 |

31.78 |

2.61 |

|

12 |

千万吨级企业产量占全国比重 |

% |

68.23 |

66.92 |

1.96 |

|

13 |

大型煤炭企业回采工作面单产 |

吨/个、月 |

80487 |

80324 |

0.20 |

|

14 |

大型煤炭企业掘进工作面单进 |

米/个、月 |

156 |

145 |

7.59 |

|

15 |

规模以上煤炭企业利润 |

亿元 |

2959.3 |

757.8 |

290.51 |

|

16 |

大型煤炭企业利润 |

亿元 |

1451.9 |

320.6 |

352.87 |

|

17 |

大型煤炭企业原煤生产人员效 |

吨/工 |

6.681 |

6.022 |

10.94 |

|

率(井工) |

||||||

18 |

大型煤炭企业原煤生产人员效 |

吨/工 |

95.09 |

93.78 |

1.40 |

|

率(露天) |

||||||

19 |

大型煤炭企业职工年平均收入 |

万元/人 |

6.27 |

5.98 |

4.85 |

|

2017 年煤炭行业主要经济技术指标(续表)

序号 |

指标名称 |

单 位 |

2017 年 |

2016 年 |

同比(%) |

|

20 |

大型煤炭企业采煤机械化程度 |

% |

96.08 |

95.90 |

0.18 |

|

21 |

大型煤炭企业掘进机械化程度 |

% |

54.12 |

53.63 |

0.49 |

|

22 |

大型煤炭企业从业人员 |

万人 |

294.85 |

300.52 |

-1.89 |

|

23 |

固定资产投资额 |

亿元 |

2648 |

3020 |

-12.32 |

|

24 |

百万吨死亡率 |

人/百万吨 |

0.106 |

0.156 |

-32.05 |

|

25 |

大中型煤炭企业原煤生产综合 |

千克标准煤/ |

11.60 |

11.82 |

-1.86 |

|

能耗 |

吨 |

|||||

26 |

大中型煤炭企业原煤生产电耗 |

千瓦时/吨 |

21.20 |

20.40 |

3.92 |

|

27 |

原煤入洗率 |

% |

70.20 |

68.90 |

1.30 |

|

28 |

煤矸石综合利用处置率 |

% |

67.30 |

64.20 |

3.10 |

|

29 |

矿井水综合利用率 |

% |

72.00 |

70.60 |

1.40 |

|

30 |

土地复垦率 |

% |

49.00 |

48.00 |

1.00 |

|

31 |

瓦斯抽采利用量(井下) |

亿立方米 |

48.9 |

48 |

1.88 |

|

32 |

煤层气抽采利用量(地面) |

亿立方米 |

44 |

42 |

4.76 |

|

33 |

煤炭企业参股控股电厂权益装 |

亿千瓦 |

3 |

1.8 |

66.67 |

|

机容量 |

||||||

34 |

煤矸石及低热值煤综合发电装 |

万千瓦 |

3600 |

3500 |

2.86 |

|

机 |

||||||

35 |

煤制油产量 |

万吨 |

350 |

200 |

75.00 |

|

36 |

煤制烯烃产量 |

万吨 |

690 |

650 |

6.15 |

|

37 |

煤制乙二醇产量 |

万吨 |

190 |

160 |

18.75 |

|

38 |

煤制气产量 |

亿立方米 |

30 |

15 |

100.00 |

|

End

责编 | 卢奇秀

为了气荒不再上演,中国将开启千亿级储气库市场

无锡尚德何双权:特朗普出招,中国光伏企业不惧任何限制

请注意!光伏扶贫项目补贴来了!(内附名单)