人参与)

人参与)一、2011年中国外贸总体保持稳定平衡发展

2011年是中国“十二五”时期开局之年。世界经济延续了上年的复苏态势,但受自主增长动力不足、主权债务危机深化、全球通胀压力加大、日本大地震、西亚北非局势动荡等多重因素影响,世界经济复苏势头有所减弱,国际市场需

求低迷。国际环境中的这些因素与国内要素成本上升、中小企业融资难等问题交织,使中国外贸企业生产经营压力和风险明显上升,外贸稳定发展面临很大困难。针对这一形势,中国政府保持外贸政策基本稳定,多措并举稳定外贸增长,加快转方式调结构步伐,广大企业竞争力提高,开拓新兴市场力度加大,全年进出口规模再创新高,贸易大国地位巩固,外贸市场、产品、主体和区域结构优化,贸易顺差继续收窄,外贸发展质量效益提高。(一)外贸规模平稳较快增长,全年进出口高开低走。

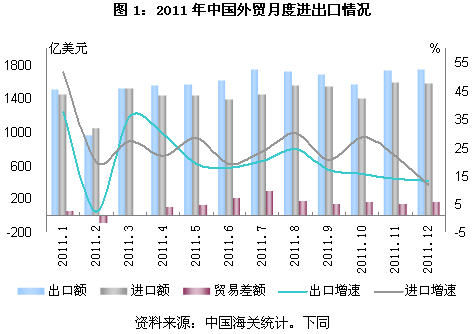

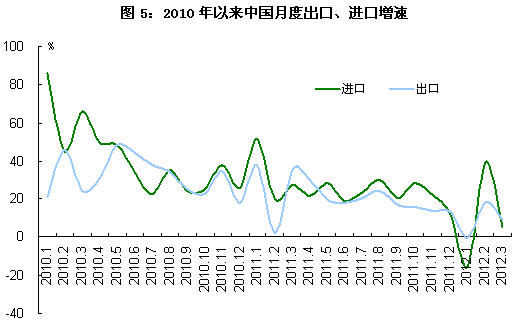

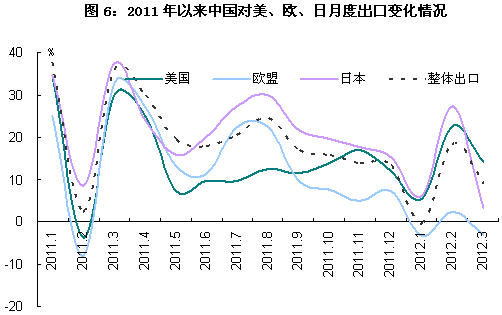

由于出口退税和加工贸易政策保持稳定,出口信贷和信用保险支持力度加大,跨境贸易人民币结算全面推广,贸易便利化水平不断提高,企业在巩固传统市场的同时积极开拓新兴市场,全年进出口总额3.64万亿美元,增长22.5%。其中出口1.9万亿美元,增长20.3%;进口1.74万亿美元,增长24.9%。受全球经济复苏放缓影响,全年进出口增速高开低走态势较为明显,其中进口增速由1月份的51.6%震荡回落到12月份的11.8%,出口增速由1月份的37.6%回落到12月份的13.4%。

(二)传统优势继续巩固,外贸新优势逐步培育。

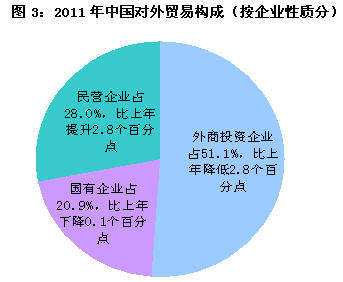

在巩固传统比较优势的同时,通过加强外贸转型基地、国际营销网络建设及促进加工贸易转型升级等途径,积极转变外贸发展方式,大力培育以技术、品牌、质量和服务等为核心的外贸竞争新优势,外贸结构不断优化。从出口商品结构看,消费类产品出口增长仍然较快,传统劳动密集型产品附加值不断提高,通讯设备、医疗器械等产品出口快速增长,“两高一资”产品出口大幅下降。从贸易方式看,一般贸易进出口增长29.2%,占比52.8%,提高2.7个百分点。加工贸易增长12.7%,占比35.9%,下降3个百分点。从市场结构看,中国与新兴经济体贸易增长依然强劲,与南非、俄罗斯、巴西和东盟双边贸易增速分别高于整体增速54.2、20.2、12和1.4个百分点。欧、美、日和香港市场占中国外贸份额45.1%,下降 1.8个百分点。从国内区域布局看,东部沿海十一省市进出口占比88.8%,外贸转型升级步伐加快。中西部地区外贸活力进一步显现,进出口占比11.2%,提高1.5个百分点。从贸易主体看,外资企业进出口占比51.1%,降低2.8个百分点;民营企业占比28%,提高2.8个百分点;国有企业占比20.9%,与上年基本持平。

注:东部十一省(市)包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南;中部八省市包括山西、吉林、黑龙江、安徽、江西、河南、湖北和湖南;西部十二省(市、自治区)包括内蒙古、广西、四川、重庆、贵州、云南、西藏、陕西、甘肃、青海、宁夏和新疆。

(三)进口综合效应显现,贸易平衡状况继续改善。

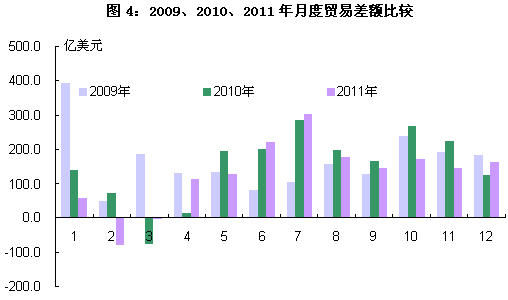

近年来,中国积极扩大内需,促进经济增长向依靠消费、投资、出口协调拉动转变,推进贸易投资自由化和便利化,不断加大进口促进政策力度,搭建更多平台拓宽进口渠道,促进贸易平衡发展,切实发挥进口对宏观经济平衡和结构调整的积极作用。随着促进进口各项政策措施的稳步落实及国内需求的稳定增长,原油、铁矿砂、纸浆、天然橡胶等产品进口数量都不同程度增长,缓解了国内能源资源的紧缺状况。此外,汽车、先进技术设备、关键零部件及部分消费品进口也不断增加。全年贸易顺差1551亿美元,下降14.5%。外贸顺差规模连续三年下降,占中国国内生产总值的比重从2009年的3.9%、2010年的3.1%降至2.1%。

(四)外贸质量进一步提高,效益进一步增强。

举办外贸商品质量提升年系列活动,开通“外贸商品质量服务平台”网站。开展对非洲出口打击假冒伪劣商品和保护知识产权专项治理,对非出口商品质量明显提升。推进出口农产品质量安全示范区建设,提升“中国制造”国际形象,提高出口商品质量和档次。据统计,2011年,美国消费品安全委员会对中国商品召回次数同比下降12.6%,欧盟对中国商品风险通报次数下降28%。外贸增长呈现由价格和数量协调拉动的积极变化。在调结构等政策措施引导下,企业通过培育自主品牌、增加附加值等方式提高出口价格,消化成本能力增强,议价能力得到提高。全年出口商品价格平均上涨10%,高于2010年7.2个百分点。

(五)中国货物出口占全球比重持平,进口占全球比重上升。

根据世界贸易组织统计,从贸易额看,2011年中国货物出口额占全球比重10.4%,与上年持平,连续三年居全球之首;进口额占9.5%,比上年提高0.4个百分点,连续三年全球第二。从贸易量看,2011年中国货物贸易出口量增长9.3%,全球第二,高出全球增速4.3个百分点;进口量增长9.7%,全球第一,高出全球增速4.8个百分点。这充分说明,中国外贸的发展不仅对国内经济“十二五”良好开局发挥了重要作用,也继续为推动全球经济贸易平衡增长和世界经济复苏做出积极贡献。

二、2012年一季度中国外贸增速明显放缓

今年以来,中国外贸继续受到国际市场需求萎缩、国内成本上升等因素的制约,延续了去年四季度的下行态势,增速进一步降至个位数。突出特点是:

(一)进出口增速回落较快,贸易基本平衡。

一季度,中国进出口总额8592.3亿美元,增长7.3%,同比回落22.3个百分点。其中出口4300.2亿美元,增速从去年三季度20.6%、四季度14.2%下滑到7.6%,同比回落18.8个百分点,这一增速也是1999年以来同期增速的最低水平(国际金融危机影响最严重的2009年除外)。进口4292.1亿美元,增长6.8%,同比回落26个百分点。进出口基本平衡,累计顺差8.1亿美元,连续两个季度回落。受企业春节前抢出口、春节后集中进口影响,月度贸易差额大幅波动,2月份出现314.8亿美元的逆差。

(二)中国对欧出口负增长,与新兴市场贸易增长较快。

受欧债危机久拖不决、市场需求萎缩影响,中国对欧盟出口增速从去年三季度的18.2%回落到四季度6.5%,一季度对欧盟出口则下降了1.8%,其中对意大利下降29.4%,对德国下降2.9%。对美、日出口总体稳定,分别增长12.8%和10.3%,高于整体出口增幅5.2和2.7个百分点。随着市场多元化战略的积极推进,中国与新兴市场国家贸易增长仍然较快,与金砖国家贸易额同比增长14%,其中出口增长8.8%,进口增长18.2%;与东盟贸易额增长9.2%,东盟作为中国第三大贸易伙伴的地位进一步巩固。

(三)劳动密集型产品出口低迷,机电产品出口增长平稳。

一季度,轻纺类产品出口增长低迷,服装、纺织品、鞋类出口额分别仅增长3.9%、1.4%和2.8%,箱包出口额下降2.1%。机电产品进出口总额4268亿美元,同比增长5.4%,占同期全国外贸进出口总额的49.7%。其中,进口1738亿美元,增长0.5%,占同期全国进口总额的40.4%;出口2530亿美元,增长9.1%,超过整体增速1.5个百分点,占同期全国出口总额的58.9%。“两高一资”产品出口下降,成品油、煤炭出口数量分别下降7.1%和44.6%。

(四)沿海大省出口疲软,中西部外贸保持较快增长势头。

东部地区出口增长5.6%,为2010年一季度以来最低。其中,广东、江苏、浙江、上海、山东出口分别仅增长5.4%、2.8%、6.1%、3.2%和1.3%。随着国家区域发展总体战略、主体功能区规划的推进,中西部地区承接沿海产业转移和引进外资步伐加快,助推中西部外贸较快增长。中、西部地区出口分别增长23.7%和30.1%,高于东部地区18.1和24.5个百分点;进口分别增长16.4%和6.4%,高于东部地区10.1和0.1个百分点。

(五)民营企业对出口增量贡献过半,加工贸易增长乏力。

经历国际金融危机的洗礼,中国民营企业转型升级步伐加快,在激烈竞争中拓展市场能力和创新意识明显增强,出口增速明显快于其他主体,一季度出口增长12.6%,对出口增量贡献50.8%,拉动出口增长3.8个百分点。外资企业出口增长6.9%,国有企业出口下降0.1%。受此影响,一般贸易增长也快于加工贸易。一般贸易进出口增长8.1%,其中出口7.9%,进口8.2%。加工贸易进出口增长4.4%,其中出口6.3%,进口仅1.2%。

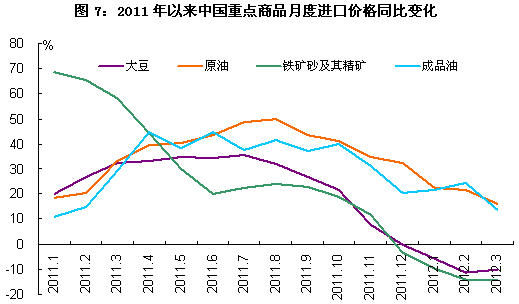

(六)进口增速回落较大,部分大宗商品进口量增价跌。

在国内需求有所放缓、加工贸易低迷和部分大宗商品价格回落等作用下,一季度进口增速由去年三季度24.9 %、四季度20.1 %下滑到6.9%,进口价格指数由去年同期的114.2回落至104.3。部分资源产品进口量增价跌,其中,铁矿砂、未锻造铜材、大豆、纸浆、天然橡胶和未锻造铝材进口数量分别增长6%、50.5%、21.6%、15.5%、2.4%和38.6%,价格分别下跌13.5%、12.9%、8.2%、20%、27.9%和17.3%。

三、2012年中国外贸发展形势不容乐观

从国际看,近期世界经济出现好的迹象,但持续复苏的制约因素依然较多。

今年以来,世界经济运行出现一些积极迹象,美国、日本经济表现好于预期,就业、消费和工业生产有所回暖,欧债危机得到一定程度控制,新兴经济体促进经济增长政策力度加强。但国际金融危机和主权债务危机的深层次影响还在发展,世界经济总体增长乏力的态势没有改变,经济复苏仍然是一个长期艰难曲折的过程。

一是欧债危机的深层次问题没有解决。

近期欧元区采取了一系列措施,包括向希腊提供1300亿欧元的第二轮援助,将欧元区“防火墙”提高至7000亿欧元等,在一定程度上稳定了市场信心。但希腊主权债务危机还没根本解决,葡萄牙、西班牙债务问题再次突出,欧盟25国财政契约的可行性面临考验,欧债危机出现反复的可能性仍然存在。

二是国际油价可能持续高位震荡。

原油价格已成为影响全球经济复苏的重要因素。今年2月以来,受供求和地缘政治影响,原油价格持续上涨,纽约期油价格一度飙升至109.8美元/桶,目前仍在100美元/桶以上高位徘徊。中东局势动荡还会影响原油供应和价格走势,叙利亚局势、伊朗核危机等前景扑朔迷离,不排除危机进一步升级、投机炒作加剧,增加油价进一步上涨的可能性。

三是全球流动性宽松程度加剧。

欧央行两次长期再融资操作向市场提供超过1万亿欧元流动性,并连续四个月维持1%的基准利率;美国将把0—0.25%的超低利率水平至少延续到2014年末;日本继续维持“零利率”;英国将基准利率继续维持在0.5%的历史低点。新兴经济体货币政策不同程度由紧转松,巴西、印度、越南、泰国、印尼今年以来纷纷下调银行基准利率或存款准备金率,货币政策开始转向促进经济增长。全球流动性进一步宽松,可能加剧国际资本无序流动和主要货币汇率大幅波动。

四是非经济因素干扰明显增大。

国际金融危机阴霾不散可能进一步影响相关国家社会稳定,一些国家通胀、失业、社保和两极分化加剧等问题相互叠加,可能导致政局不稳、社会矛盾冲突加剧,各种风险触发点增多,都可能对世界经济产生难以预料的冲击。一些国家大选临近,经贸问题政治化倾向将更加明显。全球范围内贸易和投资保护主义升温,经贸摩擦将进一步加剧。近期,美国成立新的跨部门贸易执法机构,通过对非市场经济国家适用反补贴法案,就是最好的例证。

从国内看,中国经济的基本面是好的,但国内经济运行存在下行压力。

当前中国经济运行总体平稳,一季度国内生产总值同比增长8.1%,经济增速处于合理区间,3月份部分主要经济指标比前两个月有所回升,市场信心持续趋稳,经济发展具备很大潜力,宏观调控政策具有较大回旋余地。但也要看到,中国经济发展面临的困难和挑战仍然很多,不平衡、不协调、不可持续的问题依然比较突出,国内经济运行存在下行压力,物价上涨压力仍然存在,小型微型企业融资难问题仍然比较突出,出口行业面临困难增多。

综合国际国内环境考虑,中国外贸保持平稳发展具备一定有利条件和积极因素,但2012年是中国外贸发展极具挑战的一年。

从有利条件看,今年以来世界经济出现了一些好的迹象,OECD先行指数从去年11月份以来持续回升;我国的传统比较优势依然存在,企业通过调结构转方式提高竞争力的动力也在增强;3月份出口订单指数反弹至51.9%,连续两个月在50%以上。但更要清醒地看到,外贸发展面临的挑战和困难加大,制约因素错综复杂,形势不容乐观。突出体现在三个方面:

一是外需持续疲软。

世界经济增长动力不足,特别是欧洲经济处于衰退边缘,国际市场需求严重萎缩。国际货币基金组织预测2012年全球经济、贸易量将增长3.5%和4.0%,较2011年实际增速低0.4和1.8个百分点。世界贸易组织预计2012年全球货物贸易量增幅将从2011年的5.0%收窄至3.7%,大大低于近20年5.4%的平均增速。出口企业普遍反映,在手订单与去年同期相比仍有较大差距,短单、小单比重偏高。此外,国内投资消费需求放缓,加工贸易增长明显减速,也会在一定程度上影响扩大进口。

二是企业成本上升。

首先是用工成本上升,过去3年城镇职工平均工资上涨33%,过去2年大部分地区每年上调最低工资标准20%以上,今年以来又有部分地区上调,企业“五险一金”支出也相应增加。其次是原材料价格上涨,过去2年工业生产者购进价格指数累计上涨19.6%,尽管今年部分基础原材料价格有所回调,但仍处高位。再次是中小微企业贷款难的问题仍很突出,能取得贷款的企业也反映融资成本较高。目前,出口企业对外提价困难,利润空间受到压缩,经营压力加大。

三是贸易环境趋紧。

中国已连续17 年成为全球遭遇贸易摩擦最多的国家,摩擦形式不断翻新,涉及产业不断扩大,发起国别不断增加,体制机制性问题逐渐增多。一季度国外对中国产品发起贸易救济调查16起,涉案金额近30亿美元,分别是去年同期的1.8倍和2.4倍,而且新贸易摩擦案件的预警信息不断,严重影响国外进口商和中国出口企业的信心。欧美金融市场功能尚未完全恢复,银行借贷能力受限,进口商资金压力增大,中国出口企业收汇风险上升。

从各方面情况看,二季度中国对外贸易增速将低位趋稳,2012年全年将总体保持平稳发展,但增速比2011年有所回落,贸易平衡状况进一步改善。针对当前严峻复杂的国内外环境,中国外贸将立足稳中求进,着力于稳增长、调结构、促平衡。一方面,立足当前,保持外贸政策基本稳定,落实各项政策,努力克服订单不足、成本升高、摩擦增多等困难,保持出口稳定增长。另一方面,着眼长远,加大外贸结构调整和转型升级力度,加快转变外贸发展方式,增强外贸可持续发展能力。同时,完善进口政策,搭建更多进口促进平台,继续为推动全球贸易稳定发展和世界经济复苏做出积极贡献。

我来说两句排行榜