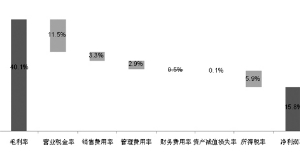

图1:2011年四大龙头整体盈利结构分析

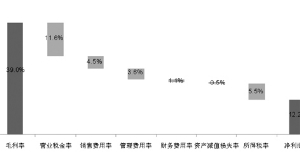

资料来源:Wind,申万研究 图2:2012年四大龙头整体净利润率将降至12.2%

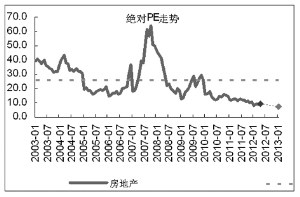

资料来源:申万研究 图3:当前房地产行业绝对PE 图4:当前房地产行业相对PE

资料来源:Wind,申万研究 房企净利润率将降至约12%

持续了两年的房地产调控带来的政策效果正逐步体现。2011年,上市房地产公司营业收入、利润增速分别为11.1%和11.0%,相较2010年全行业的30.1%和30.9%有明显放缓。

由于房地产企业营业收入以房屋交竣为确认标准,本年确认的收益主要来自本年及上年的房屋销售额,营业收入、净利润增速放缓反映了两个情况:一是销售市场低迷,上市公司受拖累。全国房地产市场销售额增速过去三年连续下降,分别为77%、19%和12%,上市公司作为房地产行业中的优质公司,到2011年其对抗风险的能力也呈现降低趋势,出现了上市公司销售额增速低于行业的现象,2011年上市公司销售回款增速仅5%;二是开发商态度谨慎,结算有所保留。2009年以来,上市公司结算收入与销售回款的比重与2008年以前有明显不同,从2008年以前的90%以上下降到85%左右的水平,在主要因为2009年销售超预期,而2010、2011年开发商面对调控,部分放慢了结算的节奏,为过冬做准备。

得益于2009年以来房价的快速攀升,房地产上市公司的毛利率一直处于上升通道,从2009年的35.3%上升至2011年的39.7%,但净利润变化较为平稳,一直维持在14%左右的水平。土地增值税支付和期间费用率的持续增长导致房企利润受到侵蚀。考虑到2011年以来房企降价卖房,毛利率将出现下降,而相应的土地增值税下降幅度可能较小,期间费用率尤其是销售费用率和财务成本率将继续攀升,我们预计房企净利润率将下滑至12%左右的水平。

以四大龙头公司为例,我们预计其净利润率将从2011年的15.8%下滑至12.2%的水平(见图1、图2)。一方面来自于毛利率收窄,预计毛利率将从40.1%降至39%;另一方面营业税金率仍将保持在11.6%左右的水平,相应的销售费用和财务费用都将持续攀升。此外还考虑了部分的资产减值准备因素。

商业模式之变:从高杠杆到快周转

净利润率的下滑将直接导致开发商ROE(净资产收益率)下降,也就意味着房地产开发商盈利能力将有所减弱。2006至2007年,房地产上市公司ROE上升主要来自经营改善及房价上涨;2008年以后,房地产上市公司ROE上升则更多来自于高杠杆和房价上涨。我们预计2012年高杠杆难以维系,销售净利率也将呈现下滑趋势,上市公司ROE将有所下滑至10.8%。要使ROE维系在较高水平,房企只有通过转换商业模式达到,从原来的高杠杆到快周转,提高房屋销售和交竣的速度。

当前市场环境也倒逼上市公司加快周转,以价换量。根据我们的预测,目前全国整体的库销比水平在13个月左右,略高于2008年较差水平,伴随更多房源入市,今年二、三季度库销比将持续攀升,给定3月以来的销售速度,我们预计8月份库销比将达到峰值约16个月。实际上调控政策的限购、限贷将一些有能力的购房者排除在市场之外,而2010、2011年开工增速分别达到41.9%和16.1%,形成的供应集中释放,导致2011年以来供需不匹配的现象逐步凸显。就市场产品而言,刚需产品(如90平方米三房户)是目前销售最好的产品,价格因素是购房者最先考虑的因素,由于刚需市场是一个存量市场,如何以价换量获取最多的销售额是开发商2012年营销端的核心课题。

估值修复行情将持续

今年1月以来房地产板块反弹了32.2%,但仍未达到2011年7月7日板块调整前的估值水平,目前房地产重点公司绝对PE为9.5倍,相对重点公司整体PE仅为0.96。而去年7月板块二次调整主要因为加息和首套房利率上行导致的房地产市场缩量。伴随销售回暖和首套房贷利率下行,行业趋于正常化,隐含的销售下行预期和负面政策预期逐渐消解。因此,板块的估值修复将持续。

从未来房地产股的行情看,可能经历从“行业正常化带来的估值修复”到“新商业模式确立带来的估值溢价”。但就2012年来说,行业正常化带来的估值修复将是主要的看点。

销售回暖从较短的时间区间看,行业整体呈现积极变化:房地产价格体系基本企稳,销售量也表现平稳。中期看,行业正朝着正常化的方向慢慢演变,压抑行业估值的销售不景气的因素、频繁调控因素、购房高成本因素都逐渐变小,中央在房地产调控上仍采取有保有压的态度,抑制投资需求,支持自住购房,很多城市上调公积金贷款额度即是对这一基调的演绎。整体看,严厉打压政策出台的概率在变低,政策预期趋于稳定。

从更长的视野看,未来房地产行业将向轻资产化、规模化和专业化发展。本轮房地产调控实际上是中国经济转型故事中的一部分,中央政府打算改变过去整个经济过度依赖房地产行业的状况,房改以来企业盈利、地方政府建设实际上都依赖于房地产行业,中央政府在政策取向上也希望中国能够转变为和美国一样靠两条腿走路,即房地产+高科技。在当前时点,房地产新商业模式并未完全确立,但目前看正处于商业模式变革的前夜。

在投资标的的选择上,我们倾向于选择在此轮周期中灵活应对、抗风险能力强的公司;同时部分公司可能蕴含了未来新商业模式发展的方向,也值得重点关注。 (来源:上海证券报)

人参与)

人参与)

我来说两句排行榜