沪深股市推主板退市新规:逼退“不死鸟”和垃圾股 昨起征求意见 新增最近2年净资产为负等多项退市条件 35只ST股或携手退市

股市重大制度变革:终结股市“不死鸟”神话 蓝筹股更受追捧、垃圾股会被抛弃

早报记者 忻尚伦

备受关注的中国股市主板退市方案4月2

相关公司股票走势

![]()

9日起公开征求意见。

昨日,上海证券交易所和深圳证券交易所分别发布了《关于完善上海证券交易所上市公司退市制度的方案(征求意见稿)》、《关于改进和完善主板、中小企业板上市公司退市制度的方案(征求意见稿)》。

此时,距创业板退市制度正式发布不过两个月的时间。从明天(5月1日)起,创业板退市制度正式实施。

迅速到位的主板退市制度,意味着A股的游戏规则将被重新改写。其一旦实施,或出现几十只股票批量退市的情况。这将是自2007年5月

*ST联谊退市后,5年来出现的第一次上市公司非因吸收合并而退市。

业内人士分析认为,这是继新股发行体制改革以来的又一次重大制度变革,将真正发挥市场“优胜劣汰”的功能,让股市“不死鸟”神话破灭,让“垃圾股”远离市场。

据统计,2011年和2010年年度均资不抵债(即净资产为负)的上市公司有35家,均为ST公司。按新退市方案,它们或将最先面临退市窘境。

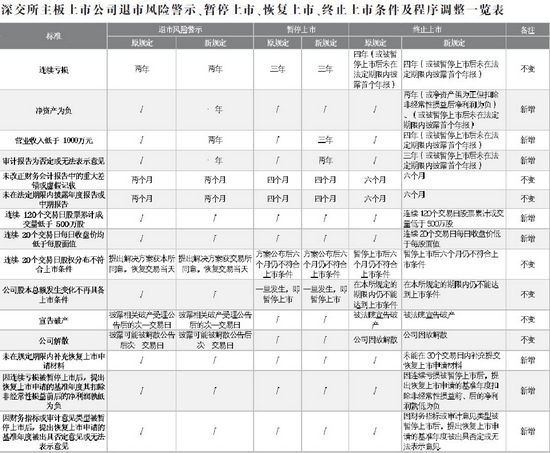

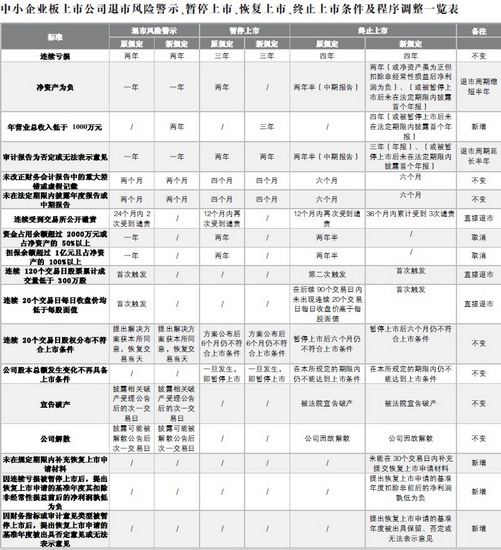

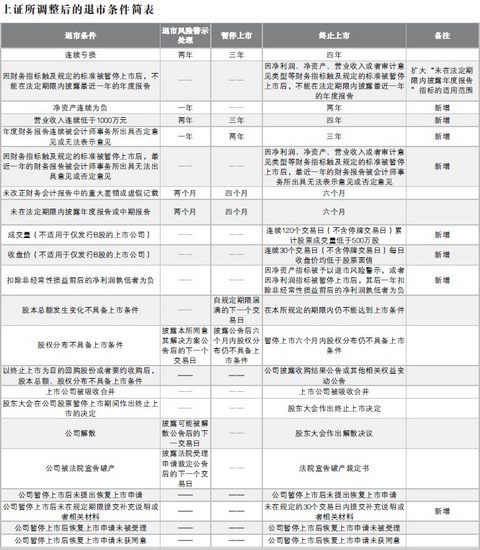

“非经常性损益”被扣除 据征求意见稿,沪深主板退市方案基本相同。沪市共设22条退市触发条件,其中8条为新增,另有一条为扩大“未在法定期限内披露年度报告”指标的适用范围;深市共设15条触发标准,其中8条为新增。其余则沿用原有方案(见附表)。

主板的退市制度设计基本沿用了创业板的方案。从新增的8条触发退市条件中可见,最近两年年末净资产均为负数的,终止上市;近四年营业收入均低于1000万元的,终止上市(创业板公司没有该标准);连续120个交易日(不含停牌)累计股票成交量低于500万股或连续多个交易日(不含停牌,沪市30个,深市20个)每日收盘价均低于股票面值的,终止上市(由于主板上市公司股本较大,因此中小板公司依然使用原有规定中的300万股,创业板为100万股);上市公司因净利润、净资产、营业收入或者审计意见类型等财务指标触及规定的标准被暂停上市后,未在规定的30个交易日内补充提交恢复上市申请材料的,终止上市(该标准与创业板也一致);审计报告为否定或无法表示意见的,近一年实施退市风险警示,近两年均被出具否定意见或无法表示意见的暂停上市,三年就终止上市。

值得关注的是,征求意见稿称,因净资产指标被予以退市风险警示或因净利润指标被暂停上市后,其后一年的净利润指标以“扣除非经常性损益前后的净利润孰低者”为评判依据,扣除非经常性损益后的净利润为负数的,终止上市。

退市整理板、风险警示板 据征求意见稿,对于进行退市风险警示(即现在A股市场上的ST和*ST公司,统称“ST”),上证所未来可设风险警示板,将重大风险公司与其他主板公司进行板块区分,根据风险警示的需要增加交易限制措施,实行与主板不同的交易、结算和信息披露安排。目前,ST股票的每日涨跌幅限制与主板不同,实施上下5%的涨跌幅限制,主板为10%。

此外,还将设立退市整理板,为已被决定退市的公司提供30个交易日的股票转让安排,上市公司股票在30个交易日结束后终止上市。股票终止上市后,可以转入上证所专门另设的股份转让板办理股份转让,也可以转入中国证券业协会代办股份转让系统或其他全国性及符合条件的区域性场外交易市场挂牌转让(即包括券商柜台交易在内的场外市场,俗称OTC市场)。股份转让板的转让服务规则参照中国证券业协会代办股份转让系统。退市公司未作选择的,将安排其股份在上证所股份转让板转让。

在新旧规则衔接的安排上,征求意见稿明确,对于2012年1月1日前已暂停上市的公司,上证所根据原规则在2012年12月31日前对其作出恢复上市或者终止上市的决定。新规则实施后,退市标准中涉及净资产、营业收入和审计意见类型等3项指标的,以上市公司2012年的年报数据为最近一年数,以2011年、2012年的年报数据为最近两年数,最近三年数及最近四年数以此类推。

退市公司重新达到上市条件的,可以向交易所申请重新上市。股票重新上市后,应在风险警示板至少交易一个完整的会计年度。重新上市的申请由上市委员会审核,参照适用股票IPO(首次公开发行并上市)的条件。

借壳上市留出“门缝” 分析人士指出,由于与创业板退市制度一样,主板也使用了扣除非经常性损益后的净利润指标作为暂停上市公司恢复上市的盈利指标,再加上30个交易日必须提交恢复上市申请材料,“借壳”上市的难度大大增加。“但是主板公司并未规定,暂停上市公司在暂停上市期间主业是否能发生变化”,一券商分析师认为,因而依然给主板公司留出了一定空间进行资产重组,并重新恢复上市,“这么说,相比创业板公司,主板企业的"借壳"之门留出了门缝。”

资深财经评论员贺宛男提出,要出现借壳上市,其上市主体的主业必然发生变化,因而要关死胡乱借壳上市的大门,创业板的退市制度更加严苛。

“借壳上市”之所以受捧,正是因为IPO成本太高、且排队周期过长。而通过借壳上市,虽然也可能需要承担壳公司的若干债务,但不用上证监会IPO审核委员会,上市成本更为低廉,更重要的是只需证监会并购重组委员会的审核,时间成本大大降低。正因如此,虽然已经大幅度地资不抵债,但壳资源依然被经常炒作并出现股价飙升。

以上券商分析师直言,当前有很多ST壳资源的大股东是各地方国资委,“因而壳资源对于他们来讲是比较宝贵的,他们更需要这些壳资源来装入地方上的良好资产。”

主板上市公司新增8条退市条件 一是净资产连续为负。

二是营业收入连续低于1000万元人民币。

三是年度财务报告连续被会计师事务所出具否定意见或无法表示意见。

四是因财务指标触及规定的标准被暂停上市后,最近一年的财务报告被会计师事务所出具否定意见或无法表示意见。

五是股票累计成交量过低(不适用于仅发行B股的上市公司)。

六是股票收盘价连续低于面值(不适用于仅发行B股的上市公司)。

七是扣除非经常性损益前后的净利润孰低者为负。

八是公司暂停上市后未在规定期限提交补充说明或者相关材料。

(注:连续受到交易所公开谴责,此条适用于中小板上市公司,不适用于主板上市公司。)

数据来源:Wind资讯

人参与)

人参与)

我来说两句排行榜