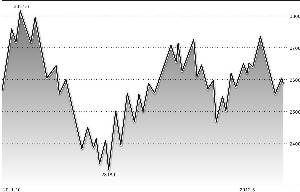

昨日,沪深两市低开收低,沪深300指数收报2616.87点,跌幅达到0.41%。而期指主力IF1206合约收盘报2587.8点,跌幅达0.69%。按照收盘价计算,期指贴水幅度达到29.1点。同样在全日贴水运行的还有次月合约IF1207和当季合约IF1209,其收盘基差达-25.3点以及-13.9点。这三个合约的贴水幅度均为近期的新高。

自5月10日以来,期指持续贴水,较为罕见:一是幅度较大,足以达到一定的反向套利区间。二是盘中持续贴水运行,与之前在某个交易时段偶尔贴水很快便回到升水区间有所不同。

我们总结一下近期的期指市场中包括价格和持仓量的综合表现。自5月10日期指四合约总持仓量达到高峰期的7.5万多手,此后在月中一路下滑,目前回到6万手以下的水平。与此同时,期指的IF1206合约的日末贴水现象也是从5月10日开始。因此在市场调整的前期,空头借助外围市场的利空大肆杀跌的意愿较为明显,贴水更多的源于空头的压制。但近期我们看到持仓量不断下滑的同时,贴水现象反而进一步扩大,这说明投资者内在的心理预期有所改变,多头的信心不足或成为市场近期持续贴水的一大原因。

上述解释较为吻合目前当月合约IF1206的贴水现象。但对于解释IF1207,特别是近两个交易日才呈现的IF1209合约的贴水则有些勉强。毕竟从当前的宏观大环境来看,国内环境要好于国际环境。虽然也面临着投资增速下滑、信贷有效需求萎缩等不利因素,但管理层可能为了维持经济增长而释放出来的一些政策预期,以及股市结构性红利仍然存在,三季度的市场预期不应该如此悲观。所以对于期指的远期合约贴水,更多地要从分红密集出台这一因素加以考虑。

我们知道,在期货的理论定价中,由于持有现货股票能够获得现金的分红,而期指并没有这一部分的持有收益,因此期指价格将会有所压低。从国内的实践经验来看,期指上市两年来之前一直没有体现出对分红的预期,以至于在一些市场的卖方报告中,对期指无风险套利区间的测算往往忽略了分红的影响。但从今年的情况有所区别,由于证监会的强制分红政策,未来的6、7月份又适逢传统的蓝筹股分红密集期。因此市场预期蓝筹股的大量分红将真正展开。从过去一段时间的财报来看,沪深300指数的成分股中含大量的蓝筹股,其股息率比较稳定。在2008年到2010年间,平均的股息率为1.40%。因此今年的股息率有望在此基础上有较大飞跃。

总结以上两点,可以说近期的期指持续贴水既有多头信心不足的因素,也有现金分红的因素。那么对于投资者而言,里面是否蕴含着一些投资机会呢?

我们比较熟悉的是正向套利机会,但构建一个反向套利组合,需要做空现货。前期发行引起市场较大关注的嘉实和华泰柏瑞300ETF尚未进入融资融券标的。因此做空现货可能仍然需要借助上证180ETF和深证100ETF的组合。但值得注意的是,这样的反向套利组合并不是无风险的。因为目前市场对于分红的预期较高,按照期指贴水近20点计算,所对应的沪深300上市公司6月份分红率将会接近1%。如果在20点左右进入反向套利操作,但最终分红率又超过1%,则有可能造成反向套利失败。因此投资者进入反向套利需要精确计算包括融券成本、分红率预期等等各方面的因素,仍需要较为谨慎。

(作者系中证期货分析师)

作者:赖科

人参与)

人参与)

我来说两句排行榜