中信证券 傅雄广

从上周走势来看,影响当前债市的关键因素仍在于欧债危机形势的演化与国内宏观经济的走向。随着希腊退出欧元区的预期进一步强化,以及国内经济先行指标重新走低,市场上降息的预期也有所增强。不过,相比国内因素而言,我们认为海外市场风险偏好变

相关公司股票走势

![]()

化是目前影响国内债市运行更关键的因素。

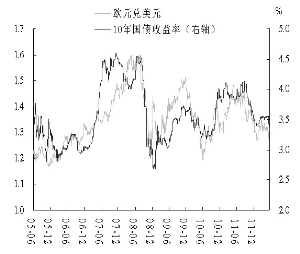

近期欧债形势继续恶化,避险情绪上升,欧元兑美元汇率急剧贬值,上周欧元兑美元汇率一度跌破1.25,创下年内新低。在避险情绪的作用下,国内银行间市场现券和互换利率进一步走低。从近几年的数据来看,国内利率产品收益率与欧元兑美元汇率走势相关性很强,表明在经济全球化以及金融一体化的背景下,全球资产轮动的周期已经高度相关。特别是欧债危机强化时期,美元避险价值进一步显现,而由于欧元区是危机爆发的中心,欧元被视为典型的风险资产,因此欧元兑美元汇率逐渐成为市场风险情绪的一个指示器。风险情绪的传染与经济周期的同步使国内利率产品的走势与欧元兑美元汇率呈现高度的相关性。

从目前的情况看,市场对希腊退出欧元区的恐慌仍没有消退。理性地看,希腊退出欧元区是损人不利己的行为。但希腊国内民众对紧缩政策的反感可能导致反对紧缩的左翼政党上台,从而激化与救助国的矛盾,最终希腊有可能采取单边退出的非理性行动。一旦希腊退出欧元区,全球金融市场将出现剧烈动荡,其影响可能不亚于雷曼破产。因此市场对希腊是否退出欧元区的预期的变化成为近期和未来一段时间风险偏好变化的一个重要影响因素。尽管我们认为,在欧盟的强硬态度下,基于理性的考虑,希腊最终将不得不接受紧缩性政策以确保留在欧元区内,希腊在短期内退出欧元区的概率不大,但仍需要关注小概率事件发生的风险。

从国内的因素看,短期内市场仍预期经济增长动力偏弱,尽管政府采取了一系列的政策措施,但实施效果仍有待观察。另外,尽管市场对降息的预期较为强烈,但价格政策明显滞后于数量政策,当局是否采取降息的措施还需要基于更多的数据考虑。因此在5月份数据公布前,国内因素在短期内不会成为决定债市走向的关键。

从估值水平来看,目前1年期国债收益率在2.2%左右,10年期国债收益率在3.3%,基本都回到了2010年三季度的水平。与2010年三季度相比,目前基准利率远远高于当时的水平,资金利率也高于当时的水平。但目前的经济增速和通胀都低于当时的水平。因此,市场的走势表明,危机思维是当前债市走强的主导因素。市场预期在一定程度上隐含了发生类似2008年金融危机的可能性。

总体而言,在不发生系统性金融危机的情况下,当前债券收益率已经位于底部区域,对主流配置型机构吸引力相对不足,因此我们建议仓位较重的机构降低利率产品仓位。交易型机构仍可能有波段操作空间,但需要密切关注海外形势的变化灵活调整仓位。利率互换方面,在目前的收益率水平上,双向波动的概率都较大。但在经历了收益率的持续下跌后,市场已经对欧债形势的恶化有了一定的反应,因此建议适度参与付Repo5年固定端的策略,但如果海外形势继续恶化,应及时止损。

10年国债收益率走势与欧元兑美元汇率对比

人参与)

人参与)

我来说两句排行榜