本报记者 杨颖桦 北京报道

2023.09点,又一个新低记录产生了。

9月20日,在消息面相对平静的时候,上证指数突然大跌42.99点,跌幅达到2.08%。盘中创出的2023.09点,是2009年2月以来的最低点。往下2000点已经岌岌可危。

从5月8日开始,短短的五个月时间里,上证指

相关公司股票走势

![]()

数已经下跌了超过400点,跌幅达到了17.4%。在此期间,多头曾经组织过抵抗,但是每次都无功而返,低迷的市场下,投资者溃败式地离开。中证登公布的数据显示大量投资者退出市场。活跃账户数量急剧降低。而以基金为代表的机构投资者,则在一轮又一轮的“做多”带来的失望中,逐渐失去信心。

“跨越一个季度来看,下行的经济周期里,债券类资产仍然具备优于权益类资产的风险收益配比。”博时基金在9月20日沪指盘中创近年内新低2023点后,发出了这样的评论。

事实上,这或者是整个公募基金的共识。当股市一次又一次跌穿原有的心理预期后,也在摧毁着多头们的信心,如果将视线放得更广一点,延伸到发行端上,可以发现,有些变化早已经产生。

2300点:两度撤退,回归保守

事实上,以公募基金为代表的机构投资者们日渐悲观的情绪,是从年初至5月8日的一场2400点拉锯战中,开始越演越烈的。

今年2月份以来,大盘继续延续年初以来的反弹,上攻势头越发猛烈,上证指数于2月22日收盘正式站上2400点,至此,今年一季度大盘的第一波反弹已经确立。

但是,这一阶段中以公募基金为代表的机构投资者,却在延续去年底的悲观情绪,因此错失良机。“在上涨初期就把握住反弹的人并不多,多数人都在大盘启动后一个月左右才陆续加仓,很多人都没有想到大盘年初会有行情,而大盘却在悲观中迅速上涨。这导致很多机构投资者踏空,但他们踏空后也没有主动去抄底。”一位南方大型基金公司的基金经理回忆指出。

基金选择的是滞后操作,直到2月10日,沪指一举上攻至2300点后,基金才开始启动加仓。

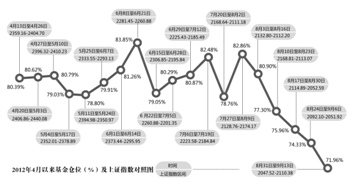

海通证券的研究显示,在2012年2月10日至2012年2月23日期间,股混型基金股票仓位大幅提升至82.42%,为2012年春节后的第一个高位。

虽然此后的数据显示,基金曾做了一个小波段,避开了大盘在三月初的一轮短暂调整,但总体而言,此时的基金仍保持高仓位静候大盘的第二轮反击。

此时,3月2日至3月15日期间,海通证券研究显示,股混型基金股票仓位的简单平均由上期的78.97%上升至81.51%,增加了2.55个百分点,处于2006年以来最高的20%的水平。而上证指数在3月13日报收2455.80,一切看起来风平浪静。

但是变化总是突如其来。3月14日,温家宝总理再次强调“房价远远没有回到合理价位”,“调控不能放松”,地产股受到重击带动煤炭、水泥、建筑等关联权重板块集体沦陷,受此影响当天上证指数猛烈下挫64点,最终失守2400点。

虽然此次A股大跌较为突然,但多数基金公司认为本轮调整属于前期涨幅过大的个股获利回吐,尽管近期仍将维持震荡格局,但在较为宽松的货币政策下,A股下行压力并不太大。

然而,3月中下旬出来的一系列经济数据打击了市场信心,大盘在连续重挫后由震荡调整转向单边下跌,从3月37日起,上证指数在三日连阴重创下失守2300点,在3月28日击穿2300点,报收2284.88点,最终在3月29日报收2252.16点。

做多的基金也开始了年内第一次大撤退。海通证券的仓位报告显示,3月16日至3月29日期间,股混型基金股票仓位的简单平均由上期的83.71%大幅缩减至77.95%,并在随后的3月23日至4月5日期间,再度减少0.04个百分点,基本维持回年初保守水平。

沪指击穿2300点正式宣告了一季度大盘反弹战的结束,也是年内第一次对于多头信心的严重打击,其背后的逻辑在于,猝不及防的下跌将基金前期加仓的辛苦几乎白费,“随着后期大盘猛烈下跌,仅仅几天就把前期反弹涨幅跌回去了,所以基金没有真正获得好处。”上述基金经理指出。

而此时基金对于后市的观点已经呈现了悲观,比如大成基金的二季度策略就直接指出,市场没有趋势性的大行情。

然而,4月初开始的又一波冲击2400点的行情,却再度“调戏”了机构投资者们。

在3月29日触底后的股市,开始酝酿第二波的2400点行情,5月4日沪指报收2452.01,较3月29日的低点已经回升近200点,涨幅近9%。

这背后是“五一”休市期间资本市场新政带来的政策性红利释放,与PMI温和回升带来的好消息。

与此同时,在4月中旬期间,股混型基金的仓位已经回归到80%上方,从4月13日开始到5月4日,已经维持了接近三周的稳定水平。

基金也开始发出了乐观的声音,在4月19日,就有北京某基金经理向记者乐观宣告:这是“A股市场的美好时光”,并指出中国经济下行空间不大,2012年第二季度经济继续探底,但也是尾声。反而是政策微调的空间较大。因此2012年第二季度将迎来A股市场美好时光。尽管2012年第二季度欧美股市面临调整压力,但是A股市场有望走出独立于全球股市的行情。

到了五一长假之后,基金公司更是纷纷发出对假期利好的期望,有不少观点开始期望2500点的突破。

此外,在4月下旬开始,过去资金比较偏好的防御性板块食品饮料板块出现了下跌,有基金经理指出,这意味着“市场承担风险的意愿在上升”。

但是,这些美好时光背后,隐藏着暗礁,博时基金宏观策略部总经理魏凤春就在5月2日指出,“当前经济依旧在底部运行,货币政策并未如期放松,市场僵局只能依靠资本市场本身的努力来打破。”

他给一系列资本市场政策利好下的结论是:“这为未来的市场上涨准备了必要条件,但尚不是充分条件。”

在经历了年初的不断震荡后,以基金为代表的机构投资者们,已经开始变得战战兢兢。

虽然此期间基金仓位整体维持稳定,但内部分歧已现,以海通证券的研究显示,在4月20日起,已经有部分基金降低股票仓位,对后市相对谨慎,而在4月27日至5月10日期间(剔除五一假期),这种分裂更为明显,资产管理规模排名前十的基金公司中,增减仓公司已经各占半数。

这种分歧与犹豫,无疑来自于宏观经济层面。虽然资本市场利好出台,但此前机构们予以厚望的降准等政策微调并未如约而来,外围市场却带来不好的消息,两相夹击之下,大盘再现弱势,最终在5月13日击穿2300点,此后再无力回到2400点上方。

2200点:悲观确立,机构焦灼

2400点的击穿,是对多头信心的第一次挑战,而随后而来的2200点,则是对多头的真正考验,在这波考验中,机构已经开始抱有等待的心态,不再急于入场。

在5月份,机构们事实上还抱有较为积极的信心,以天弘基金的5月份投资策略为代表,其指出,随着一季度宏观数据披露的完成,修正了此前市场过于乐观的预期,促使投资者风险偏好向理性回归,受央行微调货币政策影响,5月市场流动性放松较年初有所增强,加之经济已经进入开工旺季企业盈利弹性开始增强,A股市场估值优势有所体现,这将有助于5月A股进入相对平稳期。

事实上,从仓位数据来看,五一过后,整个五月期间的股混型基金仓位都维持在79%左右的水平,这处于2006年以来的中高水平。

而在6月1日开始至6月14日期间,虽然在6月初开始向下调整,并在6月7日跌破2300点,但伴随着公布的宏观数据整体上好于预期,5月新增信贷数据略超预期,且中长期信贷有所回升,此后市场经历了一轮小幅反弹,基金仓位也重回较高水平,达到了81.26%。

而这期间最大的消息无疑来自于央行6月8日三年来首次的降息决定,当日多家基金及时发出观点,认为这是“降息周期的开始”,并对未来市场相对乐观,在6月8日至6月21日期间,海通证券的研究显示,股混型基金仓位一度提升至83.85%。

此后基金的仓位虽然有所反复,但在8月前仍基本稳定在80%上方的水平,但是与此同时,股市却未见起色,在6月28日,沪指报收2195.84点,虽然此后回升,但此刻2200点的守卫战中多头已经告退,7月份正式进入2100点守卫战时期。

这时候,虽然基金仓位仍然力挺,但以基金为代表的机构们的观点已经发生了真正的变化,比如魏凤春就在7月31日指出,随着沪指2132点被击穿,市场热点匮乏,交投清淡,成交量大幅萎缩,多空双方均无心恋战,存量资金萎缩态势加剧,场外资金不敢盲目进场。投资者已显麻木,信心低迷可见一斑。

“等待或许是最好的战略。”他指出。

同样抱有等待心态的还有南方基金,其在7月30日发出的策略指出,经过两个多月的连续下跌,上证指数如期跌破年初低点2132点,“钻石底”告破。在经济面不断下滑的背景下,市场难以走出下跌通道,未来一段时间仍将延续探底之旅。除非政府再次出台大规模经济刺激计划,市场才能出现大级别反弹,否则任何反弹都只是超跌反弹性质,反弹高度非常有限。

“在明确反弹信号出现之前,投资者都应以谨慎为上,宁可踏空,不要套牢。”南方基金指出。

最终,7月31日,沪指报收2103.06,7月份的多头们已经可以嗅到2100点的味道。

2000点:多头的放弃?

股指在经历了六月、七月的连续调整之后,终于在8月的前两周迎来艰难反弹,沪指从最低的2103点反弹至2175点。

此期间,以基金为代表的机构投资者无疑率领了一波行情,海通证券的研究显示,7月27日至8月9日期间,股混型基金仓位回升,由上期的78.76%大幅提升至本期的82.86%,增加了4.10个百分点,提升至06年以来的前10%水平以内,十大基金公司八增二减。

然而,这或许是年内多头们的最后一次反攻。

8月13日开始,艰难反弹终于结束,2100点最终在8月20日,沪指盘中击破2100点。8月10日开始,股混型的基金的仓位至今再未爬上80%。

海通证券的研究显示,2012年8月10日至2012年8月23日期间,股混型基金仓位为77.30%,2012年8月24日至2012年9月6日期间,继续降至74.33%。

而最新的数据显示,2012年8月31日至2012年9月13日期间,股混型基金的仓位为71.96%,降至2006年以来的中低水平。

事实上,此时的基金等机构投资者,已经陷入了极度悲观的情绪中,一位北京基金公司的基金经理就在9月初对记者指出,“必有反弹,但反弹后还有深跌”。

其中,尽管9月7日的大涨,让市场陷入了兴奋当中,但是,以基金为代表的机构投资者们,似乎已经不再兴奋。

比如南方基金的首席策略分析师杨德龙就在9月7日盘后指出,“对本轮反弹高度和持续性不能抱太高期望,操作上仍需谨慎,以波段操作为主,重点关注业绩增长稳定的消费等防御性板块,防止后市再次回落被套的风险。”

他指出背后的逻辑在于,本轮经济增速下滑除了受全球经济低迷的影响,也有潜在增长率下降和结构性因素,即使政府出台了救市措施也难以扭转潜在增长率下降的趋势。作为经济的晴雨表,中期来看,股市也难有大的表现。

果然,在随后大市重新回落,在9月20日,沪指报收2024.84,盘中一度创下年内新低2023.09。

对此,基金已经不惊讶,做“多”的希望已经眼见落空,所能做的就在在目前的艰难局面下,只能寻找细微的机会。

比如博时基金就在9月20日后指出,在国内外近期因素的综合影响下,A股市场进入一个正面和负面因素都可能涌现的新的阶段。

“这一阶段中,我们认为一方面市场可能存在反弹的机会;另一方面持仓结构上我们仍然青睐对冲全球货币乱局的黄金股资源股、中国经济和金融结构改革大背景下的券商保险股、经济减速和结构变迁大背景下的各行各业的创新型公司。”

作者:杨颖桦

人参与)

人参与)

我来说两句排行榜