人参与)

人参与) |

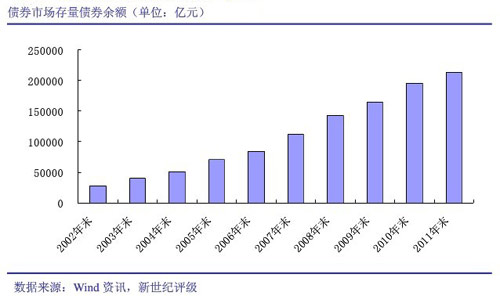

| 截止2011年末,债券市场存量债券余额为21.33万亿元(资料图) |

亚洲开发银行(ADB)昨日发布的《亚洲债券监测》报告显示,截至9月底,中国未清偿的人民币债券总额为23万亿元人民币(约3.7万亿美元),占2011年GDP的比重约50%。其中政府债券为17万亿元人民币(约2.7万亿美元),企业债为近6万亿元人民币(约1万亿美元)。

报告称,三季度新兴东亚地区本币债券市场比二季度增长了3.5%达到6.2万亿美元,其中政府债券为4.1万亿美元,季度环比增长3.1%。该报告覆盖的市场包括中国内地、中国香港、印度尼西亚、韩国、马来西亚、菲律宾、新加坡、泰国和越南。

亚开行警告称,新兴东亚地区的本币债券市场规模继续扩大而且表现良好,但风险正逐渐浮现。

国企主导中国企业债市场

截至9月底,中国人民币债券市场的未清偿债券总额为23万亿元人民币(约3.7万亿美元),同比增长10.8%,季度环比增长4.2%。这意味着,如果以2011年中国GDP总额47万亿元计算,中国人民币债券余额占GDP比重将近一半。

报告显示,未清偿的政府债务(包括国库券、央行票据和政策性银行债券)总额约17万亿元,同比增长7.9%,环比增长3.9%。其中,由于冲销操作减少,央票同比下降28.5%,环比下降7.9%,拖累了政府债券的总体增速。

未清偿的企业债总额约为6万亿元,同比增长20.2%,季度环比增长5.0%,主要由商业银行债券、地方企业债券和中期票据的增长推动。其中,商业银行债券三季度同比增幅高达46.5%,主要由于二季度银行发行次级票据的延迟效应,因银行为应对中国版巴塞尔协议的资本充足率要求而提前寻求增加资本基础。

地方企业债券三季度同比增长51.7%,中期票据增长32.3%,而国有企业债券增幅为13.1%。由于持续缺少发行,资产抵押证券(ABS)余额持续下滑,三季度减少16.5%。总体来说,三季度的企业债发行有所下降,除了地方企业债券和中期票据。

从发债机构来看,中国的企业债市场由相对少数的发行者主导。截至9月底,最大的30家企业债发行机构占了所有6万亿元未清偿企业债中的3.5万亿元,约60%的份额,而前十大发行企业占了2.4万亿元。

报告指出,国有企业主导了中国的企业债市场。在最大的30家企业债发行机构中,23家为国有企业,截至9月末还有未清偿债券3.1万亿元。

前十大企业债发行机构全部为国有企业。截至9月底,铁道部的企业债余额最多,为6970亿元,其次是国家电网公司(3265亿元)、中石油集团(3100亿元)、工商银行(2300亿元)、中国银行(1969亿元)、建设银行(1600亿元)、中石化(1582亿元)、中央汇金(1090亿元)、农业银行(1000亿元)、神华集团(920亿元)。

从中国的债券投资者主体来看,中国国库券市场的最大投资者仍然是银行,截至9月底,银行拥有这类债券的68%,高于6月底的65%。在政策性银行债券市场上,银行的主导地位更加明显,截至9月底,银行拥有85%的政策性银行未清偿债券。

在企业债市场上,银行依然是最大“债主”,尽管份额要小于国库券和政策性银行债券。截至9月底,银行持有的未清偿企业债份额降至45%,低于去年同期的50%。保险机构和基金所持企业债份额则分别上升至21%和25%。

新兴东亚国家债券收益率回落

“本地债券市场正面临一系列下行风险。美国可能会掉入财政悬崖,全球第二大经济体中国也不得不应对增速放缓。”亚开行地区经济一体化办公室主任伊万·阿齐兹(Iwan Azis)表示:“资本流入波动加剧以及区域通胀攀升也是潜在威胁。”

发达市场的波动溢出到本地债券市场也是另一大风险。这份报告显示,外部冲击和波动在国内各类市场以及亚洲各国市场之间的传播度也日益增加。这意味着亚洲监管者需要在国家、区域和全球层面上监测并协调市场政策。

新兴东亚地区的债券市场在增速、发行和收益率方面已表现出越来越大的差异化。在政府债券市场,三季度环比增速最快的五个国家分别是马来西亚、新加坡、中国、菲律宾和泰国。然而,韩国和中国香港的政府债券市场增长微弱,印度尼西亚和越南甚至有所收缩。

今年第三季度,多数国家的债券收益率在通胀温和、经济表现强劲和投资者需求稳定的背景下有所回落;但中国的国债收益率有所上升,因投资者担忧经济增速放缓和通胀压力。

与今年6月底相比,截至9月底的中国政府债券收益率水平有所升高,尤其是短期国债收益率。以1年或更短期的国债为例,截至三季度末,收益率上升幅度了46~61个基点。与此同时,2~6年期国债的收益率上升了15~53个基点,7~10年期国债收益率升幅为11~24个基点。9月底至10月底,收益率进一步上升,1年期或更短期的国债收益率又上升了11~17个基点,7年期上升了10个基点,而10年期上升了13个基点。

此外,这份报告的年度流动性调查显示,新兴东亚地区整体的政府债券和企业债市场的流动性有所上升,提升投资者多样性、增加可获得的对冲工具、加大透明度都是促进新兴东亚地区本币债券市场的关键。 (来源:第一财经日报)

==================================

人民币债券:人民币债券简称人债,是以人民币作为结算单位的债券,定期获得利息、到期归还本金及利息皆以人民币支付。

人民币国际化:人民币国际化是指人民币能够跨越国界,在境外流通,成为国际上普遍认可的计价、结算及储备货币的过程。尽管目前人民币境外的流通并不等于人民币已经国际化了,但人民币境外流通的扩大最终必然导致人民币的国际化,使其成为世界货币。

【人民币债券离岸路径| 国际化】

我来说两句排行榜