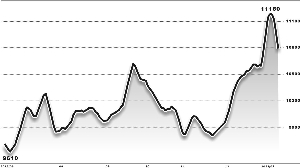

大连塑料期货以快速上涨送走了2012年,进入2013年后第一个交易日依然表现较强,但随后冲高回落,进入调整,昨日在5周均线受到支撑。笔者认为,虽然短期连塑继续下探的压力稍大,但是下方空间比较有限,中线偏强的概率仍然较大。

原油从2012年10月下旬急跌后开始盘整重心缓慢抬升,在12月上旬再现连续快速下跌后走出一波犀利的涨势,目前处于近3个月来的高位。原油上涨的动力主要有经济数据持续向好(欧元区除外)、季节性需求向好以及以伊朗为代表的地缘政治影响。同时供应端2012年最后两个月沙特减少原油产量应对需求放缓,而伊朗因制裁原油出口降至1988年以来的最低水平等的影响也不能忽视。冬季带来的原油季节性需求主要是取暖油需求。从取暖油的消费季节来看,需求会持续到2月份。在原油的带动下,亚洲石脑油和乙烯单体在过去一段时间也总体震荡偏强,特别是乙烯单体,其中尤以东南亚。在去年12月份下半月乙烯单体东南亚报价连续快速上涨。

笔者认为,原油的价格仍然会保持较高的水平,关注取暖油消费、经济数据、地缘政治。上游成本端将对下游的线性低密度聚乙烯(LLDPE)形成较强的支撑,是LLDPE走势的重要因素。

2012年11月份的国产供应量为37万吨,进口供应量为20.24万吨。根据笔者的模型,去年12月份的国产量为38万吨,进口到港量为23元/吨~24万吨,也即12月新增供应为61元/吨~62万吨。1月份的产量应该预计和11月份的产量基本一致,略低于12月的产量。而进口到港量目前有传闻将会有低价货到港,来源地主要是伊朗。但笔者认为,这种可能性不大,原因有两个方面:一是伊朗线性出口到中国较少。二是从笔者追踪的报价看,1月到港的报价均不是很低,但却是有利润。

结合国家统计局数据和12月份的季节性因素,笔者估计2012年全年塑料薄膜的产量仍然会有14%~15%的增幅,而农用薄膜的增幅较小,基本持平略有增长。今年的春节在2月中旬,因此1月份上半月LLDPE下游的塑料加工企业仍然会保持相对较高的开工率,但是到了下半月特别是下旬开始加工企业开始逐步放假整体开工率下滑。下游制品的产量都会较12月份有所下滑。

考虑目前的供应情况和1月的需求预估情况,笔者认为,1月份的新增供需面将会比12月宽松。但根据往年的情况,单独的春节因素对供需面造成的影响对价格的拖累并不明显。

1月份供需面与12月份相比情况有所不同,主要体现在1月份国产装置运行负荷仍然较高而需求会因为春节因素而在下半月减弱。同时从价格本身来看,现货价格处于绝对高位,与原油相比的也处于相对高位。同时目前产业链的下游心态尚未重建,对高价货的抵制心理仍然较重,采购按需为主。这种情况下看多要防范下游刚需随春节因素减弱造成石化厂家库存升高,出厂价下滑引起的连锁反应。

LLDPE成本端的作用可能会比12月份对LLDPE的走势作用更加明显,对LLDPE现货形成支撑。LLDPE供需端方面基本上较好,但要注意下半月的下游开工率下滑对价格的影响,特别如果石化库存累积后对出厂价的影响。而期货方面,LLDPE主力合约L1305在1月7日收一上影线非常长的十字星,面临较大的调整压力。但是在高基差和现货不具备下行条件的基础上,期货走弱的可能性也不大。关注近期关于大庆石化装置重启和进口到港量的变动。 (作者系招商期货分析师)

作者:马斐

人参与)

人参与)

我来说两句排行榜