本报记者 葛春晖

本周,央行公开市场操作实现连续第五周净回笼,且净回笼规模由上周的440亿元扩大至470亿元。不过,从货币市场利率波澜不惊甚至有所下行来看,公开市场回笼小幅回码并未对银行间市场资金面构成明显冲击。分析人士指出,春节过后央行重启正回购、公开市场持续净回笼的直接原因在于外汇占款的显著好转,而当前资金面保持相对格局,依旧显示出中性货币政策基调下,央行温和对冲、维护流动性适度充裕的态度。

五周净回笼逾万亿

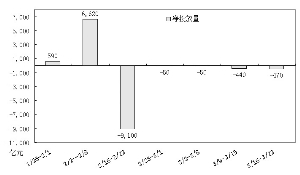

资金利率不涨反跌

央行公告显示,本周四(3月21日)央行在公开市场开展了480亿元28天期正回购操作,交易规模在周二增至390亿元的基础上继续放大。由于本周有400亿元正回购到期,央行全周从公开市场净回收资金470亿元。至此,春节过后央行公开市场操作已实现连续五周净回笼,累计回收资金10110亿元。

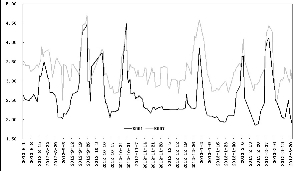

不过,在被抽离逾万亿元流动性之余,春节过后的银行间市场资金面却并未受到太大冲击。数据显示,节后银行间质押式回购市场主流资金利率除民生转债申购期间略有波动外,总体保持低位平稳运行。截至3月21日,隔夜、7天回购加权平均利率的月度均值分别为2.48%、3.18%,较2月份的2.74%、3.40%回落26BP、22BP,较流动性超预期宽松的1月份仅高出38BP、13BP。

就周四而言,尽管本周公开市场净回笼规模达到四周以来的最高值,但主流回购利率却不涨反跌。其中,隔夜回购加权利率较上一交易日下降11BP至1.92%,为2月21日以来首次跌破2%,7天回购则下行23BP至3.06%。其他期限品种方面,除跨季末的14天、21天回购分别上行10BP、36BP至3.65%、3.92%外,均未见明显波动。

对于资金面所表现出的波澜不惊,市场人士表示可以从多个角度来解释。其一,回笼规模看似庞大,实则不多。节后首周的9100亿元净回笼,主要是为了对冲节前的巨额投放,往前追溯两周可以发现,最近七周累计净回笼规模仅2900亿元;其二,本周正回购规模的扩大,同样是资金面宽松背景下机构需求增长的结果,因而对整体流动性的影响不大;其三,民生转债申购资金本周三、周四相继解冻,重新流入短期货币市场;其四,失之东隅,收之桑榆。去年12月以来外汇占款持续增长,为银行体系注入的流动性足以补偿从公开市场抽离的部分。

外汇占款或持续温和改善

央行公开市场对冲有底气

最近几月外汇占款的显著改善,可能是促使央行重启正回购操作、连续净回笼的主要考量因素,而这一因素至少在未来一两个月将继续影响央行在公开市场操作中的取舍。

数据显示,自从去年12月出现1346亿元的净增长之后,今年1月份新增外汇占款规模暴涨至6837亿元的历史最高水平,而银行间市场资金面的宽松程度也在当月持续超出机构预期。分析人士指出,1月份外汇占款的骤增,可能是前期累积的结汇需求得到集中释放的结果。去年8月之后,在私人部门结汇意愿强烈,而央行购汇意愿不强、商业银行头寸有限的情况下,私人部门结汇规模一度受到压制。但与此同时,旺盛的结汇需求始终存在,表现在银行间外汇市场上,即为巨大的人民币需求推动人民币兑美元即期汇价逐渐反超中间价直至频频触及交易上限。而从去年12月下旬开始,随着外汇市场涨停局面被打破,私人部门结汇需求得到大量满足并推动了1月份外汇占款的暴增。

考虑到1月份外汇占款的暴增与前期结汇需求集中释放有关,2月份之后新增外汇占款规模将回落。但分析人士表示,从2-3月人民币即期汇价仍显著高于中间价来看,当前企业结汇需求依然旺盛,因此近两个月外汇占款仍有望延续温和增长。而为了对冲新增外汇占款导致的基础货币被动投放,央行可能会在公开市场继续开展正回购操作,以适度净回笼银行体系的过剩流动性。

不过,分析人士同时指出,考虑到季末效应和清明小长假因素可能会相继给市场资金面带来短期扰动,预计未来两周央行在公开市场操作力度和方向上将灵活调整、相机而动。

央行公开市场操作连续五周净回笼

货币市场利率维持低位平稳运行

人参与)

人参与)

我来说两句排行榜