比尔.格罗斯最新的月度投资展望已经发布,名为“减记将至”(There Will Be Haircuts)。自塞浦路斯为拯救银行而掠夺大额储户以来,减记一直是讨论中的一个热门话题。

在格罗斯的报告中,他认为,政府没有办法减少总债务占GDP的比例,除非他们创造出新方法来剪债券持有者的羊毛。

在“政府没钱了怎么办”的文章中,华尔街见闻曾报道过Simon Black提出的8个办法,而在这里,“债券之王”提到了4个主要的方法:

实际负利率 第二次世界以来,大多数高债务负担的国家都人为将利率限制在通胀率以下,他们迫使储户接受实际负利率,以降低政府债务成本,但储户却跟不上生活成本的上涨。比如,长期国债收益率被限制在2.5%,而通胀却两倍于此。实际负利率加上经济增长,这让美国在大萧条时期将债务对GDP占比从250%在几年内下降了一半,却造成了资本市场的扭曲。

现在,各国央行在做同样的事情,他们推行接近零利率的政策,并通过量化宽松有效限制了利率上涨。美国国债的平均成本稳定的保持在2%以下,如果这样的货币政策在未来几年持续下去,美国国债的成本将低于1%。这样一来,政府的收益就是储户的损失。以没有QE、基准利率接近通胀水平时的历史标准来衡量,投资者正被减值至少200个基点。包括中国和日本在内的美国政府债券的主要持有国最终将被偿付,但是在此期间,美国政府通过实际负利率将隐秘地拖欠或减值他们的债券。

国债能如期偿还吗?是的。但是他们是“好钱”吗?如果考虑现在或者未来的减值,大部分肯定不是。实际负利率就像“剪刘海”,虽然看起来无害,但最后地上留下一地碎发。

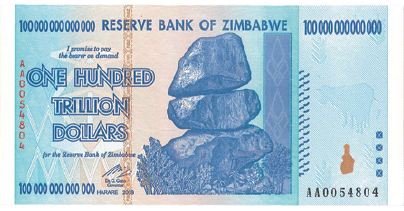

通货膨胀/货币贬值 通胀就像“广告狂人”中Don Draper的发型。它已经存在很长一段时间了,除非它出现在像Jon Hamm这样帅的人的头顶上,否则我们不会再去关注它。每年±2%的通胀有的人说更多真见鬼,通胀就像我们呼吸的空气……你只需要把它当做现代杠杆经济生存下去的一个工具。有时候,它会出乎意料地失去控制,你的债券和股票投资将可能因此受到相当的打击。如果我们的电视偶像Don Draper生活在另外一个十年,他应该会出现在通货膨胀的70年代。这样的例子同样出现在1920年代的魏玛共和国,以及现代的津巴布韦,该国曾发行过100万美元的钞票。当各国央行偷偷地通胀,相对于其他货币坚挺的国家,这意味着他们同时也在贬值他们的货币和购买力。无论哪种方式,历史上不断出现的通胀和货币贬值显示,你的投资组合可能不是你所指望的“好钱”。

资本控制

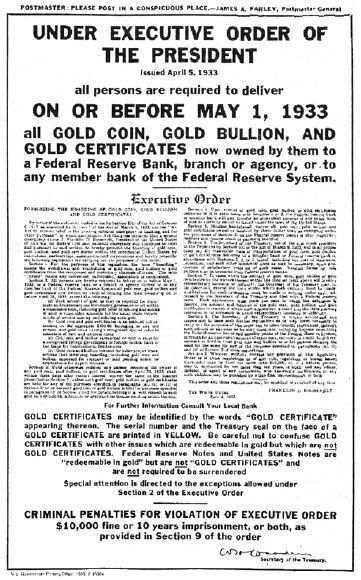

如果只是为了显示美国可以锁住你的钱,山姆大叔整洁的白发和修理得很好的胡子可能是这种发型的很好的例子。回到1930年代,富兰克林制定了一个相当大胆的征用形式(如图所示)。所有私人拥有黄金都被禁止,如果他们不将黄金交给政府,将被罚款1万美元,并监禁10年!现在我们的资本管制措施没这么明目张胆,但形式相似固定汇率制(中国和许多其他国家),对资本收入征税(巴西),冻结银行存款并征税(塞浦路斯)。政府用这些方法保持这些资金的流入或流出,直接的结果就是对你的资本或者资本潜在的收入减值。未来的减值可能包括财产税。黄金或者评级为AA+的政府国债是“好钱”吗?一般来说,如果你不留意,资本管制会剪你的羊毛。

直接违约

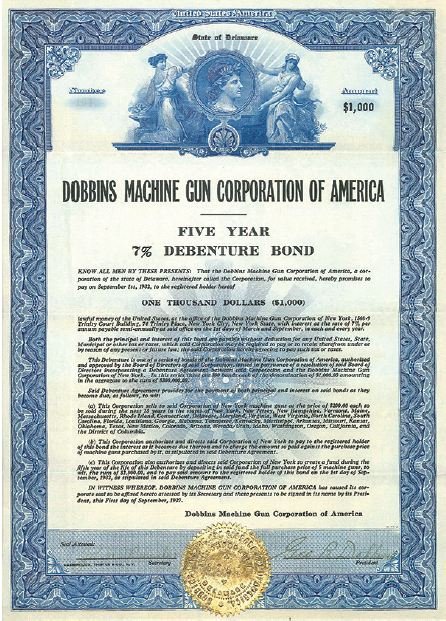

这是我最喜欢的减值,我已经将它命名为“Dobbins”,以纪念这个在1920年代发行的5年期债券,这种债券到期后可以用美元和机枪进行偿付。债券持有者最后什么都没得到,这代表了历史上终极减记的例子“Dobbins”。中央银行的目标是避免你的投资变成“Dobbins”。过去我曾说过,美联储就是要让所有坏的债券去死,这一半是夸张,一半是事实,因为央行通常是限制购买用机枪或者次级抵押品偿付的债券。但是央行通过购买国债和机构抵押品,他们已经相当称成功地刺激私营部门跟随央行的动作来购买债券。这种行为反映了当代发达国家是由受资产定价支持的事实。除非价格不断上涨,否则就可能发生违约和债务通缩。不要购买Dobbins债券,或者Dobbins类的资产,或者其央行购买股票的国家的债券。他们很可能不是“好钱”。

作者:龙吟来源华尔街见闻)

人参与)

人参与)

我来说两句排行榜