5月14日,周二。上月底、本月初,财政司司长曾俊华和金管局总裁陈德霖分别示警,一指“经济现大大凶兆”,一谓“全球放水热钱随时再涌港”。

另一边厢,自从政府推出“加辣招”打压楼市以来,一二手成交和楼价皆受到明显负面影响,炒楼赚不到钱。相对而言,恒指自4月中以来上升6.5%,追回部分早前落后于欧美的失地,但平均成交维持五六百亿港元的闷局,未见突破。

恒指与资金流背驰

踏入2013年,港元汇价跟去年末季金管局连番入市干预时的水平相比,已显著回顺,过去二三个月一直处于7.76兑1美元附近。港股“追落后”若是资金市推动,成交额和港汇理应比眼前所见为强。

然而,恒指过去一个月反弹,动力若非来自陈总口中的“全球放水热钱随时再涌港”,那么驱使港股上升的钱来自何方?

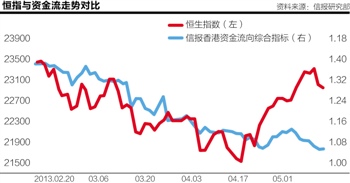

【附图】显示《信报》香港资金流向综合指标和恒生指数年初以来的对比,一眼可见,资金流指标【蓝线】拾级而下,与恒指【红线】4月中前的走势基本一致。然而,过去一个月,资金流指标明显摆脱不了辗转向下之势,但同期恒指却从低位弹升,跟资金流指标背驰。

从港股成交、港元汇价以至资金流可见,全球放水惠及港股迹象并不明显,恒指反弹也许另有原因。

回顾美国多轮量宽,QE1和QE2推出后,资金俱大举流入香港,恒指亦步亦趋大展升浪,可见港股有水即生。美联储去年9月宣布QE3,每月购进400亿美元按揭抵押证券(MBS),且不设上限。金管局去年第四季连番入市承接美元沽盘,阻止港元突破7.75强方兑换保证水平,可见QE3推出后热钱一度涌进本港,带动恒指去年末季从不足21000点,升至接近23000点水平。

今年1月起,美联储在每月购进400亿美元MBS 的基础上,再买入450亿美元长期国债,同样不设上限,资产购买规模因此增至每月850亿美元,有人称之为QE3.5,亦有人索性名之曰QE4。可是,自QE4问世以来,《信报》香港资金流向综合指标不升反跌,恒指首季亦跟随资金流向走低。

这种情况于过去一个月出现变化,恒指从21500点水平一度反弹至23000点以上,但资金流指标跌势不改,两者呈现背驰。

值得注意的是,自从日本政权易手、安倍晋三拜相,而与安倍“合作无间”的黑田东彦上月初接掌日本央行以来,日本版量宽强势出笼;以日本每月购进700亿美元以上资产(相对美国的850亿美元)伸算,相对于各自的GDP,日本版QE规模差不多三倍于美国。

在美日两条“大水管”激发热钱四窜下,许多人深信有水即生的港股势必大蒙其利。这亦是陈德霖本月初发出“全球放水热钱随时再涌港”警告的根本原因。

单从表象看,日本央行易帅、超级量宽登场不久,恒指即触底回升,港股似对日本积极放水有所反应。

然而,从【附图】可见,《信报》香港资金流向指标于4月底、5月初稍稍改善后无以为继,加上港元汇价持续徘徊于7.76水平,恒指过去一个月的升势,与“热钱涌港”对不上号。

投资者移情恋“日”

老毕反而相信,环球投资者突然跟日股打得火热,过去二十年因日本经济疲莫能兴、股市弱爆而对日本失去兴趣的投资者,近月纷纷与之“重拾旧好”,间接令日本之得成为香港之失。

何以用上“间接”一词?从基金经理的立场出发,他们必须根据指引办事,鉴于亚洲区市场有包括与不包括日本(Asia ex-Japan)之分,基金经理受制于指引,不可能在两个市场类别之间自由调配资产,见哪个市场好便减持其他市场,转投其怀抱。然而,基金投资者本身却有选择权,于不同资产类别之间进行调配全无掣肘,目睹日股过去半年在环球市场犹如鹤立鸡群,瘦田无人耕,耕开有人争,投资者跟红顶白“移情别恋”,何怪之有?

在资金流向指标、港元汇价以至大市成交皆反映热钱并未大举流入下,港股过去一个月“干升”,不排除有为数不少的楼市炒家眼见“主场”无可作为,转投股市。

然而,美联储“收水”之声再起,加上日股当时得令、外资如蚁附膻,依靠本地资金塘水滚塘鱼,港股升势能维持多久?

本文版权所有:香港信报财经新闻

人参与)

人参与)

我来说两句排行榜