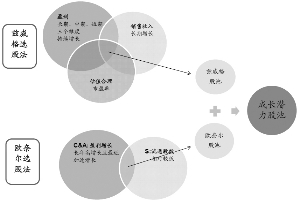

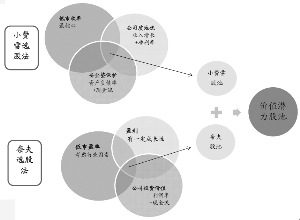

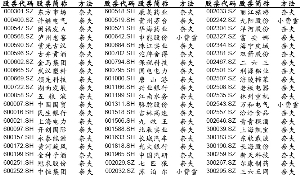

成长型潜力股股票池确定流程 价值型潜力股股票池确定流程 表一:成长型潜力股股票池 表二:价值型潜力股股票池 ⊙

国金证券研究所

一、以“常胜将军”思维,寻找大牛股

随着A股上市公司越来越多,对投资者而言如何提前筛选出比较优质的公司建立潜力股票

相关公司股票走势

![]()

池,然后再进行更为深入地研究分析成为一个日益重要的问题。我们量化选股模型的目标是扫描市场,挖掘基本面良好的公司,并建立潜力股票池。

截至2013年4月,A股市场有2469家上市公司,其中创业板和中小板有1056家上市公司。我们需要铭记于心的是,没有业绩支撑很难成为真正的持续性大牛股,股价是“表象”,业绩才是实质。那么怎样的公司才是优质公司呢?我们的模型思路是:借鉴百年来资本市场上“常胜将军”们的经验和理念,来揣摩A股市场,建立基本体系。在资料整理以及对以往方法的梳理过程中可以发现,投资大师们关心公司业绩、注重分析公司发展状况,以此来寻找成长潜力大的公司,这也正是我们想要遵循的方向。

据公开信息统计,根据大师们的理念总结出选股方法,并依此在美股市场构建股票组合,大部分战胜了市场且能获得较高收益。其中,兹威格和欧奈尔两个选股方法在5年半时间内收益均高达500%以上。可见大师们的理念是可以学习的,并且可以有效应用于实际投资中。

综合考虑选股方法的风格特征和筛选条件特点,以及在A股市场的应用表现,我们选择其中四个选股法作为模型的核心来分析。分别是:偏成长的兹威格选股法和欧奈尔选股法,偏价值的小费雪选股法和奈夫选股法。大师们的选股理念是我们量化选股体系的精髓,但也不能生搬硬套。由于投资环境、投资者行为等因素,不同市场的特征存在差异,因此我们在应用中对比中美市场的表现差异,分析每一个筛选条件是否适用,在此基础上做出调整和改良,最终建立适合于A股市场的量化选股体系。

在A股市场,2006-2011年在样本内对四套选股方法进行验证和分析,四套模型均有不俗表现,6年组合累计收益均不低于400%。2012年我们对模型试跑了一年,结果显示先于市场发现了一些牛股,同时最困扰的长期成长股的买卖时点问题也部分得到解决。

二、方法1:成长,牛股发源地

成长型选股方法,简单说是基于公司基本面的投资方法,寻找那些拥有利好于公司和行业基本面因素而股价将获得提升的公司。

成长型股票的共同点:所在行业发展前景良好、销售增长率和收益增长率高、市盈率合理(若各方面正常,高的市盈率也可接受)和管理层强。我们选择马丁·兹威格和威廉姆·欧奈尔两位投资大师的方法。投资者需要警惕的一件事是:如果买了成长型股票,支付了较高的价格,一旦出了问题损失就会很快、很惨。高的市盈率是建立在脆弱的市场信心上,如果成长型公司的经营业绩令人失望,价格就会陡然下降。因此,成长型股票的投资者对公司的经营情况要有相当的把握。

1、兹威格选股法

通过盈利在长期、中期和短期的三方面表现来寻找高成长性公司,同时要求收入增长有相当水平,以支持盈利增长。从市盈率的绝对水平和相对水平两个方面寻找这些成长性公司中估值合理的股票。

2、欧奈尔选股法

通过公司净利润在最近季度和过去几年的高增长来选择具有成长性的公司,并进一步选择流通股数较低的公司,以期股价启动后涨幅会更大。

三、方法2:估值,寻找被低估的公司

价值型投资最简单也最恰当的描述就是,永远寻找便宜货。尤其是公司质地不错,但是由于某些因素被低估或者错杀的。价值型投资最大的问题是时间把握,如果发现了一个被忽略的,低估的股票,困难的是没有办法确定什么时候这个股票会发生转机,或者是否有人在转机后跟进,将股票价格推高。

1、小费雪选股法

从绝对和相对水平两方面寻找低市收率公司,通过收入增长和盈利能力两方面考虑寻找质地良好公司。使用资产负债率和现金流作为安全垫,剔除低市收率公司中存在安全隐患的公司。

2、奈夫选股法

低市盈率(低于行业水平40%)是核心,然后通过盈利增长判断低市盈率公司的成长性,同时分析净利润率和现金流状况来了解其投资价值。

四、最新选股结果

1、成长型选股结果

截至2012年年报和2013年一季报数据统计的最新结果(见表一)。

2、价值型选股结果

截至2012年年报和2013年一季报数据统计的最新结果(见表二)。

作者:⊙国金证券研究所 (来源:上海证券报)

人参与)

人参与)

我来说两句排行榜