|

本报记者 王营 北京报道

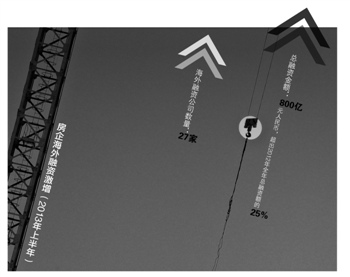

去年以来的房企海外融资潮,仍在扩展。记者统计发现,截至目前,今年共有27家内地房企在海外融资,总额突破800亿人民币,至少超出2012年全年总融资额的25%。

6月21日,汤森路透旗下基点援引消息人士透露,龙湖地产将扩大其自行安排的30亿港 元四年期分期贷款规模至75亿港元(9.67亿美元),月内有希望签约。该笔融资将是今年内地房企最大一笔海外融资。

此前的1月24日,越秀地产公告称,根据其20亿美元中期票据发行计划,已向香港联交所申请批准发行两笔共计8.5亿美元的票据。包括一笔3.5亿美元、年利率3.25%,于2018年到期的票据;一笔5亿美元、年利率4.5%,于2023年到期的票据。这是目前内地房企已成功进行的海外融资额最大的一笔,发行期限也最长。

亿翰智库董事长陈啸天称,房企热衷海外融资一方面是海外资金充裕,另一方面是利率相对内地较低。据CRIC研究中心提供的监测资料显示,典型房企海外融资额度多在10-50亿人民币之间,包括银行贷款、发行票据或者债券等方式,融资年限从3到10年不等。

尽管内房企海外融资频频进行,但融资成本差异较大,这与房企的实力和评级成反比。例如,万科(标准普尔公司评级BBB+)发行的一笔8亿美元5年期定息债券,利率仅为2.755%;而恒盛地产(标准普尔公司评级B-)发行的一笔5年期2.5亿美元票据,利率则高达13.25%。

“通过2008年、2011年以及2012年5月之前的市场困境,房企已经看得很清楚,内地金融市场风险实在不可控,而境外融资市场环境相对稳定。典型房企拟通过海外融资降低对国内银行的依赖程度。”陈啸天称。

此外,由于A股市场多年失去融资功能,近期内地房企赴港IPO数量激增,也表明了房企对海外融资的饥渴。自去年11月份以来,上海旭辉、江苏金轮、江苏新城至少7家房企推出赴港上市计划。这是自2009年恒大、龙湖、花样年等内地房企赴港上市以来的新一轮融资潮。

6月18日,朗诗集团发布公告称,其子公司向深圳科技(106.HK)之控股股东协议收购共12.6亿股的股权,约占全部已发行股本的63.4%,每股售价为0.685港元(溢价67%),共花费8.63亿港元。本次收购完成后,朗诗旗下将首次拥有海外上市公司,并以其为绿色住宅地产开发业务的唯一上市平台。

6月25日,恒力商业地产发布公告称,股份买卖协议已完成交割。至此,万达终于成功登陆香港资本市场,成为恒力地产18.56亿股股份及本金额为2.09港元的可换股债券的实益拥有人,其中18.56亿股股份占恒力全部已发行股本约65%。恒力商业地产更名为万达商业地产。

重庆的协信集团、北京的金辉中国以及山东省的金山地产,也计划2013年下半年上市,分别拟集资3.5亿美元、4亿美元及2亿美元。

CRIC研究中心分析师朱一鸣在接受记者采访时称,从企业角度来说,香港不但提供了融资平台,也提供了向海外扩张业务的平台。不过,朱一鸣担心,美国QE3政策将逐步退出,海外流动性充裕的局面也将告一段落,海外融资通道或将受到挤压,这对视资金为生命的房地产行业来说,影响是非常大的。

他认为,对中小型房企而言,短期内这种流动性紧张的影响就会显现。近期银行间拆借利率急剧飙升,预示着今后一段时间银行的流动性紧缩会超预期,众多房企的银行贷款融资也将收紧,成本将急剧上升。一些近期拿地热情高涨的房企,应加以重视,如手中还有些宽松的资金,应谨慎投资。

陈啸天认为,由于大型房企已经提前进行多笔海外融资,即便是下半年内地信贷收紧,对于大型房企资金情况影响也不大。

此外,记者发现,2013年是房地产信托兑付的高峰期。2010年和2011年房地产信托共发行6568亿元,据用益信托数据统计,预计2013年到期金额1958亿元,今年二季度和三季度都是地产信托兑付高峰期。

作者:王营

我来说两句排行榜