|

本报记者 安丽芬 北京报道

私募向以神通广大示人,动辄某高官或其亲戚的加盟为之提色不少,这是业内惯例。6月25日,新兴铸管揭开了去年10月公告发起组建新兴太阳能发电站产业基金的神秘面纱。

公告称,去年11月,新兴铸管及其全资子公司新兴铸管(香港)有限公司( 下称“新兴香港”)与Solar Asset Management Capital Inc(下称“太阳能资本”)签订《关于设立境内外太阳能电站投资平行基金的框架协议》。新兴铸管拟投资5944万欧元等值的人民币,参加太阳能资本在中国境内发起的3亿欧元等值基金,并以内保外贷方式建立海外平行基金,实现海外项目投资。

尽管3页的公告里,对太阳能资本的背景只字未提,但据本报记者调查,其实由国内某公司在开曼设立。

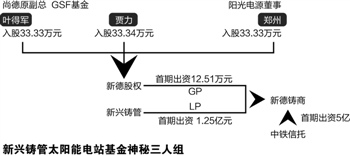

而高达25亿元人民币的境内基金普通合伙人(下称“GP”),只是上海一家成立仅半年的私募股权投资公司。经调查,其GP之一正是尚德原副总裁叶得军,另一位GP则是阳光能源(300274.SZ)董事郑州。

据一位知情人士透露,叶得军从尚德离职后,与郑州创立上海大地银鼎股权投资基金管理公司(下称“大地银鼎”),并成立多个项目公司。但其迄今唯一对上海聚恒太阳能有限公司(下称“聚恒”)的投资,目前情况非常糟糕。

撇下过往投资业绩和资质不谈,如今欧洲实施“双反”也为这笔或高达25亿元的基金增加不少风险。

GSF模式翻版

尚德GSF引来的骗局及惩罚终让其走上破产之路,其多位高管也在被诉之列。叶在尚德担任副总裁期间,专责GSF投资基金,因提前离职幸免。

叶离职后,与郑州创立大地银鼎。“他们建立的光伏公司是模仿尚德的GSF模式。”上述知情人士透露,主要是通过电站基金投资电站,然后电站采购大地银鼎投资的光伏组件公司,把销售拉上去后,实现光伏组件公司上市。此外,目前光伏电站基金的收益率也可以,大约在10%-15%。

据新兴铸管公告,太阳能电站平行基金分为境外和境内两部分。

前者是新兴香港通过全资子公司新兴国际投资有限公司(下称“新兴国际”)作为有限合伙人,与太阳能资本投资设立名为新兴海外基金的有限合伙企业,其中新兴国际出资99.9%。

后者为新兴铸管作为有限合伙人(下称“LP”),与上海新德股权投资基金管理公司(下称“新德股权”)新设上海新德铸商投资中心(有限合伙)(下称“新德铸商”),所有合伙人总认缴出资额25亿元,其中新兴铸管认缴4.995亿元。

“基金主要是采购合作公司的组件,并卖出收益。”新兴铸管一位人士坦承,这个基金是为了取得收益。

近日,中铁信托也加入境内基金。

其与新德股权签订协议,确定首期募集资金6.25亿元,新兴铸管出资1.25亿元,中铁信托出资5亿元,新德股权出资12.51万元。

“中铁信托投资新兴铸管是通过信托计划,钱是由民生银行某个客户出的,具体是谁不清楚。”中铁信托一位人士告诉本报记者。

拮据GP

业内人士指出,25亿元境内基金的普通合伙人(GP)新德股权别有乾坤。

工商资料显示,新德股权成立于2012年12月,法定代表人贾力,注册资本100万元。本报记者查询发现,新德股权股东为贾力、叶得军和郑州,分别出资33.34万元、33.33万元和33.33万元。

“新德股权只是大地银鼎的项目公司。”上述知情人士透露,贾力是大地银鼎的LP,较有背景,也很有钱。

资料显示,大地银鼎成立于2011年8月,法定代表人郑州,注册资本200万元。三人中,身份最多的是郑州,目前是阳光电源董事。阳光电源2012年年报显示,郑州曾任职汇丰银行中国总部,现任上海百瑞嘉投资管理咨询、上海海特克太阳能电力设备等5家公司董事长,另担任天津麒麟阳光投资管理咨询有限公司董事、总经理等。

有知情人称,做过很多生意的郑州很会“忽悠”。据报道,大地银鼎2011年与爱德蒙罗斯柴尔德家族合计为聚恒注入千万美元。

“聚恒的情况非常糟糕。”上述知情人士透露,投资聚恒后,大地银鼎便没什么钱了,去年底还辞掉了几位员工。

而25亿元的境内基金首期募资6.25亿元,新德股权只出资12.51万元,似乎也能说明新德股权的拮据。

“之所以找他们合作,主要是看中他们比较有关系、有渠道。”新兴铸管一位人士表示,他们可以拿到一些老项目。相比新批的项目,补贴非常高,而在欧洲,太阳能电站收益主要依靠政府补贴。

今年6月,欧洲对中国光伏企业实施“双反”。“首期投资6.25亿元,以后投多少还要看市场环境。”上述新兴铸管人士指出。

作者:安丽芬

我来说两句排行榜