在过去数次的军事冲突中,包括股市、黄金、原油、美元、保险、期货等市场是如何反应的?下面我们来从二战、海湾、伊拉克等战争中看战争的威力有多大。

1、股市上涨

相关记录显示,美国股市曾经发生过所谓的战争效应,即市场在开战之前表现疲软,在战争爆发之后却出现大幅反弹。如1991年海湾战争前夕,美国标准普尔500指数一路走低。在同年1月17日,美军首轮轰炸伊拉克的一个月中,标准普尔500指数反弹了12%。2003年春季伊拉克战争期间的股市同样表现了同样的特点。

实际上股市知道被战争所破坏的,终归会获得重建,这意味着增长、利润和工作机会等等。当然这指的的是局部的战争。第二次世界大战是个例外,因为当时几乎全世界都陷入了战争,对投资而言是个非常不确定的时刻。

花旗银行指出,冲突一旦爆发,股指将会上升。这一次(叙利亚冲突)应该也不会有什么不同。

更具体来看,战争会对一些概念股产生很大影响。如国防类股票,洛克希德马丁公司的股票在2003年伊拉克战争中得到不少基金的青睐。该公司是F-16战斗机和其他军事飞机的制造企业,是美国第一大国防承包商。消费产品和医疗保健类股票同样受到投资者重点关注。战争爆发会引起投资行为的变化,如战争期间消费者会大幅削减采购支出,但在某些消费必需品上的购买热情不会明显降低。而且,人们对药物的需求将会大大增加。博彩类股票也是战争受益类股票,1991年海湾战争爆发后,赌博业在美国一度高涨,赌博活动的兴起将大幅提升类股表现。

2、黄金价格攀升

政治动荡,无疑会降低黄金生产国的黄金的生产能力,并直接减少世界范围内的黄金供给。当黄金生产国的财政赤字增加,就会使他们将大量的黄金兑换成外汇,以保持其货币的价值,减少黄金的供给。另外从投资的角度讲,政治不稳,将会使大量投资者从其他的金融市场撤资转向黄金保值投资,这种实物性投资将给投资者带来更多安全感,这会扩大对黄金的需求,刺激金价上涨。

|

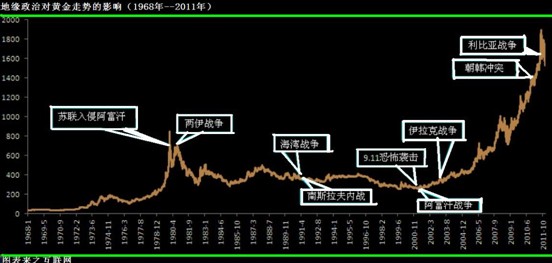

从图表中我们可以看到,无论是从上世纪70年代的苏联入侵阿富汗还是到最近发生的利比亚战争,都对黄金造成了不小的影响。远的我们可以看两伊战争,当然两伊战争其实背后都有美国的身影,当时两伊战争是美国支持伊拉克发动了对伊朗的战争。两伊战争前夕,国际金价在1977年年底每盎司为244美元,而到1979年国际金价达到500美元/盎司。1980年1月21日国际金价飙升至850美元/盎司历史新高。两伊战争后,金价创下850美元/盎司新高后回落。

而在1990年,海湾战争爆发,1990年8月2日伊拉克入侵科威特当天,国际金价从370美元/盎司涨至380美元/盎司,后面攀升至413美元/盎司的水平。

3、原油价格被推高

回顾十余年的历史,海湾地区发生的战争,实际上都是夺取石油的战争。不论是20世纪80年代的两伊战争,还是1990年伊拉克入侵科威特的战争,还是1991年美国发动的海湾战争,无不是伴随着石油的争夺“黑金战争”。

石油价格曾因中东政治军事危机而3次大涨。上世纪70年代初的石油危机,就导致了全球经济萧条。而1991年第一次海湾战争期间,原油价格一下窜升超过40美元,也使世界经济遭到打击。

不过,有评论认为,原油价格受战争恐慌影响多于战争本身。

"没人知道战争会带来什么,或者为原油供应带来什么。一些分析师参照目前原油市场走势,认为原油价格可能再上升65%。"

这句话摘自1990年9月28日的纽约时报,当时伊拉克对科威特的入侵,以及北约军事干预的威胁将油价推高了166%。这篇文章中,权威人士与分析师们甚至认为油价可达100美元/桶,在1990年油价还只有16美元/桶的情况下,显然会造成全球经济崩溃。

然而,尽管这样的恐慌情绪被散布开,伊拉克又蓄意造成史上最大的原油泄漏,油价却并没有超过1990年9月28日39.56美元/桶的水平。事实上,在1991年2月美军进入科威特之前,油价已经回跌到了19.5美元/桶。

事后看来,当初对大规模原油供应中断的空间被大大高估了,投资者、交易所甚至消费者们最大的敌人变成了他们自己。当时的美国战略石油储备有足够的存储,可以维持一天350万桶供应长达数月,能轻易平息原油进口的中断。并且,当时的伊拉克和伊朗早已进入战争8年之久,但两国总共原油供应在冲突中却反而增加了40%。

4、美元重返主导趋势

花期银行指出,1991、2003和2011年军事行动后,美元走软,当时的美元处于熊市中。而1999和2001年的情况正好相反,当时是美元牛市。这一次,一旦军事干预开始,美元应该会重返强势。

整体看来,如果发生战争,就会造成市场对经济发展的担心,人们就会购买硬通货黄金来保值,这样金价就大涨,美元就会贬值。所以美元和战争是相反的关系,没有战争,美元就升值;发生战争,美元就贬值。

而美元不负责地大幅度贬值,使美国的伊拉克战争所需要的巨额开支以另一种方式转移到美国的债权国身上。

为什么美国会出兵伊拉克?中国宏观经济研究会秘书长王建甚至认为美国打击伊拉克的真正目的是为了打击欧元,这是自科索沃战争后美国利用军事力量对欧元进行的第二次打击。对于美国来说,石油固然是重要的,但是美元霸权才是美国能够在国际经济体系中左右逢源的奥秘。有了美元霸权,美国就可以源源不断地将世界各国的资本吸纳过来,但是美国的付出只是一张张绿色的纸片。

5、保险闻战涨价

保险业对战争高度敏感。

2003年3月5日,也就是伊拉克战争爆发前15天,世界各大保险公司突然宣布,从3月11日起,对开往海湾水域的船只和运载的货物将征收高额战争风险保险费,每个集装箱的战争风险保险费可能高达1000美元。当时的沙特阿拉伯《经济日报》援引巴林麦纳麦海运人士的话说,一旦对伊战争爆发,运往海湾的货物运费将增加3倍。麦纳麦海运人士透露,各大保险公司已经通知各地的代理人,在3月份的头10天内,暂不会对开往海湾水域的船只和运载的货物征收战争风险费,但此后将强制性增加这一风险保险费,而且价格极高。

麦纳麦海运人士当时还介绍说,各大海运公司已经把海湾的港口按风险级别划分为3大类:科威特、伊拉克、沙特(东北部)和其它海湾北端的港口为一级风险区;巴林、卡塔尔港口以及沙特的达曼港和阿联酋的迪拜港为中级风险区;海湾南端的阿曼被划入无战争风险区。

短短15天后,战争爆发,世界大保险公司对敏感地区的战争风险保费调整成了预判该地区战争可能性的风向标。

伊拉克战争爆发后,持续不断的战事和恐怖活动使得该地区的战争和恐怖主义保险保费激增,有些险种的保费甚至涨到了原先价格的10倍以上。此外,还有零星的报道说,一些运输公司取消往该地区的航班,原因是保险费用的增长以及风险的加大。

6、商品期货上涨

战争的代价之一就是国内物价的飞涨。而物价本身对商品期货市场的影响非常大。

1812年,美西战争爆发,批发物价指数从38一直窜到58,在战争结束后,物价指数迅速下滑,在1845年甚至一度达到25的低点。

1862年,美国南北战争爆发,物价指数从32迅速飙升到70,而在南北方实现统一后,批发物价指数又再度大幅下滑,在1896年再度探低25。

1914年,第一次世界大战爆发,批发物价指数从35迅速窜到80,在1919年战争结束后,物价指数又像前两次一样迅速回落,在20世纪30年代初回落到35左右。

1941年,太平洋战争爆发,美国批发物价指数又从40迅速飙升到80,紧接着进行的朝鲜战争和越南战争,把物价指数推向100。在越南战争失败后,物价指数再度下滑,经济陷入衰退。

一般而言,战争爆发前及战争爆发后,战略物资(铜、石油等)长期上涨,粮食(玉米、大豆等)长期上涨,并在战后较长时间内维持高位或缓慢下降。

以国际铜价为例,一战是国际铜价创出当时的历史高位;战后缓慢下降,在1934年形成阶段底部;随后在二战的预期下,开始上涨,并在战争全面爆发前形成以小波加速上升,小幅回落后又开始持续上涨;45年战争结束后,由于二战的破坏性远大于一战,战后重建和经济恢复需要大量的铜,因此战后铜价继续上涨。

7、国际资本流动转向

可能爆发或已经爆发的战争对资本流动造成很大的影响,例如海湾战争,就使国际资本流向发生重大变化,在战争期间许多资金流往以美国为主的几个发达国家(大多为军费)。战后安排又使大量资本涌入中东,尤其是科威特等国。

中央财经大学国际金融研究室副主任黄维玉表示,对于资本而言,谋求利益的最大化是它的根本目的,资本当然会寻找一个安全的市场来发挥作用。

他认为,战争的爆发必然会为美国经济带来更多的不确定因素,美国在战后将有可能遭受更大更频繁的恐怖主义袭击。由此看来,无论战争的结果如何,美国国内的投资环境将面临严峻的形势。

而在这个过程中,相对于全球局势的动荡,亚洲可以算是一个比较和平的地区。国际资本极有可能加速流向亚洲。

我来说两句排行榜