白酒板块上半年的特点就是进入深度调整期,二季度业绩普遍下滑。

价格逐渐回归理性,产品开始回归其消费属性。高端白酒纷纷开始发力腰部产品,未来中档酒竞争将更加激烈。从中报情况来看,白净经营压力依然较大。

商务部数据显示,2013 年1月~6月,全国规

模以上白酒企业累计产量588.90万千升,同比增长9.21%,增速呈现逐月回升的态势,但是与2012年相比仍处于较低水平:白酒1月~6月营业收入2402.1亿元,利润399.1 亿元,分别同比增长10.7%、0.6%,增速较去年同期分别下降18.2、54.5个百分点;行业毛利率35.4%,比去年同期下降2.7个百分点;营业利润率16.6%,比去年同期下降1.9个百分点。

对于已经到来的中秋和即将到来的国庆节,更多的企业和经销商们并没有给予太多的厚望。也许,当白酒不再靠着元旦、春节等旺季的促销来冲刺全年任务的时候,才预示着整个白酒行业开始理性起来。

企业分化明显

泸州老窖(000568)2013 上半年公司累计实现营业收入52.56 亿元,同比增长1.22%,相比去年平均增速下滑35.9个百分点;净利润18.16亿元,同比下降9.59%;净利润率34.56%,同比下降4.13%。其中,高档酒类实现收入31.18亿元,同比下降8.39%;中低档酒类实现收入20.14亿元,同比增长18.15%。

值得注意的是,第二季度企业的各项经营指标增速均高于上半年整体增速,表明二季度相对一季度有所好转,企业制定的应对措施开始发挥效力。

山西汾酒(600809)的情况也不容客观。2013年上半年,山西汾酒实现营业收入40.65亿元,同比增长6.52%;营业利润13.94亿元,同比增长2.41%;归属母公司所有者净利润9.86亿元,同比增长7.34%。

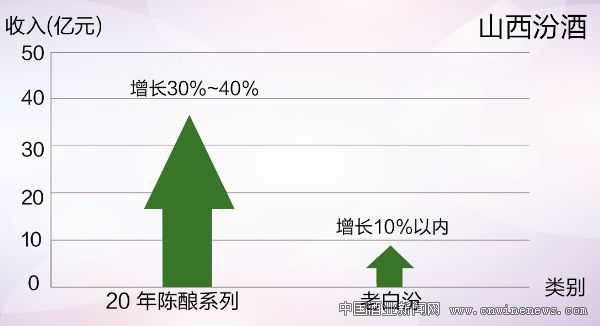

有机构调研表示,汾酒上半年青花瓷系列产品下滑超过20%,300元左右的20 年陈酿系列去年10月提价20%,上半年则增长30%~40%;老白汾增长10%以内,竹叶青收入约2.4亿元,下滑5%。

在个股二季度净利润方面,山西汾酒、老白干酒、皇台酒业、酒鬼酒、洋河股份分别同比下降20.52%、53.02%、152.37%、85.50%和3.47%;泸州老窖二季度净利润同比下降5.88%,略高于一季度的-11.64%;五粮液二季度净利润增8.42%,青青稞酒同比增长31.01%,相较一季度增速有所放缓;伊力特则同比增长110.01%。

招商证券发布报告称,白酒上半场是渠道煎熬期,而下半场是企业煎熬期,渠道去库存从二季度开始将持续1 年左右,使企业对来年的计划更为理性。企业将从上半场的被动观望期进入下半场主动应变期,市场争夺将更趋激烈,行业分化也将加剧。

船大难掉头

这次因国家政策导致的酒业“整风运动”可以说席卷了整个白酒行业,而首当其冲的就是高端白酒的销量。

应该说泸州老窖、汾酒和洋河等企业之前正是靠着在高端产品的拉力而不断提升着自身的品牌知名度和企业利润率,但现在看来,这种快速增长模式已经难以为继。

而高端酒价格下行对行业最直接的影响体现在对次高端产品的消费替代层面。今年以来,包括梦之蓝、青花瓷汾酒、舍得、水井坊等在内的次高端产品普遍下滑。华创证券分析师薛玉虎认为,年内高端酒尤其是五粮液的供求格局难以实质转向,预计青花瓷汾酒将持续承压,中高端价位的老白汾逆势增长。

上半年,洋河股份公司报告期内归属于上市公司股东的净利润32.85亿元,同比增长3.5%,营业收入94.10亿元,同比增长1.08%;基本每股收益为3.04元,同比增长3.4%。

洋河股份半年报显示,在白酒行业市场竞争更加激烈的情况下,公司积极采取各项有效措施,实施营销渠道、产品结构等转型调整,市场稳定有序,主营业务收入同比略有增长。洋河股份在白酒行业陷入低谷期能够实现营业收入正增长,在业内人士看来是符合市场预期的,对行业健康发展有一定的积极作用。

不过,这次政策调整对洋河高档产品梦之蓝,对团购主导营销模式形成直接打击,作为百亿级规模的企业在面临市场急剧变化的同时,很难在短时间内调整公司战略战术来应对。

平安证券食品饮料行业证券分析师汤玮亮认为,公司一流的管理、执行能力有助于保证调整方向的正确和缩短调整时间,行业下行导致洋河渠道深度全国化、产品高端化战略被打乱,品鉴驱动的团购营销模式被动调整,但作为国内管理最好的白酒企业之一,又坐拥江苏省这一最好的白酒基地市场,洋河有能力平稳渡过调整期。

汾酒在山西省内市场强势,通过主导产品和开发产品完成了高占有,稳固的省内市场为企业面对行业调整提供了后盾,但同时高占有率下增速放缓,上半年同比仅增长3.5%。

不过,公司省外市场占比持续提升,上半年省外市场同比增长10.23%,目前的省外扩张主要是依靠渠道下沉和细化招商。

薛玉虎认为,客观来看,一方面,汾酒的营销和市场管理能力还有待提高,市场推力不足,加之客观上年内高端酒的价格下压对次高端产品的替代作用明显,对于招商的进程不宜过度乐观;另一方面,公司的品牌拉力较强,但是碍于今年以来渠道资金普遍紧张,公司的品牌拉力也将大打折扣。

改变已经开始

就在五粮液为了积极应对市场变化,实施“走出去”战略,走外延式扩张之路,借力于地方性酒业资源和区域性市场,成立河北永不分梨酒业股份有限公司后不久,泸州老窖也在河北开始了动作。

8 月27 日,泸州老窖华北项目基地奠基仪式在石家庄市举行。据悉,该工业园为泸州老窖集团、石家庄中京桥西集团和鹿泉市合作打造的,集白酒包装、物流、灌装于一体的工业产业基地,也是泸州老窖向区域市场延伸的重要战略举措。该工业园预计将于2014年5月投入使用,将实现年销售额50亿元、利税10亿元的规模。

宏源证券认为,泸州老窖此次在河北设立工业园意在强化区域市场影响力,进一步提升产品在华北地区的销售量和认可度。名酒企业纷纷向外扩张也反映出各大酒企将区域市场的扩张看作是未来具有潜力的增长点,企业必须做好品牌的宣传、原酒的供应、品质的保障等工作,才有望在行业重拾增势之后在区域市场有所作为。

除此之外,泸州老窖还在7月份上调了国窖1573的价格至1589元,并紧跟消费群体转移趋势,加强消费者心理研究,大力拓展商务和个人消费市场;积极拓展定制酒业务,大力开展“生命中那坛酒”活动,挖掘民间收藏市场和民间高端市场,推动定制产品销售。

而最大的手笔无疑是其“智同商贸”模式,据宗申动力(001696)公告显示,拟以关联公司投资4000万元参股由泸州老窖集团旗下的智同商贸,一场“跨界”的大联合正在上演。可以肯定的是,宗申动力还仅仅是一个开始,今后会有更多的大企业进入到泸州老窖这个“智同商贸”的大家庭中,而这也为行业的模式创新和渠道拓展做了一次有益的尝试和推广。

招商证券分析师董广阳认为,泸州老窖目前的渠道体系相当丰富,一直奉行资源碎片化整合的思路,从博大系统,到柒泉系统,再到智同商贸,碎片资源整合从公司内部扩散到经销商体系,再到跨界整合,步步为营。维护这套经销体系稳定性的,是市场化的激励机制,股权捆绑后的销售分红。通过制定高出厂价和终端指导价,由经销商发挥创造价差盈利,再通过适度让利给经销商联盟体,保证了联盟体的盈利和分红。

从目前看,这套体系行之有效。即使国窖1573 销售大量下滑,经销商仍愿意留在体系内,转做其它如窖龄系列产品。董广阳分析称,泸州老窖目前的挑战,一是国窖1573 比重下降带来的利润下滑,二是如何强化特曲系列在终端放量,应对竞品的挑战。

山西汾酒集团也推出了转型新作—杏花村3号。

汾酒集团董事长李秋喜表示,杏花村3号的推出是汾酒集团坚持市场导向,对杏花村品牌进行全方位创新的重要举措。同时,集团将原来杏花村的品牌管理、生产、营销资源进行整合,成立专门的销售公司,杏花村3号的推出是杏花村品牌独立运作的新标志。

在口感、饮用方式上,杏花村3号更是反其道而行之,与传统白酒走差异化之路。传统白酒度数太高,入口辛辣、刺激,而清香型白酒的特点赋予了杏花村3号清雅、纯净、入口柔、落喉爽的特点。

随着人们对健康饮食、健康消费越来越重视,低酒醉度的清香型白酒无疑会成为赢得千百万酒民消费转向的根本动力。

与其它酒企转型不同的是,汾酒这次瞄准了年轻一代的消费群体,此次“杏花村3号”从理念、包裝、品质等方面都进行了较大的突破:价格定位在100~300元,锁定白酒主力消费群体。值得一提的是,在基于清香口感和高纯净度的支撑下,杏花村3号在饮用方式上大胆创新,消费者可以按照自己的口味需求与其它饮料混搭。

宏源证券分析师苏青青认为,在如今整个酒业尤其是白酒行业陷入调整期的背景下,时下的调整意味着白酒行业新一轮大周期的展开,对生产企业而言,一半是挑战,一半是机遇。善于把握行业行进路线和市场需求脉络并相应制定明晰发展战略的酒企有望改变原有竞争格局,在新的周期中占得先机。

我来说两句排行榜