|

保险公司尝试介入“小微互助基金”能否成为银行护身符?

本报记者 朱志超 深圳报道

为了破解小微金融违约风险,各地小微互助基金模式正在替代联保互保异军突起。

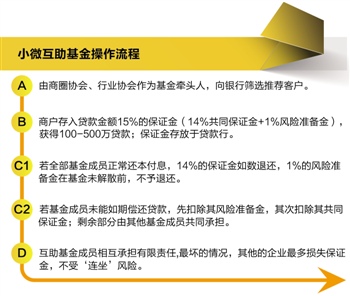

据记者不完全统计,目前已开始试水小微互助基金的商业银行包括民生银行、平安银行、光大银行与广发银行。由行业或商圈的合作方,联同小微企业一起缴纳一定额度资金形成共同基金,然后以整体基金为各小微企业的贷款提供担保。

“简而括之,小微互助基金最突出的亮点有二,其一是把小微贷款的盘子做大,对银行、对企业都有利;其二是风险共担,通过行业协会和核心企业的约束,降低小微企业违约风险,且互助基金多存放于贷款行,银行乐见其成。”一股份行小企业部负责人如是称。

现阶段,小微基金大多由行业协会、龙头企业或产业链核心企业发起组建。本报独家获悉,南方地区一股份行现已联手人保集团,设计针对互助基金的保证保险方案。

“小微互助基金模式,未来很可能将衍生出另一种常态:由地方政府牵头,行业协会与银行协助管理,同时加入保险公司等金融机构,多方共同组建共同基金。”一知情人士透露,“一旦发生违约,保险公司赔付金额将达违约贷款金额的80%-90%。”

不受“连坐”风险

据了解,目前股份行试行的小微共同基金(或称小微互助基金)主要包括三种模式:其一是由合作方(地方政府财政、市场商圈管理方、行业协会、行业龙头企业、产业链核心企业等)全额拨付专项资金作为共同基金;其二是由合作方和小微客户按照一定比例分担,共同出资组建基金,以帮助小微企业完成在银行的贷款;其三是由小微客户自助缴纳资金组建基金。

“现阶段而言,大多数小微互助基金采取的都是第二种方式,即由合作方与小微企业按照一定比例共同出资,组建基金。第一与第三种适用范围相对较窄。”一股份行小企业部门负责人坦言。

以南方某股份行与昆明十堰商会数月前组成“昆明官渡园大商圈汽配行业共同基金”为例,其中昆明汽配行业中威望较高的十堰商会作为基金牵头人,并向银行筛选推荐客户,银行根据资产负债、信用状况等审核小微企业主是否具备基金会员的准入资格。

基金客户群包括东聚汽配城、东聚大车配件市场、晓东万鑫大车配件市场和十堰大车配件城四大汽配市场所隶属的小微企业主,共同基金由成员企业自主管理。

记者从相关人士处了解到,四个市场的商户只需存入贷款金额15%的保证金(共同保证金14%+风险准备金1%),便可获得300万以下的贷款。

打个比方,共同基金的成员A需100万元贷款资金,在递交贷款申请后,需要缴纳14万元保证金以及1万元的风险准备金,一年后如果共同基金其他成员正常还款,则A在一年后还本付息。

一旦共同基金的成员B出现经营困难,未能如期偿还100万元贷款,银行将先行扣除B1万元的风险准备金,其次扣除14万元的保证金,其余部分由所有成员与B共同承担85万元的风险准备金。以共同基金内有100名成员为例,则每个成员需承担8500元。

在这种机制内,其妙处在于保证金部分在小微企业全额归还贷款后会如数退还,但风险准备金在互助基金未解散前,将不予退还,同时还是滚动提取,每笔贷款将提取一次风险准备金。

“这和联保贷款有所不同。联保是无序的,是不受监督的,讲求联保成员之间的责任对等。”前述小企业部门负责人透露,“但互助基金的关键在于行业协会、行业核心企业、地方政府等具备较强约束力的个体,其他成员的参与在于将授信的盘子做大,共担风险。”

他补充,“且互助基金成员之间相互承担有限责任,其责任以缴纳基金为限,每个会员均只承担有限的担保责任。即使出现最坏的情况,其他的企业最多损失保证金,不受"连坐"风险。”

据了解,互助基金的贷款金额大多数在100万-300万,为防止保证金总额仍不足以覆盖单个企业违约贷款金额的情况,银行大多对互助基金成员数目有要求。如民生、平安均要求互助基金成员数目在50户以上;广发则要求中小型商圈互助基金成员数目在30户以上。

另据一知情人士透露,该汽配行业小微共同基金的综合贷款月利率约在千分之八上下浮动,折合年利率约为9.5%-11%。

保险公司介入

据记者不完全统计,目前已开始试水小微互助基金的商业银行包括民生银行、平安银行、光大银行与广发银行。其中涉及的行业包括服装纺织、酒水饮料、土木石材、珠宝等收藏品市场、汽车汽配、家电消费、航空旅游等。

民生银行是小微互助基金最早发起者,其业务模式的创新一直走在行业前列。

而平安银行的布局步伐亦较为迅捷,自今年年初试水第一期小微共同基金,九个月内组建共同基金70余个,授信审批总额为近90亿元。

光大和广发则在下半年陆续试水小微互助基金,作为后晋者,他们的步伐则相对谨慎。

6、7月,光大银行分别与郑州市工商联服装业商会和洛阳市供应商协会合办小微互助社,推出“互助金”产品;而广发银行则着重试点围绕行业协会的小微互助基金。

“个人认为,小微互助基金的模式适用于行业商会或行业协会,但并不适合地方商会。”广发银行中小企业部门总经理陶建全日前接受本报专访时称。

他进一步解释道:“地方商会是靠老乡的关系把不同企业捆绑起来。商会旗下涵括了太多跨行业的小企业,包括商贸、制造业、服务业等等,这对银行来说是看不透的。”

现阶段的小微互助基金,最常见的做法是由合作方(地方政府、市场商圈管理方、行业龙头企业、产业链核心企业等)与和小微客户按照一定比例分担,共同出资组建基金。

如云浮石材商圈小微互助基金,广发行一次性对其授信3亿元,但需由行业内6个龙头企业共同出资6000万元组成互助金,为小企业贷款做担保。

在陶建全看来,引入核心企业做担保方的关键在于,一旦小微企业出现违约,核心企业对其进行重组是轻而易举的;但如果将违约企业交给银行,银行不懂该行业的游戏规则,最终只能是“两眼一抹黑”。

“大型核心企业拥有更为强大的销售网络与议价能力,一旦出现违约事件,可随时收归小微企业的存货,并以更高的价格出售,偿还银行贷款,轧平个体经营风险。”陶如是认为。

目前的小微基金大多由行业协会、龙头企业或产业链核心企业发起组建。但在一股份行中层人士看来,该模式未来很可能将变为由地方政府牵头,行业协会与银行协助管理,同时纳入保险公司等金融机构,多方共同组建共同基金体系。

此外,本报独家获悉,南方地区一股份行现已联手人保集团,正在设计一款针对小微企业互助基金的保证保险方案:

由该股份行、人保集团与地方政府构建一个三方担保体系,地方政府把关筛选企业,为银行扩宽获客渠道;人保负责保证保险产品的设计;银行再根据保单以及对企业资质审查决定授信额度。一旦小微企业还贷出现违约,风险责任将由三方共担。

“在产品方案中,一旦出现企业还贷违约,保险公司的赔付金额将达违约贷款金额的80%~90%,余下部分由地方政府、银行与其他小微企业共担。”一知情人士透露。

“除非是出现行业系统性风险,否则在该三方责任体系中,个体经营风险是绝对可控的。”前述股份行中层人士称,“未来待模式逐渐成熟后,贷款利率将随风险定价而进一步降低。且保险公司可以为小微企业提供企财险、年金保险等险种配套业务,可谓"一举多赢"。”

作者:朱志超

我来说两句排行榜