美国知名科技博客Business Insider在步入本年度最后一个季度之际,又一次大量征集华尔街许多深受好评的投资经理、策略师、分析师和经济学家的意见,发表对全球经济的看法,询问他们目前自认为哪些经济图表最为重要。

该系列这些人共回复了100张图,为了不使大家 “消化不良”,搜狐财经从在择选了20张具有代表性的图表,为各位了解全球经济提供参考。

1、中国收紧房产政策的风险逼近。

美银美林中国策略师David Cui指出:中国政府过去常在房价环比增长1%左右的收紧房产政策。今后几个月,房价的涨势可能让价格增幅达到那个水平。

|

2、中国家庭首选购置什么?

渣打银行大中华区研究主管王志浩指出:很多人相信中国是一个迅速扩大的庞氏骗局,正坐在巨大的房产泡沫顶上,这个泡沫全都与这个投资成瘾的经济体有关。

我们认为这种看法大部分都不正确,或者至少是夸大其辞。中国不是鄂尔多斯。

下图显示,中国二线城市和大约250座较小城市2012年土地销量明显下滑,但2013年已经大幅回升。

一线城市的房价已大幅上涨,比如北京的房价同比上涨了大约40%。

我们不会否认,部分城市存在泡沫,像鄂尔多斯那样的泡沫已经缩小。绝大多数城市的房价已经持平。

如果好奇中国的家庭为什么不消费,那是因为他们首选购买的是住房。

|

3、对中国而言最重要的图表

瑞银中国首席经济汪涛指出,下面这幅图表可以衡量中国目前的经济环境、政策方向和风险。

它清楚地说明了三点:

一、在2011年年中信贷急剧减少之后,从2012年下半年起,信贷增长势头强劲。

二、2012年年中以来,许多贷款来自非银行机构。

三、信贷增长的强劲势头不会持续,至多维持几个月,增长应该会减弱,即使只是逐步放慢而已。

|

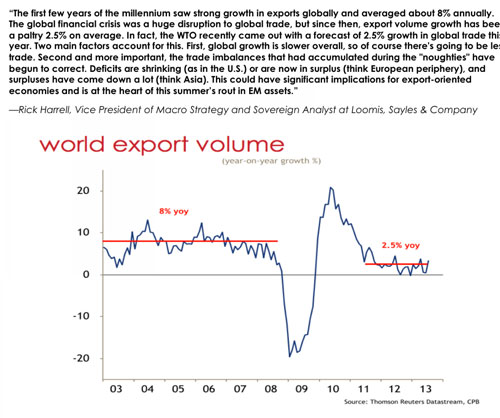

4、全球出口形势和以前不同了。

Loomis Sayles宏观策略副总Rick Harrell指出全球金融危机极大地干扰了全球贸易,从爆发危机时起,出口量平均增长就从新千年之初的年均8%左右降至2.5%。

|

5、 欧元难做空的原因

瑞信欧洲经济主管Neville Hill认为,下面这幅图表展示了欧洲边缘国家金融市场现在更稳定的原因——这些国家总体出现贸易顺差,经常账户也有盈余。这意味着,他们不再依赖新的外部融资。但问题是,边缘经济体已经消除了大量经常账户赤字,而核心欧洲国家还有大量经常账户盈余。所以,欧元区的经常账户盈余现在已经达到创纪录水平,约相当于GDP的2.5-3%。这比上世纪80年代中期的巅峰期还高。我们认为,这就是欧元不断让人失望的原因。

|

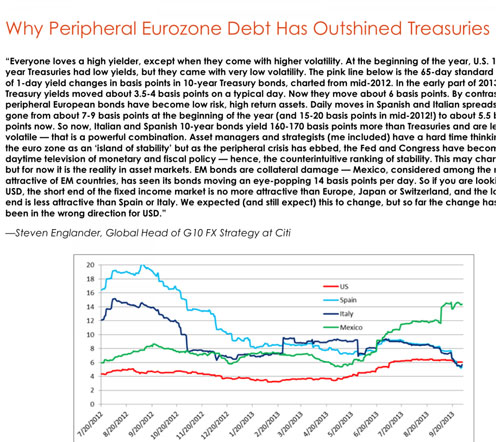

6、为什么欧元区边缘国家债券比美国国债表现更好?

花旗G10货币全球主管Steven Englander认为如果观察下美国固定收益市场的短端,会发现和欧洲、日本或者瑞士的吸引力不相上下。在长端,美国还不如西班牙和意大利。预计这种形势会改变,但迄今为止还是在往不利美元债券的方向发展。

|

7、欧洲央行面临货币市场困境。

高盛首席欧洲经济学家Huw Pill认为:3年期长期再融资操作(LTRO)初期还贷时,流动性收紧,欧洲央行需要决定是否要为打压货币市场利率进一步行动。但过剩流动性减少对市场利率的影响是复杂的:市场能更好地发挥职能就意味着流动性减少与稳定的利率匹配。欧洲央行可能行动,抵制货币市场曲线出现任何变陡的迹象。

|

8、美国进口的石油在减少。

Loomis Sayles&Company高级主权分析师Joshua Demasi认为:即使在名义GDP年增长4%的时候,今后几年的石油净进口规模也在持平,这是推动美国经济的动力。美国石油大开发不仅对就业、GDP和美元都有影响,而且可能也会改变美国的地缘政治策略。

|

9、美国石油出口创历史最高水平

Oppenheimer首席市场策略师John Stoltzfus认为

美国石油产品出口变为指数式激增始于2005年9月。时至今日,能源出口已是美国出口最大的推动因素。

美国能源部报告,2013年7月底,美国日均出口石油389.2万桶,创历史新高。

虽然美国国内石油需求依然强劲,新技术和页岩资源已使美国拥有了能源独立的潜力。

|

10、美联储主要的政策门槛。

为什么下面这幅图表很重要?Rhino Trading Partners首席策略师Michael Block说:

美联储引导我们相信,如果失业率略下降,就会缩减QE。如果失业率降到6.5%,美联储就会考虑紧缩。

不过这存在许多问题。首先,失业率是降低了,但部分源于有些失业者放弃找工作。

所以,劳动率参与率已经降到了卡特总统执政以来的最低水平。

第二个问题是,许多人被迫兼职,他们的薪水低,与他们的才华不匹配。这种问题不会体现在下图中。

第三个问题是,决定美联储货币政策的因素不只是失业率,还有很多。

最后,由于美国联邦政府关门,9月的非农就业报告也推迟了,所以,最重要的图表里还漏了一部分数据。

|

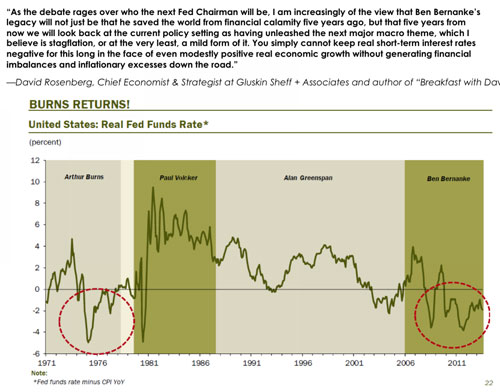

11、伯南克的另一样遗产。

Gluskin Sheff首席经济学家及策略师David Rosenberg认为,美联储主席伯南克的遗产不仅是五年前使全球免于一场金融浩劫,还有从现在起五年内的下一个主要宏观主题:滞涨。至少是轻微的滞涨。

如果不希望产生金融失衡和通胀过度,即使是追求最微弱的实际经济正增长,也不得不保持实际短期利率始终为负值。

|

12、避免美国政府债券违约的代价。

Brean Capital董事总经理Russ Certo指出,10月8日,10月到期美国短期国债受到重创,投资者为政府关门的风险而逃离。在货币市场,几天内没有得到现金都会产生有害的影响。因为企业债券发行拖累了板块,大部分与过去的30年期新发对冲工具一致,所以可能要兑付的国债价格已经变得便宜。

|

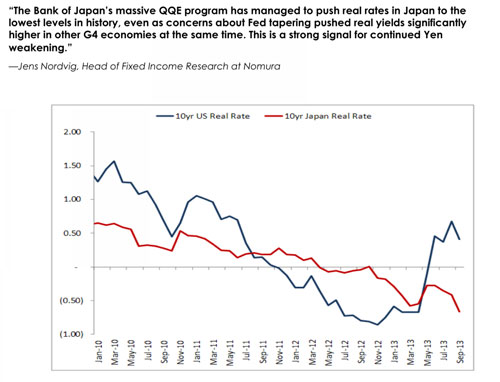

13、日元交易背后那一只只央行的手。

野村固定收益研究负责人Jens Nordvig认为:日本央行大规模的超级QE项目成功地将日本的实际利率压低到了历史最低水平。与此同时,对美联储缩减QE的担忧已经让其他G4经济体的实际收益率大幅上升。这是日元继续走弱的强烈信号。

|

14、欧洲成了日本?

法国兴业银行全球策略师Kit Juckes指出欧洲的失业率显示出最终升至巅峰的一些迹象,但总体失业率达到12%已经高得恐怖了,南欧的年轻人失业率还更高。工资和需求的下行压力将通胀又压得更低。欧洲也和日本一样要受到通缩困扰了吗?

|

15、美国还不如日本。

Economics Cycle Research Institute首席运营官、创始人之一Lakshman Achuthan指出1990年以来,日本的GDP年均增长为1.1%,就业年均增长0.5%。美国过去五年的GDP年均增长为0.9%,就业年均增长-0.1%。

WTO最近预测今年全球贸易增长就是2.5%。造成这种局面的原因有二:一是全球增长整体放缓。第二点更重要,是贸易平衡开始修正。比如美国的逆差在减少,或者欧洲边缘国家开始出现顺差。而亚洲的一些国家顺差在减少。这可能对出口导向型经济体有明显影响,也是新兴市场资产今夏暴跌的核心因素。

|

16、新兴市场合理调整

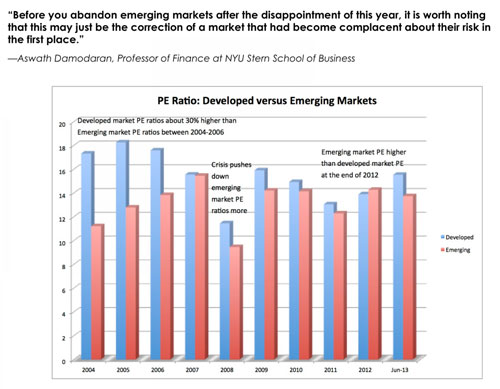

纽约大学斯特恩商学院金融学教授Aswath Damodaran认为

今年新兴市场表现令人失望,在你放弃这一市场以前,应该留意到,这也许源于投资者最初并不在意这一市场的风险,现在市场就在调整了。

|

17、印度人爱买黄金

US Global Investors首席执行官Frank Holmes常说,好的政策可以推动经济增长,市场随之产生正面反应。坏的政策起到反效果。

今年第二季度,印度的黄金购买量增至创纪录的高水平,这就是印度国内政策产生的影响。

同时,一些印度人不但是出于爱家人和朋友,他们买黄金也是为了储值。

与美元投资黄金的回报相比,印度卢比投资黄金的回报高得多。

过去三年,美元计价黄金价值累积增长12%,印度卢比的接近60%。

|

18、股票的回报再次超过国债。

花旗首席美股策略师Tobias Levkovich认为从五年期风险调整后的回报看,标普500的回报开始超过美国国债,这可能让投资者意外。他们可能不得不重新考虑今后怎样投入资金,因为控制风险是重要的动力。

|

19、三种原油期货合约讲述的故事。

Noah Capital Markets策略师Emad Mostaque指出:

在阿拉伯之春期间,1个月、12个月和36个月交割WTI期货合约价格集体上涨。

去年伊朗局势令人担忧时,1个月和12个月的合约价格都明显走高,36个月的合约相对平静。

今年夏天利比亚供油中断,全球供应下降,三种合约价格的关系就此脱钩。

可是,考虑到原油期货的实物交割因素,只要产量回升,上述期货的价格看来就可能出现类似均值回归的报复性反弹。

经历现在的油价短暂脱钩之后,预计油价走低明年会很好地推动风险资产。

伊拉克明年可能爆发内战,再次推升油价,但那时应该会是2011年那类三种合约全线上涨,不会是今天看到的这种脱钩。

|

20、各国政府抚养老年国民的压力。

IMF高级金融领域专家John Kiff提供的图表展示了从1950年-2100年的老年人抚养比例。确切地说,是65岁以上老年人与15-64岁劳动者总人数的实际与预期比例。Kiff认为:

如果按照现在很多政府的社会保障项目,不控制养老金规模,以目前的老年人抚养比例增长速度,今后养老的压力让人生畏。

|

我来说两句排行榜