|

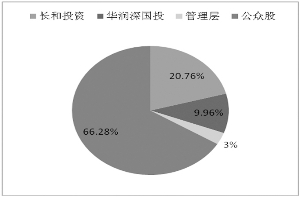

图1:公司最新股权构成

|

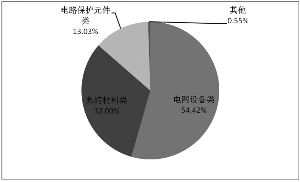

图2:2013年上半年公司主营业务产品收入占比

|

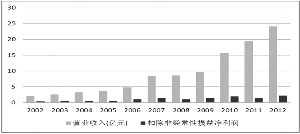

图3:2002 -2012年公司营收与扣除非经常性损益净利润的增长情况

2013年的这个秋天,对于长园集团(600525)来说,是个不折不扣的“多事”之秋。一边厢,公司第一大股东李嘉诚家族旗下的长和投资有限公司近期持续的减持吸引了各路投资人和媒体关注;紧随其后,第二大股东华润信托亦于近日加入了减持阵营。而另边厢,公司于10月30日推出定增方案,拟向深圳创东方投资公司所设立的股权投资基金发行1.5亿股,募集超过10亿元用于补充流动资金。公司及子公司高管、核心人员将参与认购,比例不超过本次非公开发行股份的30%。公司核心管理层以真金白银认购自家股份与第一、第二大股东的减持套现相左的局面,一时间给市场研判带来诸多困扰。就在舆论的种种猜测纷扰之下,我们对公司近年的发展以及其核心能力和未来前景进行以下梳理,希望能对投资人厘清头绪有所助益。

十一年励精图治,经营业绩显著

长园集团于1986年由中科院创建,2002年12月在上海证券交易所A股上市。目前公司总股本为8.64亿股,李嘉诚家族旗下的长和投资有限公司仍为公司第一大股东,持有公司179,240,369股,占长园集团总股本的20.76%;第二大股东华润深国投信托有限公司持有公司86,023,208股,占公司总股本的9.96%。

图1:公司最新股权构成 数据来源:公司公告

长园集团自成立以来一直致力于实现“世界一流的辐射功能材料和电网设备供应商”的长期战略目标。上市十一年来,主营业务逐步由单一的热缩材料发展成为“热缩材料、电网设备及电路保护元件”三大业务并行的经营格局,在深圳、珠海、东莞、上海、南京、天津形成六大生产基地。2012年公司第八次登上《福布斯》排行榜,并连续被评为亚太潜力200强。目前公司稳居中国热缩材料、高分子PTC、电力电缆附件、合成绝缘子和变电站母线保护五个行业第一,位居中国变电站微机五防行业第二。

图2:2013年上半年公司主营业务产品收入占比 数据来源:公司公告

上市以来,公司资产规模、销售收入与净利润呈现快速增长态势。总资产规模从上市之初的4.36 亿元增长到2012年的42.77 亿元,净资产由上市之初的不到3亿元增长到2012年的24.13 亿元;销售收入从2002年的1.96亿元增长到2012年的24.13 亿元,年复合增长率达到29%;归属于母公司所有者的净利润从2002年的3096万元增长到2012年的2.14亿元,年复合增长率达到22%。近年来公司的综合毛利率水平一直在40%以上。这些数据表明,无论从发展增速还是盈利能力上来说,公司都具备了扎实的业务根基以及领先于同行的竞争实力。

图3:2002 -2012年公司营收与扣除非经常性损益净利润的增长情况 资料来源:公司公告

此外,公司自上市以来一直注重股东回报,年年现金分红,至今累计分红达2.76亿元。李嘉诚家族旗下的长和投资早在1994年就已投资长园集团,持股20年后,长和投资已出售的股权加现有市值已扩大至28.3亿元,投资回报近118倍。公司的持续高增长为股东带来优异回报。

自我发展与收购兼并相结合

主营业务业内领先

公司坚持自我发展与收购兼并相结合的竞争策略,在巩固原有各项业务细分行业龙头地位的同时,通过收购兼并进行产业链的深化与延伸。上市以来,公司完成了长园共创电力安全技术股份有限公司、长园深瑞继保自动化有限公司、上海长园维安电子线路保护有限公司、东莞市高能电气股份有限公司等规模不一、类型不同的企业收购,这些收购企业均在短期内融入了公司体系,并创造了可观的经济效益。公司是国内为数不多的能够持续通过并购重组扩大规模,提升竞争力的民营企业。

表1:公司近年来并购整合情况

| 被并购公司 | 并购时点 | 2012年 | |||

| 时间 | 当年销售收入 | 销售收入 | 净利润 | 净利润率 | |

| 长园共创 | 2004年8月 | 0.47亿 | 1.9亿 | 0.44亿 | 22.8% |

| 长园深瑞 | 2006年4月 | 2.3亿 | 7亿 | 1.25亿 | 17.9% |

| 长园维安 | 2006年12月 | 1亿 | 3.3亿 | 0.53亿 | 16.2% |

资料来源:公开资料

在众多成功的收购中,长园深瑞更是一桩经典案例,通过收购后的磨合和调整,长园深瑞已经由单一的母线保护装置(市场占有率第一)拓展到智能变电站、配网自动化、工业电气化、新能源等全产品系列和系统解决方案领域,由单一的电网客户拓展到轨道、工业、发电客户。长园深瑞的订单从2010年不到5亿元,到2012年已经突破10亿元大关,净利润率也从2010年的 11.7%,到2012年的17.9%。

可以说,公司的成长和壮大是内生增长与外延整合二者有机结合的优秀成果。精细化管理是公司内生增长的主要动力,产业并购是公司外延增长的核心驱动。通过自我发展与收购兼并,公司业务规模快速扩张,同时产业布局持续优化。目前公司控股的核心子公司有8家,这些子公司在相关领域都已经占据了领先的竞争地位。

表2:各子公司主营业务及行业地位

| 业务板块 | 业务划分 | 子公司 | 控股比例(%) | 主要产品或服务 | 行业地位 |

| 电网设备 | 一次设备 | 长园电力 | 100 | 电缆附件及配网设备 | 国内高压电缆附件和二次配网智能开关龙头 |

| 东莞高能 | 50.02 | 复合绝缘子 | 国内特高压和轨道交通领域处于领导地位 | ||

| 二次设备 | 长园深瑞 | 100 | 电力系统微机继电保护及控制、配网自动化、智能设备 | 国内领先的智能变电站二次系统解决方案供应商 | |

| 长园共创 | 99.3 | 电力系统防止误操作的解决方案 | 国内变电站五防系统解决方案龙头企业 | ||

| 辐射功能材料 | 热缩材料 | 长园电子 | 100 | 热缩套管、铁氟龙套管等 | 热缩材料中国第一、全球第二 |

| 长园长通 | 100 | 通信类电缆附件、管道防腐热缩包件 | 管道防腐材料、PET包装材料和通信接线材料领域领先企业 | ||

| 电路保护 | 长园维安 | 87.73 | 高分子PTC等保护元器件 | 全球智能手机电池保护第一品牌 |

资料来源:公开资料

此外,值得一提的是,公司除了进行产业并购外,还在与之发展相关的领域通过PE方式进行战略性投资。公司的PE投资主要集中在专业设备制造业,投资过的企业包括光迅科技、和而泰、长盈精密、联建光电等。公司在这些企业上的初始投资金额都不大(不超过3000万),而这些企业上市后给公司带来的回报非常丰厚,总体收益率高达7.9倍。

表3:PE投资为股东创造巨大效益

| 投资企业 | 初始投资(万元) | 上市后退出(万元) | 收益率(%) |

| 光迅科技 | 1220 | 20,443 | 1675.66 |

| 和而泰 | 1050 | 19,531 | 1860.10 |

| 长盈精密 | 3000 | 12,953 | 431.77 |

| 联建光电 | 1766 | 2,698(31.38%) | 152.77 |

| 合计 | 7036 | 55,625 | 790.58 |

资料来源:公开资料

所处行业景气度高

公司未来增长可期

公司目前已经形成了电网设备和辐射功能材料(热缩材料、电子保护元件PTC)双轮驱动的业务发展格局。智能电网设备业务是公司的核心业务,在业务种类、产品规模、品牌技术和低制造成本方面在业内都具有明显的竞争优势,已形成了从变电、输电到配电等各个环节的产品,产业链趋于完整,在国际智能电网解决方案一体化的趋势中,公司已取得了领先优势。在辐射功能材料领域,公司已是国内最大的热缩材料和高分子PTC制造商以及优秀的电网设备供应商。公司的热缩材料有三大类,消费电子热缩材料、汽车热缩材料、高铁热缩材料。公司的热缩材料位居中国第一、全球第二。此外,公司还是全球智能手机电池保护第一品牌。

展望未来,公司将受益于智能电网全面建设,以及高端智能移动终端市场、汽车电子和动力电池领域的快速增长,这些新兴市场和新兴产品的不断繁荣,都将给公司带来广阔的发展机遇。

未来国家智能电网建设将从“规划试点”进入“整体建设”时期,电网智能化相关投资将继续保持较高速度的增长。目前智慧变电站标准已经确定, 预计2013年-2015年每年新建智能变电站约1200座~1300座(2012年不到900座),行业增速将达到30%,利好公司智能电网业务,预计未来两年公司电网设备收入复合增速仍能达三成以上。

辐射功能材料产品的下游客户是消费电器、移动终端、汽车电子和动力电池领域,需求具备长期成长性。公司目前在中低端热缩领域(占热缩收入70左右%)需求平稳增长;高端领域,公司突破了技术障碍,在汽车、核电中均通过了认证,市场份额将取得突破。公司在东莞的高端热缩材料产能有望于2014 年年初开始释放,届时公司将迎来高端热缩材料的跨越式发展。

公司电路保护元件产品在苹果等高端智能手机中获得了绝对优势的市场份额,由于苹果手机及IPAD 等产品具有较好的示范效应,三星及HTC等新客户的拓展也将贡献可观利润,此外,公司还有望进入特斯拉的锂电池电路保护供应链。

综上所述,我们认为公司具有扎实的业务根基和良好的市场竞争能力,清晰的发展战略和管理团队的执行力在过去的业绩中都取得良好的印证。作为国内优秀的电网设备供应商与领先的辐射功能材料生产商,公司未来在智能电网、高端电子消费领域还将大有可为。所以,大股东的减持并不影响公司的内在价值。公司最近定向增发公告中披露管理层将参与认购,传递了管理团队对公司今后发展的信心,管理层与股东利益的一致化将更有助于实现上市公司价值的最大化。 (深圳怀新企业投资顾问有限公司)(CIS) (来源:证券时报网)

我来说两句排行榜