|

|

特约记者 慕丽洁 上海报道

2013年5月,中国国家外汇管理局在纽约第五大道设立新的办事机构。拥有十几名工作人员的纽约分支,将主要专注于私募股权、房地产和其他另类资产的投资。不过,该分支并没有固定额度的投资金额 ,需要对投资方案进行逐笔申报,以获得国家外汇管理局拨付资金。

但是,外管局内部人士透露,国外投资部门与国内部门间很大程度上相互隔离。纽约办事机构地理位置优越,或将以其地域和时区优势,配合外管局及其投资系在国际市场上更好地展露拳脚。

上月,外管局系在对法国高档购物中心的竞购中赚足了眼球。外管局的一举一动皆吸引着各国投资者和媒体的聚焦。外界认为,该机构行事谨慎,但近年来也开始改变其投资策略。伴随着越来越多的曝光率,外管局及其下属的投资系和投资策略也更多引人关注。

外汇规模下的压力和策略

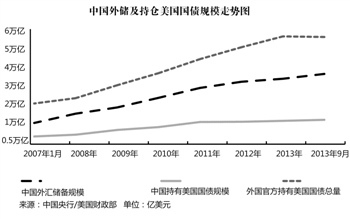

自2005年起,中国的外汇储备开始大幅增长。从2005年初的6099亿美元到2013年9月底的36627亿美元,短短八年时间里,外汇储备总量翻了近6番,中国也超越日本成为世界外汇储备第一大国。

然而,在很长的一段时间里,由于安全性、流动性、收益性的目标次序,“购买美国债券”几乎就等于中国外汇经营的全部。这一状况2007年后有所改变。

2007年由于美国减息和人民币升值,投资美国国债的收益已大为缩窄。倘若外管局继续坚持将大部分外汇储备押宝美国国债,投资回报率可能会大幅减少。同年,财政部牵头成立中投一度显现多元化投资效果。2007年,外管局亦改变其过去的保守策略,开始尝试股票和股权投资。

外界分析认为,到2009年初,外管局已将外汇储备中逾15%的资金,投入到股票和公司债券等风险较高的资产。

长期以来,尽管外界对外管局的投资结构有着众多猜测,但外管局几乎从未公布过外汇储备在币种和工具选择方面的具体结构。所有变化只能透过数据来解读。

2010年,日本媒体和官方率先公布中国大幅增持日本政府国债,前5个月已买入1.28万亿日元(约145亿美元),其中5月单月的购买量就超过了1-4月份购买量的总和;随后,7月份美国财政部的数据又显示中国在5月份已减持美国国债325亿美元,持有规模降至8677亿美元,是2009年7月以来的最低仓位。

与此同时,国际媒体分析称,中国已在近期开始购买西班牙国债,至7月6日,外管局已购得至多4亿欧元(约5.05亿美元)10年期西班牙国债。

复旦大学经济学院副院长孙立坚曾在接受本报采访时表示投资欧元区国债能够起到“一箭双雕”的效果—不但能够起到分散外储投资方向的作用,也可以算是给欧洲各国“雪中送炭”,有利于为中国经济未来发展争取更好的外部环境。

由此可见,2007到2011年,外管局的投资风格已逐步开始在品种和地域上呈多元化。而2012年以来,外管局的投资尝试则更为多样。

2012年上半年,有消息源称外管局通过其下属子公司投资英国基建和房地产市场,时机正值英国房地产市场被普遍认为触底之时。下半年,又有消息称外管局投资了日本股票,而后“安倍经济学”一出,日本股市的大幅上涨不禁再一次让人感叹外管局预见先机。

就外管局投资组合的变化,海外媒体更愿意从人事变化上寻求解读。2010年2月,朱长虹正式到外管局国际储备司任职。

本科从中国科技大学后,朱长虹在芝加哥大学取得了物理学博士学位。在回外管局任职之前,他曾任职于全球最大的债券基金管理公司太平洋投资管理公司(PIMCO)负责管理230亿美元规模“绝对回报策略”的对冲基金系列,是比尔·格罗斯的得力助手。

《华尔街日报》曾对美国财政部和中国央行数据进行过分析,2010年6月,即朱长虹刚到外管局后不久,约45%的中国外储(约合1.11万亿美元)投给了美国政府债券。此后,中国对美国债务的整体购买量虽有所增加,但在朱长虹的帮助下,美国国债占中国外储的比例却稳步下降。2012年6月,这一比例降至35%左右,持有量为1.14万亿美元。

投资主体祛魅

2012年,一家名为Beryl Datura Investment Limited(可直译为绿玉曼陀罗)的投资公司成为外管局系新投资主体。

专注于报道各国主权财富基金的权威机构Sovereign Wealth Fund Institute(SWFI)的数据显示,除过去已经披露的华安、新加坡投资公司和银杏树等公司外,曼陀罗是一家注册在英属维尔京群岛的公司,专注于基础建设方面的投资。

2012年,曼陀罗曾联手摩根士丹利及其他投资者控股了英国某水务公司;2013年,曼陀罗的名字又以投资者的身份出现在另一家英国水务公司的年报中。然而目前,国内官方媒体尚没有关于曼陀罗的详细报道。

外管局投资系以什么主体进入资本市场,一直令人饶有兴趣。2008年,一个来自中国的“超级买家”以股权投资的方式进入了人们的视野。先是1月,有消息称来自中国的机构投资者以1.76亿美元投资了澳大利亚澳新银行和澳洲联邦银行不到1%的股权,以及澳大利亚国民银行约0.33%的股权。4月,该机构投资者又被指以24.5亿美元投资英国BP,获1%的股权;同月,以20亿美元获得法国道达尔公司1.6%的股权。

蛛丝马迹中可寻见,上述交易是由外管局在香港的全资子公司华安公司发起。

早在1997年,中国外汇管理局就在香港成立了一家子公司—中国华安投资有限公司(SAFE Investment Co. Ltd,下称华安),注册资本1亿港元,其英文名清晰地显示了它与外管局的关系。

外管局早在2005年便获国务院批准,可将外汇储备的5%用于海外股权投资,以有别于主投美国国债的传统投资。作为注册在香港的子公司,华安自然成为外管局借道进行海外收购的渠道。

很少直接面对媒体的华安公司从不主动披露其投资情况,市场上关于华安投资的相关信息更多是从其标的公司处得到。

《财经》杂志曾在2008年对华安的投资情况做过一篇专门报道。根据访问数据,截至2008年8月底,外管局已分别持有近50家上市公司各不到1%的股权,而这些股权主要就是通过华安进行投资来持有的。

华安的投资名单里闪耀着一串赫赫有名的名字:包括巴克莱银行(Barclays)、苏格兰皇家银行(RBS)、英国天然气公司(BG)、吉百利(Cadbury)、英国电力公司(Drax Group)等。在英国伦敦交易所同时挂牌的澳大利亚铁矿公司力拓、必和必拓亦名列其中,数据显示华安分别持有两家公司0.52%和0.5%的股份。

华安持有的这些英国公司股权均在1%以下,绝大部分属于富时100(FTSE100)指数的成分股,其余均属富时250指数的成分股。

当年大部分公司曾确认了外管局通过华安公司购入股份的事实,但也有少数公司以伦敦交易所监管的规定股东3%以下持股无需向公众披露为由拒绝了确认。

从投资范围来看,华安更偏爱大型公司的股权投资,且地域多集中在欧洲,其官方背景也代表了外管局投资思路的转变。

另一家银杏树投资公司(Gingko Tree Investment Ltd,下称银杏树)是外管局2009年12月在英国注册的全资子公司,但直到2012年才开始从事投资活动。据了解,银杏树由在新加坡注册的公司中华人民共和国投资公司(新加坡)全资所有,而专注于固定收益投资的后者又由外管局全资所有。

相关数据显示,从2012年5月份以来,外管局通过银杏树已在英国进行了至少四个大手笔投资,投资对象包括水务公司、学生公寓,以及伦敦和曼彻斯特的写字楼,金额超过16亿美元。上文中提到的对英国基建公司和地产的投资者即为银杏树。

这四笔交易中的最大一笔,当属银杏树从巴克莱资本手中买下英国重要大学住宿提供商UPP Group Holdings Ltd.的40%股权。Dealogic的数据显示,银杏树为这笔股权支付了5.5亿英镑的价格。

银杏树也被报道去年5月曾以4.382亿美元收购了伦敦16层写字楼Drapers Gardens;去年12月以1.1亿美元买下了曼彻斯特写字楼One Angel Square 49%的股权。

银杏树在欧洲的持续动作显示了外管局投资欧洲房地产市场的新方向,近日外管局竞购法国高档购物中心的报道则更加印证了此策略的真实性。

不仅如此,外管局早已开始更加积极地尝试高回报的投资工具。

本报曾获知情人士透露,外管局在美国投资的基金公司至少包括太平洋投资管理公司(PIMCO)、贝莱德(BlackRock)和布里奇沃特投资公司(Bridgewater Associates)。

“外管局对单家基金的投资可能就在数十亿美元以上,考虑到双方规模都很庞大,外管局单家基金投资规模达到百亿美元也不足为怪。”上述接近外管局储备管理司的知情人士说。

知情人士还介绍了外管局投资对冲基金的方式之一,即无资金支持的委托(Unfunded Mandate)。通过这种无资金支持的委托投资方式,外管局并不需要将现金转给对冲基金。因此这些基金可以对外宣布,外管局没有投资该公司。

华盛顿智库传统基金会(Heritage Foundation)中国问题专家史剑道(Derek Scissors)曾对本报表示,由于外国资金进入美国必须以某种方式披露来源,外国金融机构在美国运营必须披露支出。但美国的基金可能在开曼群岛或者类似的地方有附属机构,他们可以接受外管局在北京、伦敦和香港的资金,然后通过开曼的附属机构将这些资金引进美国。再或者通过第三方来运作。

上述几种情况,都不会有外管局参与的信息披露。纽约对冲基金经理们表示,许多对冲基金并不在美国注册,多在开曼群岛,或者英属维尔京群岛。不披露客户身份是行业常识。

即使这些基金是在美国证券交易委员会注册的,与客户也都有保密协议,对冲基金没义务也没必要披露客户的名字,不管客户资金是来自日本、中国还是来自伊朗。

作者:慕丽洁

点击进入【股友会】参与讨论

我来说两句排行榜