|

本报记者 江家岱 香港报道

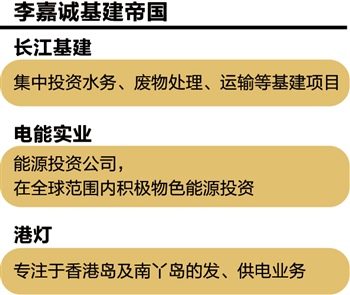

随着分拆香港发电业务,李嘉诚旗下的“公用王国”将三分天下。

12月15日晚,电能实业(00006.HK)宣布,透过股份合订单位形式,将主营香港电力业务的港灯电力投资(下称“港灯”)于香港主板分拆上市,市值估计480亿至634亿港元,电能实业持股30%-49.9%,加上港灯须即时偿还的275亿港元债务,此次收购将为电能实业带来最多715亿港元的收益。公告预计,港灯最快可在1月29日(农历新年前)挂牌上市。

分拆落实后,电能实业将剥离受管制的香港发电业务,回笼巨额现金,主力投资海外能源业务;李嘉诚长子李泽钜掌舵的长江基建(01038.HK)持有电能39%的股权,亦可得益于上市收益,未来将专注于海外受规管之基建投资。至于分拆后的港灯,将成为不折不扣的高息公用股,每年承诺派发100%的收益,年化回报率介乎5.5%至7.26%。

多家国际投行预期,分拆将提升电能实业估值,为未来在全球范围内物色能源并购提供稳定的财务支撑。计划落实后,电能实业将由混合公用股转型为追求高增长的能源投资企业,项目年化预期收益率会高于10%。

合订证券

与一般分拆计划不同,李嘉诚此次将采取合订证券的形式,以投资信托(HKEIL)形式继续100%持有新上市的港灯电力投资。

根据香港证监会(SFC)对合订证券模式的定义,在香港采用合订架构的商业信托担当被动角色,不参与业务运作。电能公告显示,HKEIL为电能在开曼成立的信托集团,持有100%的港灯普通股实际权益,上市后会专注于分派收益。

艾迪企业上市项目管理有限公司董事局主席许夏雄表示,采用商业信托分拆有三大好处:一、利用信托架构维持电能的实际管理权;第二,将港灯从电能的附属公司变为投资联营公司,在财务报表中剥离港灯较低的项目回报率,所有收益合并为投资收益;第三,信托分派股息主要以现金流衡量,并非盈利高低,提升了派息灵活度。

电能实业董事局预期,HKEIL市值介乎480亿港元至634亿港元,按照电能实业披露的上市后持股范围,以估值上限计算,电能实业可通过分拆套现317亿港元至440亿港元。

市传电能实业为港灯分拆计划筹办了价值375亿港元的17家银团贷款。公告披露,港灯在实现上市的5日内,须向母公司电能实业偿还共计275亿港元的内部贷款;这样一来,电能实业等于通过“左手换右手”的方式实现了债务转移,港灯用贷款支付集团借款,而新的银行贷款则将列账于港灯。

既抛除了旧债,又获得了“新水”;可以预见,重组后的电能实业将大肆寻求国际能源并购。

三分天下

“很明显,电能实业将从混合公用股逐步转型为高增长的能源投资公司。在落实分拆后,电能实业将追求内部收益率(年化)超过10%的项目,长江基建则会专注于机场、废物处理等受政府规管的投资。相信和黄内部的重组将陆续有来。”DBS Vickers证券电力分析师June Ng分析。

分拆后,电能实业和长江基建将立刻订立不竞争条款。长江基建集中投资水务、废物处理、运输等基建项目,而电能实业将在全球范围内积极物色能源投资。若投资公司价值超过40亿港元,电能实业可邀请长江基建联合投资。港灯则专注于香港岛及南丫岛的发、供电业务。

摩根大通表示,电能实业分拆港灯后,明年盈利会下跌29%,但新的并购可抵消相应的负面影响,预期每股盈利可因此增加40%。大和资本认为,长江基建应考虑私有化电能实业,提升整体现金并购的使用效率。

标普却将电能列入负面观察名单,预期分拆后公司的股息现金流将下跌;而分拆亦削弱了港灯的金融优势,未来杠杆比率趋升。(编辑 于晓娜)

作者:江家岱

我来说两句排行榜