|

本报记者 王冠 北京报道

1月14日,央行连续第六次暂停公开市场操作。

但在当天,商业银行仍然通过2014年第一期中央国库现金管理商业银行定期存款招投标,获得总量500亿期限6个月的资金,起息日2014年1月14日,到期日为7月15日,中标利率6.02%。

相比于当天10年期国债4.6%的收益率,6.02%的中标利率明显偏高,说明银行对国库资金的需求程度。

值得注意的是,就在此次招投标的5天前,1月9日,中央结算公司面向2012-2014年中央国库现金管理商业银行定期存款业务参与银行,发布2014年中央国库现金管理商业银行定期存款招投标规则。

中央结算公司前法律顾问柯荆民向21世纪经济报道记者指出,与2013年招投标规则相比,2014版最大的变化在于新增了应急投标及质押的内容,这可能是出于对质押债券收益率波动的警惕。

新增应急质押细则

“现在国债利率上扬,波动较大。如果国债利率上升,无疑价值下降,需要参加银行在投标时增加质押国债的数量,这同时也是为什么要增加应急质押细则的原因。”柯荆民解释称。

另外,新版本对文件细节进行了完善,以防漏洞。

比如,原第六条“各期中央国库现金定期存款招投标利率下限为招标当日中国人民银行公布的城乡居民和单位活期存款利率”,如今改为“……活期存款基准利率”。

在柯荆民看来,加了“基准”二字并非与利率市场化进程相关,2013年就实行荷兰式的招标方式,较为市场化地形成国库现金定期存款利率。其招标标的为利率,边际中标利率为当期中央国库现金定期存款利率。

新规还完善了不能通过招投标系统进行投标时的应急规则。如应急投标时间,原为“指定时间”,现在改为“及时”。这对参加银行主动性提出了要求,堵上了漏洞。

而在具体操作流程上,值得注意的是,根据2006年下发的《中央国库现金管理商业银行定期存款业务操作规程》,中央国库现金管理商业银行定期存款初期,存款资金划转采用纯券过户方式,存款到期还款采用见款付券方式,今后逐步过渡到券款对付方式。

2014版新规中,存款资金划转可选择纯券过户和券款对付两种形式,存款到期还款可选择见款付券和券款对付两种方式。根据央行此前通知,银行间市场已经于2013年12月9日起全面采取券款对付结算方式。

2006年6月5日,央行与财政部联合发布《中央国库现金管理暂行办法》,揭开国库现金管理的序幕。国库现金从长期“养在深闺人未识”转变为积极参与债券市场和货币市场运作,以实现闲置资金最小化和投资收益最大化,被称为“国库理财”。

据统计,2013年财政部共进行了10期国库现金定期存款招标,期限包括3及6个月,总额4300亿元;2012年共进行14期招标,总额6900亿元。

银行期盼国库理财入市

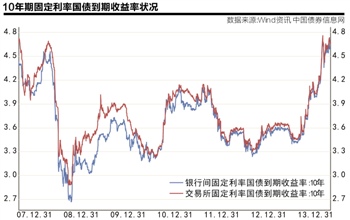

在去年央行收紧流动性及去杠杆一系列组合拳的作用下,市场流动性已经出现长期的中性偏紧,债券市场和货币市场的收益率曲线也都呈现持续走高势头,截至1月14日,10年期国债收益率已达4.6%。“此次6.02%中标利率明显偏高,显示出商业银行对于国库现金定期存款的饥渴。”一位交易员如此评价14日第一期国库定存招标情况。

申银万国分析称,本周开始资金面影响因素逐渐显现,银行间总量资金连续确定性大量流出必然带动短期资金面紧张。比如,15号后开始的四季度财政税收上缴,预计2014年财政将超量上缴;其次是16号春运开始,节前取现开始有大量流出,按以往规律大约有8000亿-10000亿的现金走款;15号的法定准备金可能不会明显退缴反而不断补缴。

在多位银行业人士看来,现在正是国库现金入市提高收益的有利时机。

而另一方面,随着国库现金余额的日渐高企,如何采取技术手段使财政资金更好地发挥作用成为问题。在国际上较为通行的三种国库现金管理方式分别为,国库现金全部存入中央银行、国库现金余额存入商业银行、国库现金余额进入货币市场进行短期投资。财政部进行的中央国库现金管理操作,主要是将中央国库余额存款由央行转入商业银行。

接近财政部的相关人士透露,央行为国库存款支付0.36%的利率,但国库现金通过对商业银行招投标操作,利率可达4%以上。从期限结构来看,由于已经进行的国库现金银行定存仅有3个月和6个月两种期限,且以3个月的短期为主,因此通过灵活的安排,国库存款成功实现了滚动。

目前商业银行定存的资金量在国库现金的总盘子中所占比重显然不大,而且这种操作仅限于中央国库现金。“在银行缺钱的情况下,国库现金将会大大缓解银行的存款压力。另一方面,银行的需求也会推升国库现金定期存款的利率。”一位商业银行现金管理部人士表示。(编辑 韩瑞芸)

作者:王冠

我来说两句排行榜