3月初,中国债市出现了过去十多年以来第一起信用债违约,业内人士担忧信用债市场或迎来蝴蝶效应,对华锐风电的信用债更不看好。不过,由于华锐风电第一大股东具有国 资背景,乐观地来看,这又给投资者增加了“政府出面解决”的心理奢望。

|

华锐债面临退市

1月29日,华锐风电发布业绩预亏公告,预计2013年归属上市公司股东净利润为-30亿元。华锐风电称,公司巨额亏损的原因是客户延迟付款、计提坏账准备和维护费用增加。

数据显示,2011年,华锐风电的净利润由上年的28.55亿元迅速下降至5.98亿元,扣除会计差错1.68亿元,当年实际净利润只有4.3亿元。接下来的2012年,归属上市公司股东净利润直接变为-5.83亿元。

华锐风电连续两年的净亏损引起了一连串的震荡。根据上海证券交易所股票上市规则,上证所将在华锐风电披露 2013 年年度报告后,对公司股票实施退市风险警示的特别处理。

然而,在发布2013年年报之前,华锐风电2月26日发布公告称,日前收到公司债券评级机构联合信用评级有限公司(下称“联合信用”)发出的公告,决定将公司及公司发行的债券“11华锐01”、“11华锐02”列入信用评级观察名单。

一位债市分析人士对《第一财经日报》记者表示,虽然被列入信用评级观察名单说明目前公司偿债能力下降的后续影响还不明朗,有待考察,但也已经说明这家机构不看好华锐风电的信用债,而往往也会引起更大的连锁反应,其他机构可能会对其采取相应的措施。

在此之前,华锐风电公司和债项信用已经两次被下调。2012年9月,联合信用将华锐风电的上述两项信用等级从“AAA”调整为“AA+”,评级展望为负面。去年5月份,又再次被下调为“AA”,评级展望为稳定。

2011年11月27日,华锐风电发行“11华锐01”“11华锐02”两个债券(下称“华锐债”),共募集资金28亿元,其中25亿元用于偿还银行贷款、优化债务结构;剩余3亿元拟用于补充流动资金,改善资金状况。债券的到期日期为2016年12月27日。

按照相关规定,若发行主体连续两年亏损,信用债券将被暂停上市交易。因此,华锐风电在2013年业绩报告发布后,上证所将对该公司股票实施特别处理,并对上述债券停牌,且将在7个交易日内决定是否暂停债券上市交易。

“这意味着,在年报披露后,这两只债券将面临退市的命运。”上述分析人士介绍。

第一创业证券研究报告认为,华锐债或于7月暂停上市,可动用的偿债资源不断减少,债券回售前景也不明朗,最后一道防火墙将是资产变现价值。

扭亏难题

目前,华锐债面临两方面风险:一是信用风险,也就是不能按预期偿付的风险;另一方面则是流动性风险,即一旦停牌,就将失去上市流通的功能。

不过,华锐风电的业绩如果能够在2014年扭亏,公司上述两只债券就可以恢复上市交易。而从现在的情况来看,市场对华锐风电扭亏并没有抱太大的希望。

2月24日,华锐风电公告了董事会决议,将取消4个募投项目、缩减3个募投项目规模。上述取消和缩减项目剩余和节余的募集资金,约30.22亿元用于永久补充华锐风电的流动资金。

对此,华锐风电解释为,公司决定进一步压缩资产规模,提高盈利能力,避免项目建成后可能造成的资产短期闲置风险。另外,受到行业调整影响,目前当地取得的有效市场资源及订单数量低于预期,短期内市场拓展前景不乐观,订单与项目计划投资产能难以匹配,项目建设完成后短期内难以实现盈利。

一位新能源分析人士向《第一财经日报》记者介绍,看一个风电企业能不能实现扭亏或者盈利主要看其订单状况,特别是当年的新增订单,因为华锐风电去年的订单就已经非常少,加上资金比较紧张,前期项目的建设规模、进度及投资额都远低于原计划,以此来看,扭亏是非常难的事情。

不过,华锐风电业绩巨亏的原因被认为更多是来自内部,与行业景气度低关系不大。“风电行业从去年下半年开始回暖,设备制造企业的业绩都有非常明显的改善,但华锐风电是个例外,其问题根源可能在于管理层。”上述新能源分析人士表示。

或寻求大股东救助

今年3月4日,“11超日债”因无力偿还8980万债息,宣布违约,成为我国公司债市第一个违约案例。而这次违约“风暴”也再次引发了市场对华锐债的关注。

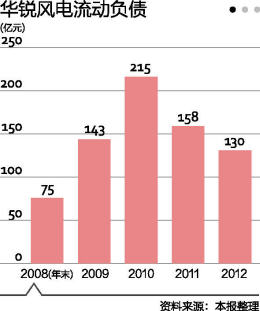

分析企业偿债能力时,大多使用资产负债率、流动比率和速动比率等反映企业财务状况的常用指标。截至2013年前三季度,华锐风电的资产负债率为56.55%;流动比率1.93左右;速动比率约为1.13。这些指标都反映出华锐风电的资金流动性状况比较一般。

不过,与已经违约的“11超日债”不同的是,华锐债的发行主体具有国资背景。上海超日太阳能科技股份有限公司 (下称“*ST超日”,002506.SZ)是一家主要生产太阳能电池和组件的民营企业,公司成立于2003年6月。

一知情人士对记者透露,*ST超日是民营企业,相关政府部门认为没有替企业偿还利息的义务,不过本金可能还是会尽量帮忙还上的。

华锐风电就很不同,公司第一大股东为大连重工起重集团有限公司(下称“重工起重”),目前占总股本比例为16.86%,后者属于国有企业,最终控制人是大连市国资委。

华锐风电的招股说明书也显示,重工起重为华锐风电最大供应商,重工起重持股78.84%的大连重工(002204.SZ)更是华锐风电的债主。大连重工主要向华锐风电提供齿轮加工、铸铁件制造等风机制造的零部件设备,根据大连重工2012年年报,两家企业当年的关联交易超过13亿元。

前述债市分析人士认为,由于超日债违约是历史第一单,所以对市场的影响是非常大的,情绪悲观,导致交易所债券严重下跌,但从另一方面来讲,市场一直对国资存在“迷信”心理,觉得到时候政府会出面帮忙兜底,因此华锐债违约的可能性是比较小的,这就是乐观的一面。

实际上,债券市场上也早有政府替企业还债的先例。资料显示,原山东海龙(现为“恒天海龙”,000677.SZ)于2011年4月14日在银行间市场发行短期融资券,发行总额4亿元,票面利率5.8%,到期兑付日为2012年4月15日。由于公司此前深陷债务危机,早已“资不抵债”,自身根本无法如期兑付。最终,在潍坊市政府提供资金担保的背景下,山东海龙化解了兑付危机。

“两家企业可谓"息息相关",如果华锐风电出问题,也会殃及大连重工,而对于大连重工背后的大连市国资委来说,也是一个不好的结果,同时有些人也正是看中了这一点而仍愿意在上面押注,即所谓"高风险高收益"。”该债市分析人士表示。

作者:高立萍来源第一财经日报)

点击进入【股友会】参与讨论

我来说两句排行榜