|

本报记者 柳灯 北京报道

门槛低、监管少,有限合伙逐渐成为房地产开发企业的重要融资渠道。

“简单说,就是走"通道"给房企"放贷",算是投资领域里入门级的业务。”大学毕业后的三年里,小川(化名)在多家小型PE工作过,主要职责就是通过设立有限合伙基金,为房企募资。

2013年钱荒余波未了,房地产项目风险也在逐渐暴露,其所在公司的一个项目亦没有幸免。

据介绍,小川所接触的房企融资总成本已由以往的14%-18%,上升至目前的20%左右,公司目前已基本不做三四线城市的房地产项目。

而一些涉嫌利益输送、逃税避税的做法却风生水起,不少信托公司高管通过充当资金、项目掮客,获取2%-3%不等的“好处费”。

房企融资另类模式

“房地产融资项目,首先银行筛选一遍,不要的给信托,信托筛选后,再不要的就给有限合伙。”小川说。

而筛选标准方面,项目最好能在一二线城市,尽量满足“四三二”要求:国有土地使用证、建设用地规划许可证、建设工程规划许可证、建筑工程施工许可证等四证齐全;开发商已投入总投资额30%的自有资金;房地产开发二级以上资质。

不过,实际中并未完全执行上述标准,小川还向记者介绍了几种其它模式。

比较常见的是有限合伙基金直接“输血”房企模式。包括以股权投资(PE)形式入股房地产项目企业,同时双方签订一份抽屉协议,到期房企以约定利息回购股份,也就是所谓的“假股真债”;“股权+债权”的夹层融资模式;以股东借款、应收账款收益权转让等形式借款。

还有一种“通道”模式,即设立有限合伙基金,通过银行以委托贷款形式,或通过再投资信托计划、券商资管计划等,将资金借给房企。

小川补充称,“通道”在其中不承担任何风险,也不做风控,只需提供一纸合同,就躺着挣通道费,风控由有限合伙管理人(GP)负责。

而风控措施最主要看抵押物。小川介绍,抵押物一般是流动性比较好的重资产,包括房子、土地、在建工程等,以及容易变现的股票、黄金、外汇、债券等。目前,抵押率(借款金额加总利息除以抵押资产的评估价值和市场价值孰低的价值)要求在40%以内。

此外,一般还有房产等质押措施,以及企业承担无限责任担保、企业实际控制人承担不限连带责任担保。

如果觉得项目风险比较大,还可以追加一个担保,即企业所在集团无限责任担保或担保公司担保。但是,因为对集团进行尽职调查费时费力、担保费用在1%以上,实际采用的并不多。

2013年6月钱荒以来,资金面并不宽松。

“从所接触的房企项目情况看,特别是中小型房企融资成本在上升。之前一般在14%-18%,目前攀升至20%左右,甚至达到25%。”小川介绍。

在整个利益分配链条上,投资人收益为9%-13%不等,通道费、投资顾问费等约1%-3%,第三方募资渠道费用在3%左右,其余的属于基金管理人收入。

21世纪经济报道记者从多位私募人士处了解,对很多有限合伙基金来说,最难的是募资,而并非项目寻找,支付给第三方财富公司的费用在1%-6%不等。不管项目如何,一般只要支付的销售费用足够高,就可以募集到资金。

小川认为,房地产项目的风险正在逐渐暴露,其所在公司2013年就有项目出现风险,由于有限合伙的钱一般要求能保证房子盖完,且具有降价处置权,最终通过降价而收回本息。

与此同时,投资者对房地产项目也开始变得谨慎,其所在公司从去年下半年以来,三四线城市的房地产项目基本不敢做了,觉得风险太高;地方政府承诺到期回购的基建项目还在做,但开始更多考虑其财政实力;借款期限也控制在1-2年内。

对于融资成本超过30%的项目,小川如是形容,“一般是严重资不抵债了的项目,才会花如此高成本,而敢以30%利息往外借钱的公司也不好惹。”

他自嘲,这一套手法都是围绕债权来的,没什么科技含量,算属于最低端的一个投资业务。

越来越长的融资链条和猫腻

“投资人-有限合伙-融资方”的链条正在加长,猫腻也多了起来。

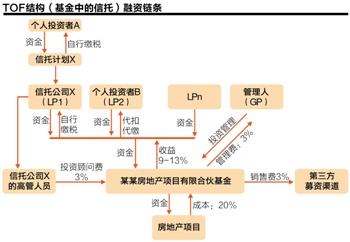

常用的“玩法”是TOF结构(Trust to Fund,基金中的信托),即信托公司作为LP,以信托计划募集资金与其他LP一起,和GP共同设立有限合伙企业。然后,再借助“通道”将资金给融资方。

猫腻之处在于,信托公司高管人员在其中实际充当了掮客角色,有限合伙基金成为输送利益的通道。

一种情况是,TOF中,信托计划只是募资渠道,信托公司与GP签订抽屉协议,信托只出资、不负责风险控制,而GP承当项目风险连带责任。信托高管因帮忙募资,会获得1%-3%的好处费,这笔钱来自投资顾问费。

另一种情况是,信托公司高管因职务便利,有一些相对较好的项目,并负责项目尽职调查和风险控制,但为了扩大资金杠杆,会设立信托计划募集部分资金,剩余资金由有限合伙帮忙募集,并由GP具体负责操作业务。同样,有限合伙需要向信托公司高管支付较高的投资顾问费。

小川进一步指出,有一些比较好的项目,信托公司高管还会找人代持来投资信托计划,以进一步分享项目收益。

由于信托公司高管人员可以在其中谋利,就会有动力包装项目以便通过内部风控部门,实际上埋下了道德风险的隐患。

除了利益输送,由于信托、有限合伙的相关税收法规不完善,信托成为了逃税避税“通道”。

据私募律师介绍,在TOF结构中,有限合伙的LP包括信托公司、个人投资者等。有限合伙具有为个人投资者进行个税代扣代缴的义务,但信托公司仅为信托财产受托人,现行法规未规定其作为个税的扣缴义务人,需要信托计划背后的个人投资人主动申报。

实际生活中,由于税务机关征管态度不明确,部分人并未主动申报缴纳个税。

也就是说,出资额相同的个人投资者,直接投资有限合伙将会被代扣代缴5%-35%的个税,而通过信托计划再进入有限合伙企业的个人投资人,不会被代扣代缴个税,而需要主动申报,但实际往往不申报。

另一种逃税方式在于改变有限合伙从项目获取收益的形式。

上述私募律师称,按相关规定,如果有限合伙企业通过大股东股权回购获得收益,个人投资者的收益按照“个体工商户生产经营所得”税目使用5%-35%超额累进税率代扣代缴个税;而如果有限合伙取得的收入性质为股息红利,个人投资者的收益按照“利息、股息、红利”税目使用20%税率代扣代缴个税。实际中,会按照孰低原则来灵活处理以少纳税。

此外,由于我国各地政府针对PE/VC机构制定了不同的税收优惠政策,一些有限合伙也专门跑到税收有优惠的地方去注册。(编辑 韩瑞芸)

作者:柳灯

我来说两句排行榜