|

本报记者 孟岩峰 北京报道

继去年9月中国重工(601989.SH)收购超大水面舰船等军工重大装备之后,停牌五月之久的成飞集成(002190.SZ)19日也披露重组预案。

公告显示,公司将通过发行股份购买沈阳飞机工业有限公司(简称“沈飞集团”)、成都飞机工业有限责任公司 (简称“成飞集团”)、江西洪都科技有限责任公司(简称“洪都科技”)三家公司的100%股权,标的资产预估值为158.47亿元。

交易完成后,控股股东中国航空工业集团公司的防务装备核心业务及资产将实现整体上市。而中航工业及旗下企业合计持有成飞集成的股份占比将从52.28%上升至87.37%。

防务装备整体上市

根据此次预案,由成飞集成以每股16.6元价格,向控股股东中航工业、华融公司及中航工业全资子公司洪都集团三家公司定向发行9.55亿股,购买沈飞、成飞及洪都科技100%股权。

此次三家交易标的资产账面价值约为81.72亿元,经初步预估,截至3月末,拟购买资产预估值则约为158.47亿元,预估增值约76.74亿元,增值幅度约为93.90%。其中,沈飞预估值为79.3亿元,成飞预估值为71.36亿元,洪都科技预估值为7.8亿元。

此次,成飞集成还将实施配套融资,将向中航工业、华融公司、中航飞机、中航机电、中航投资、中航科工、中航电子、中航技、航晟投资及腾飞投资10家特定投资者非公开发行股份募集资金,融资总额不超过本次交易总额的25%,配套融资总额拟定为52.82亿元。

根据三家公司公开资料显示,沈飞集团及成飞集团主营业务均为歼击机及其零部件研发、制造、销售及服务;而洪都科技则是洪都集团为配合此次重组而新设的全资子公司。

为此次重组,中航工业也尽施辗转腾挪之术。

因此次注入的主要业务为歼击机、空面导弹及航空零部件,沈飞集团也实施存续分立,新设沈飞企业管理有限公司,以便承接不注入上市公司的资产及负债;而成飞集团将采取无偿划转方式剥离相关不注入上市公司的资产负债;洪都科技因是新设立全资子公司,洪都集团将与空面导弹研制业务相关的全部资产、负债以无偿划转方式注入,目前,洪都集团已经完成无偿划转的审批手续,正在办理资产交割过户。

而此次交易一旦完成,成飞集成的主营业务除了汽车车身零部件、新能源锂电池等,也将加入军品,中航工业旗下的歼击机、空面导弹等产品的研制业务将全部注入上市公司,实现中航工业防务装备板块核心业务资产的整体上市。

成飞集成捡漏“蛇吞象”

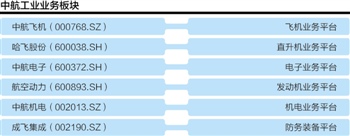

目前,中航工业已经形成十大板块,各板块的整合平台也基本明确。中航飞机(000768.SZ)是飞机业务平台,哈飞股份(600038.SH)是直升机业务平台,中航电子(600372.SH)是电子业务平台,航空动力(600893.SH)是发动机业务平台,中航机电(002013.SZ)是机电业务平台,而防务装备板块此次则明确为成飞集成。

中航工业防务装备整体上市在意料之中,但选择业务完全不搭边的成飞集成作为注资平台却是意料之外。

成飞集成此前主要从事汽车模具、汽车车身零部件、新能源锂电池等产品的研制业务,盈利能力也并不突出。数据显示,2013年沈飞集团和成飞集团净利润分别为2.9亿元与3.7亿元,而成飞集团净利润只有4535万元,刚刚过去的第一季度还亏损724万元。

中航工业并不是别无选择,在其装备板块方面,有洪都航空(600316.SH)及成飞集成两家上市公司,从主营业务与注入资产等情况,洪都航空都应是当仁不让的注入平台。然而中航工业却将如此庞大的防务装备资产注入成飞集成,这略显奇怪。

“一点也不奇怪。”一位中航工业内部人士对21世纪经济报道记者透露,“都是因为那则"史上最无情公告"。”

上述人士口中所说“史上最无情公告”是在2010年11月。洪都航空忽然发布一则公告,是关于部分媒体及机构认为中航工业将利用公司作为中航工业所属防务资产上市平台报道的澄清。

该公告称,中航工业从未考虑过将所属防务资产注入公司,未来也不会考虑将防务资产注入公司,中航工业并未对所属防务资产进行任何形式与上市重组的相关准备,在未来几年内也不会将防务资产注入现有的由中航工业作为实际控制人的上市公司。

该公告一出,机构与股民纷纷大呼不解,一则因为此公告将洪都航空的所有可能性均封杀,二则洪都航空在其2009年年报中曾对作为平台一事有过暗示:“中航集团旗下的十大板块原则上是不再进行新的IPO,而是对目前已有的上市公司通过定向增发、资产注入、资产置换等资本运作手段实现子公司整体上市。公司作为中航工业旗下一上市公司,有望成为其重要的整合平台。”

“没平台可用,二选一,洪都航空早被定性,只能选成飞集成。”上述人士表示。

而对于当年洪都航空为什么发出如此断后路的公告,一位知情人士则表示因为洪都航空提前释放的消息惹怒了中航工业,所以中航工业才毫不客气的掐断了洪都航空的幻想,本来洪都确实是有望作为整体上市平台。

或将更名“中航防务”

此前中航工业董事长林左鸣在接受上证报采访时曾表示,包括科研技术在内的各种军工资产注入上市公司是大势所趋。而此次防务装备的整体上市也符合中航工业各板块整体上市的计划。

此前,成飞集团持有成飞集成51.33%股权,因此次成飞集团将所持股份无偿划转至中航工业。2014年4月15日,中航工业收到证监会出具的批复,批准此次无偿划转并豁免中航工业的要约收购义务。至此,中航工业成为成飞集成的控股股东及实际控制人。

成飞集成主营业务并不是军工,但此次募集配套资金之后将用于沈飞、成飞及洪都科技方面的航空产品研发、试制、生产能力建设及发展前景较好的民品研制能力,包括沈飞、成飞、洪都科技的先进战斗机及航空武器系统能力提升;沈飞民用飞机零件制造产业化建设;成飞控股子公司成都威特电喷有限责任公司的柴油发动机电控燃油喷射系统扩能技改及研发条件建设项目。

三个项目的总投资分别为52.75亿元、14.04亿元及3.8亿元,共70.59亿元;拟使用募集资金的总额约为52.82亿。

而作为防务装备平台,成飞集成或将更名。

上述中航工业内部人士对21世纪经济报道记者透露,“交易完成后成飞集成或将更名为"中航防务"。”

此前林左鸣曾表示,借助资本之力是国外军工企业的通用做法。比如美国波音、雷神及通用等军火巨头。目前,全球前100家军工企业八成为上市公司,而中国只有三成。此次中航工业或将成飞集成打造成国内的“波音”。(编辑 杨颢)

作者:孟岩峰

点击进入【股友会】参与讨论

我来说两句排行榜