|

21资本绿靴 徐亦姗 北京报道

上市公司大股东那些被冻结的股权,是他们资金链的晴雨表。伴随大股东股权冻结情况进一步恶化,他们的资金链也正在颤抖。

最新消息来自于6月26日*ST三毛(600689,SH)的一则公告,公司指出因中信银行诉公司及原控股子公司上海三毛进出口 有限公司(以下简称“三毛进出口”)金融借款合同纠纷案,其所持有的浦发银行236.6万股及上工申贝140万股已经被法院冻结。

上述纠纷中共涉及9,644,014.96美元及逾期利息191,729.26美元,其中*ST三毛承担中信银行对其子公司三毛进出口的授信债权连带担保责任,被保证的主债权最高额为人民币6000万元,由此被提起诉讼导致股权被冻结。

股权冻结背后,是*ST三毛自身资金链的岌岌可危。其2014年一季度资产负债率已经高达63.48%,且当季净利润亏损974.22万元。

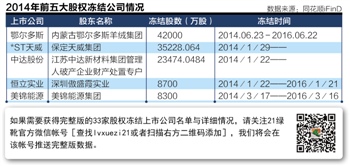

*ST三毛仅仅是冰山一角,今年上半年以来,因债务纠纷而导致的上市公司股权被冻结数量快速提升。根据同花顺IFIND统计,2014年1月1日至今,共有33家上市公司股东股权被冻结,共涉及26.28亿股,而2013年全年62家上市公司被冻结股权合计则为41.31亿元。

“近期货币市场波动对实体的传导明显,资金价格上升直接导致实体经济企业,特别是中小企业资金链紧张,而企业之间的相互担保更将资金风险在区域内快速传导。”一位沿海地区城商行人士对21绿靴记者指出。

梳理股权冻结发生类型可以发现,一方面,从事实体经济的大股东遭遇经济下行冲击后,出现资金链断裂,因无法偿还贷款导致被质押融资的股权遭受冻结;一方面,在互保文化浓郁的江浙沪一带,亦有不少上市公司股东以股权替他人做担保,一旦借款方资金断裂无法偿还,这些股东手下股权也将被迫冻结。

这些颤抖的资金链,已经开始影响上市公司大股东的控股安危。

“对于上市公司股东,特别是控股股东来说,其手中不少持股是未解禁的,或者是作出不减持承诺的,可变现性较差,但从融资角度来说,股权质押可以提高资金流通性,所以A股上市公司股东股权质押现象颇为频繁。”有券商研究人士向21资本绿靴记者提醒称,“但一旦出现违约风险,上述被质押股权也面临冻结变现可能,最终有可能导致控制权转移,风险不容小视。”

33家上市公司、26亿股权被冻结背后,从实体经济到信贷面的不确定性因素,这些暗流汹涌的诸多事件犹如一块块拼图,当整个全景图日渐清晰时,呈现的可能是一幅让人不安的画面。

9公司股东涉身互保危机

详细至区域版图上,自古担保气息浓厚的江浙沪一带,再度成为本轮股权冻结的显眼标的区域。其2014年上半年中,33家涉股东股权冻结的上市公司中,有9家注册地址为江浙沪一带,占比达27.27%。

而上述占比在近三年来逐步走高,亦从侧面反映该地区资金链紧张情况或有所加剧。2012年,57家涉股东股权冻结的上市公司中,江浙沪地区共有10家上榜,占比达17.54%;2013年,39家涉股东股权冻结的上市公司中,江浙沪地区共有9家上榜,占比达23.07%,而及至今年上半年以来,该占比已经激增至27.27%。

对此,一位北京大型商业银行信贷部门人士向21世纪经济报道记者直言:“地方担保圈文化有明显的地域性,跟当地实体经济类型、政府控股企业情况、当地银行放贷风格都有直接关系。相比之下,东部沿海地区实体经济和民营资本活跃,相对西南内陆地区而言,东部沿海地区银行房贷比较放得开,企业之间互保频繁,更容易爆发集中债务风险。”

而这种互保危机,也在本轮股东的股权冻结中体现得淋漓尽致。根据上述同花顺数据统计,2014年以来,上市公司股东股权冻结数量最大的为鄂尔多斯集团,涉及股权高达4.2亿股,对应其停牌前收盘价7.5元,二级市场市值高达31.5亿元。

6月25日,鄂尔多斯(600295.SH)一纸公告称,大股东鄂尔多斯集团持有的全部股权4.2亿股股份(占公司总股本的40.7%)遭工商银行申请冻结。而在十几天前,该大股东所持股权也因同样理由,被中国银行以及中信银行分别申请冻结。

三家银行连续追讨背后,是鄂尔多斯集团连带担保下自酿的苦果。公告显示,鄂尔多斯集团在涉及上述银行的几起贷款经济纠纷中,向借款人提供了贷款担保,后因借款人与银行就主债务产生纠纷,鄂尔多斯集团被迫承担担保责任导致股权冻结。

而根据21世纪经济报道记者统计,年初至今涉及股权冻结的33家上市公司中,其中9家公司股东均替别人做连带担保,后因借款方还贷不力,被迫卷入债务纠纷,导致股权被冻结。

这种互保下的股权游戏无疑极具风险,“有些上市公司大股东拿自己手中股权为其他企业做连带担保,这种一般都要做股权质押手续的,借款人不违约还好,一旦违约大股东就要承担连带责任,股权被冻结后借款方要迟迟偿还不了,最终冻结股权也会被拍卖或从大宗交易平台转让变现以偿还贷款,严重的还会导致控制权易主。”有银行业从业人员向21世纪经济报道记者指出。

21世纪经济报道记者从业内了解到,为了不导致控股权易主,一旦出现股权冻结,大股东都会跟违约借款人进行紧急沟通防止债务进一步恶化,或以现金性货币作为代偿,避免股权变现。而伴随债务纠纷和解,上述被冻结股权也会在银行申请下予以解冻。

大股东的经营危机

除互保引发的祸起萧墙外,不少本身就从事实业的大股东更因自身资金链断裂,无法偿债导致股权被冻结。

最为典型的为央企控股的*ST天威(600550.SH),其大股东天威集团近年在光伏新能源领域的巨额投资几乎全部亏损,现金流岌岌可危。记者手中一份天威集团财务报告显示,该公司2013年累计实现营业收入738670 万元,较上年增加2.33%,但因受新能源产业拖累,累计净利润-639082 万元,其中仅计提各项减值及预计负债就高达580275 万元。

深陷新能源泥沼,公司一季度净利润再度巨亏28860万元,不仅如此,天威集团还声称2014年业绩亦难有起色,“受国内外宏观经济环境影响,新能源市场低迷的局面仍未扭转,公司所属新能源产业当期仍为亏损,影响公司当期盈利状况,预计2014 年全年净利润仍为亏损。”

63亿巨亏背后,是天威集团违规激进涉猎新能源领域酿下的恶果。近期,一份来自审计署的审计报告显示,天威集团新能源等投资存在决策不规范、效益不佳甚至严重亏损等问题。

其中,2008年至2012年,天威集团21个新能源固定资产投资项目中,有20个未经董事会审议等法定程序,涉及投资额152.75亿元;2010年至2012年,天威集团未经发展改革委批准擅自上调投资计划,实施的境外新能源投资项目因设计缺陷等原因被迫停工、破产清算。

巨额投资背后,新能源产业的骤然下行直接导致上述投资血本无归,与此同时天威保变对外融资则如滚雪球般迅速扩大,经营风险快速增长。至2013年5月,天威集团外部融资规模达234.42亿元,2011年和2012年亏损分别高达11.90亿元和33.28亿元。

根据21世纪经济报道记者手中一份最新财务报告,一季度天威集团总资产为223.85亿元,同时总负债已经高达212.34亿元,资产负债率已达94.85%。

负债累累下,天威集团对外贷款已现逾期。2013年1月,天威保变公告称,大股东天威集团持有的10000万股质押给兵器集团财务公司,随后该股权质押数额一再上升至35200万股。

2013年1月29日,天威集团接到法院民事裁定书,因与天威集团金融借款合同纠纷一案中,根据兵装财务公司提出的财产保全申请,法院冻结了天威集团持有的本公司股票共计352,280,640股,占本公司总股本的25.66%,随后该股份更被悉数轮候冻结。

“轮候冻结一般说明公司存在多家债权人,致使执行法院对其他执行法院已经查封、扣押、冻结的有登记的财产,进行轮候查封、扣押、冻结登记。财产被重复冻结情况下,公司往往债主较多,债务问题较为严重。”北京一家律师事务所人士对21世纪经济报道记者表示。

对于上述被冻结股权,2014年5月,北京铁路运输中级法院判决兵器集团财务公司有权以天威集团质押的公司35200万股股权折价或者拍卖、变卖股权所得价款在判决确定的债权范围内优先受偿。好在由于兵器财务公司是*ST天威实际控制人兵器装备集团下属财务公司,所以上述股权拍卖或不会导致公司实质控制人最终变更。

“在实体领域投资失败后,一些上市公司的大股东除了其拥有的上市公司股份以外,没有别的优良资产或可用资产来抵债。此外,由于上市公司股权变现容易,流通性强,债权人也倾向大股东以股权来做质押。”前述券商研究人士指出。

但其也指出,在频繁股权质押背后,部分大股东赢利能力已经较弱,资产负债率也已经很高,一旦资金链断裂造成股权冻结,则会将压力传导至上市公司层面,或涉及控股权拍卖,或引发关联贷款、违规担保风险。(编辑 杨颖桦)

作者:徐亦姗

点击进入【股友会】参与讨论

我来说两句排行榜