|

本报记者 王丹 上海报道

7月10日,大连重工(002204.SZ)将召开临时股东大会审议表决大股东标的资产未达盈利承诺的补偿方案。据21世纪经济报道记者了解,有重要流通股东透露,回购股份方案被否决可能性极大,中小股东基本都倾向于股份赠与。

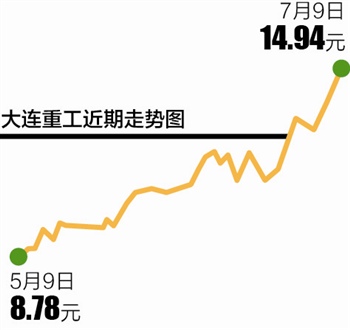

据测算,若此次送股方案 成行,则大股东相当于给其他股东送上一份“10送8以上”的大礼。事实上,正是出于这个套利预期,近两个月,大连重工的股价已飙升逾50%。

7月9日,有市场人士分析表示,此前,大多数上市公司在资产注入时,大股东给出的业绩补偿方案都如出一辙,或回购或送股,而比较而言,后者产生的套利机会无论是对中小股东还是对二级市场,吸引力都更大一些。

“后市随着更多补偿案例的出现,不排除会衍变成一类新的抢权套利概念。”上海某位知名私募人士指出。

大连重工送股补偿概率大

7月9日,大连重工股价又强势上涨了2.03%,盘中最高涨幅近5%,再度创下近一年来的新高。究其原因,不可否认的,大股东盈利补偿这一隐藏的“福利”功不可没。

据悉,7月10日就是该公司召开临时股东大会表决大股东该采取哪种利润补偿方案的日子。从其6月24日发布的公告上看,补偿的方式有两种:一种是,公司首先提出以1元/股的价格回购大股东所“补偿”的股份,即通过注销大股东这部分股票的方式,让所有股东,包括大股东剩余持股在内的每股净利润和净资产得以增厚;另一种是股份赠与,当回购股份方案未能获得股东大会通过时,大股东就需要把这部分补偿股票直接赠送给其他股东,让其他股东获得补偿利益。

日前,大连重工的一位重要自然人股东告诉21世纪经济报道记者,以回购股份补偿,获得股东大会通过的可能性很小,他个人就会投出反对票。“从利益上分析,中小股东都愿意拿到白白受赠的股票。”

其实,对于回购股份的补偿方式被否决市场早有预期,暂不论利益最大化,单从除大股东及关联方外,剩余股东需要三分之二投赞成票才能通过方案来看,就非常有难度。

据测算,大连重工此次若采取送股补偿,力度是非常给力的。资料显示,2011年大连重工大股东起重集团向上市公司注入的风电设备资产2011-2013年实现业绩远未达到预期,较当初承诺累计少了8.64亿元,所对应股份约1.68亿股。按照设定的送股补偿方案,这部分股份将由除大股东及关联方外的2.043亿股流通股东享有,即每股大约可分到0.83股。

特别需要指出的是,与分红送转股的性质不同,这种补偿送股不需要除权。其隐含的套利机会也正在于此,投资者在股权登记日之前买入持有就有希望拿到这个“红包”。

投机资金盯上套利机会

按照相关规定,上市公司在进行重组或重大资产收购时,均会对标的资产做出盈利预测,并由交易对手方对收购完成后几年的业绩进行兜底承诺。但部分收购资产却存在实际盈利预测难以完成的情况,这在宏观经济环境不佳、上市公司盈利能力下滑的近三四年时间表现尤为明显。

而刚好,2011年以来,在政策支持下,上市公司并购重组、资产注入呈现显著增长,如今,这类“食言”案例开始不断出现。迄今为止从这些“食言”公司最终选择的补偿方式看,送股占据绝对主流。

日前,中国玻纤(600176.SH)、四川双马(000935.SZ)均披露了修改版的补偿方案,将回购股份注销,改为向股东送股。

多位受访的市场分析人士向21世纪经济报道记者表示,之所以送股更受认同,其逻辑在于这种方式存在一定的套利空间,迎合了投机资金的逐利心理。据称,目前市场上已经出现了一些投机基金对这种套利机会情有独钟。

上述提到的上海某知名私募人士坦言,后市随着补偿案例的不断增多,不排除这种送股会衍变成一类“抢权”题材受到热炒。

近日,上交所在其外网“上市公司诚信记录”栏目下设置了“承诺履行情况”专栏,就专门披露沪市上市公司及相关主体承诺及其履行情况,其中,业绩补偿就是一项。“这也为选取该类题材提供了一条渠道。”他笑言,其实送股大股东也不亏,虽然送出一些股份,但股价上涨补偿了。

不过,他也指出,这种套利机会并非没有风险,高位抢权买入的投资者就可能被套,是否值得买入还要考虑公司的基本面,同时,从市场良性发展来说,这也是不对的,小股东对小实惠的偏爱,可能助涨了部分公司大股东的“赌性”,反正没有损失,什么资产都注入。(编辑 庞华玮)

作者:王丹

点击进入【股友会】参与讨论

我来说两句排行榜