|

本报记者 陈植 上海报道

民营企业家陈刚(化名)投资过不少理财产品,要么是固定收益类房地产信托计划,要么是完全浮动收益的私募基金,兼顾固定、浮动两种不同收益类型的理财产品,让他有些好奇。

他接触的,是国内首款由以银行信贷资产为基础资产的创新型结构性理 财产品。

所谓结构性理财,即运用各种量化投资模型,将存款、债券、信贷资产证券化等固定收益品种作为基础资产,与期权等金融衍生品进行搭配组合的理财产品。在提供基础资产的固定收益同时,这类产品还通过金融衍生品的优化运作,让客户有机会获取更高的投资回报。

实际上,结构性理财产品早已风靡欧美等成熟金融市场,此前亦有国内金融机构代销海外类似产品,但产品真正完全“国产”,才蹒跚起步。

前述陈刚接触到的产品来自平安银行,名为“平安汇通·平安双利丰盈1号专项资产管理计划(下称双利丰盈1号)”

21世纪经济报道记者多方了解到,除了个别银行基于企业客户在大宗商品投资或利率掉期的套期保值需要,研发针对企业使用的结构性理财产品,真正面向零售客户,特别是私人银行高端客户的结构性理财产品,平安银行私人银行可谓先行试水。

目前,平安汇通·平安双利丰盈系列已发行4期产品,募资额近7亿元。产品设计销售方,主要来自平安私人银行产品管理部门。

“结构性理财产品从遴选基础资产,到寻找产品挂钩标的,再到设计整个产品的收益结构,需要一整套严谨的研发流程。此外,还需要产品部与银行投资策略团队紧密合作,优化投资结构,提高客户获取最高收益的几率。”一位研发结构性理财产品的银行人士说。除了寻找合适的交易标的,要说服高净值人群接受这个新鲜的理财品种,同样并非易事。

固定、浮动收益“博弈”

双利丰盈1号的固定、浮动收益来源,并不复杂。

具体而言,固定收益部分主要来自募资资金所认购的平安银行信用卡信贷资产所产生的利息收入。它作为这款结构性理财产品的基础资产,提供5.8%的年化基础收益。

浮动收益部分,则是这款理财产品购买看涨沪深300指数的期权产品,根据挂钩标的表现,该产品的最高投资回报可达年化12%。

陈刚多方打听了解到,相比传统的结构性理财产品是拿出一部分本金投资衍生品“以小博大”,双利丰盈1号则是将信用卡信贷资产所产生的一小部分固定收益收入,作为购买衍生品的费用。

一位平安银行私人银行人士对此并不否认。之所以采取这种做法,一方面能避免投资者本金因受期权衍生品投资失败而面临亏损,另一方面能最大限度发挥衍生品的投资效应,给投资者带来超额收益。

他给记者算了一笔账。比如信用卡信贷资产的固定收益为7.5%,在扣除5.8%固定收益分红后,剩余1.7%用于认购看涨沪深300指数的期权产品。这1.7%的投入,有机会换来最高12%的浮动型投资回报。

以双利丰盈1号为例,在期权合约观察期内的任一交易日,当沪深300指数涨幅没能超过5.8%,整个产品年化实际投资收益停留在5.8%的基础资产回报值。

当产品到期时,沪深300指数涨幅处于5.8%-12%之间时,整个产品的年化实际投资回报就以沪深300指数实际涨幅为准,比如沪深300指数涨幅达到8%,整个产品实际投资回报就变成8%,最高不会超过12%。

当沪深300指数涨幅超过12%,年化实际投资回报则被设定为6.9%。

这位平安银行私人银行人士透露,后续发行的双利丰盈系列3款产品的衍生品投资浮动收益条款与此类似,最大的不同主要有两点,一是其中两款产品衍生品投资标的是挂钩黄金期货合约,二是相应的期权行使条件有所差别。

之所以设定多层次的收益条款,他直言是“市场调研得出的结果”。

目前,多数高净值投资者对结构性理财产品比较能接受的年化收益底线,差不多是5.5%-6%;至于将最高年化收益率调整为12%,主要是这个收益率较多数房地产信托产品略高,具有一定的投资吸引力。

针对沪深300指数与黄金价格未来走势的研究分析,平安银行私人银行投资团队认为,这款结构性理财产品有较高几率,帮客户获得12%年化最高收益。

此前,平安银行私人银行发布《2014年下半年全球市场展望报告》指出,A股在面临回调风险同时,也存在阶段性的上涨机会,需谨慎看涨;而黄金价格则冲高回落,不排除年内跌至1180-1200美元/盎司附近。

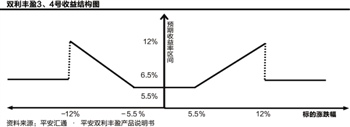

基于下半年的新投资策略,平安银行私人银行内部对双利丰盈系列产品的收益条款做了一些优化。以双利丰盈4号产品为例,同样是挂钩沪深300指数期权产品,但只要沪深300指数在观察期内的涨跌幅均不超过12%,这款产品实际投资回报就能超过5.5%的基础资产固定收益率,甚至有机会达到12%最高收益。“这令投资者获得最高收益的几率,得到了提升。”他直言。

“国产”结构性理财试水

国内银行针对结构性理财产品的探索,曾走过一段弯路。

2008年次贷危机爆发前,多家银行与公募基金管理公司一度积极研发销售一些结构性理财产品。然而,一场突如其来的次贷危机,令这些产品蒙受不小的净值损失。

“这些产品多数都没有保证客户本金的机制,不太适合中国的投资者。在没有充分披露产品风险的情况下,容易造成客户投诉。”一位银行业内人士指出,当时这些产品在境内完成募资,主要通过QDII通道投资境外金融机构发行的结构性票据,这些票据直接购买境外股票期权等金融衍生品以小博大,赚取超高回报。

然而,由于缺乏保本机制,一旦遭遇次贷危机等系统性金融风险,它们不可避免地面临巨额投资亏损。

正是前车之鉴,令国内银行自主研发结构性理财产品的新征途,变得异常谨慎。

前述平安银行私人银行人士坦言,尤其在结构性理财产品基础资产的选择方面,格外谨慎。“以双利丰盈1号为例,选取的平安银行信用卡信贷资产都经过了严格风控指标筛选。”比如,账期在6-12个月、还款日与产品期限匹配、没有还款逾期违约记录;为了进一步增强投资资金安全,双利丰盈1号选择认购这些信用卡信贷资产证券化产品的优先级别份额。

当然,这并非意味着双利丰盈1号的基础资产承诺保本。除非这些信用卡信贷资产坏账率突然提高10-15倍,才有可能会冲击优先级别份额的本金及收益安全。平安银行私人银行通过各种风控模型反复测试显示,这种极端状况的发生概率非常低。

为了让投资者能了解衍生品投资标的,投资者熟悉的沪深3000指数与黄金期权被选中。

在一位银行业内人士看来,2008年国内结构性理财产品之所以遭遇投资滑铁卢,一个重要原因是这些结构性票据所挂钩的海外股票期权,连有些银行内部投资团队也没搞清楚其真正的收益风险比。

几款双利丰盈的产品说明书显示,部分资金投资于国内几家券商场外发行的期权产品。一个不为人知的细节是,平安银行私人银行曾邀请众多投行券商机构对期权结构进行公开竞价,价优者得。

这位平安银行私人银行人士透露,因竞价被“节省”的期权费用开支,通常以调低产品费率等方式“返还”给投资者。

“国内银行自主研发的结构性理财产品刚刚起步,如何挑选靠谱的基础资产与衍生品投资标的,如何通过让利等形式吸引投资者,大家都是摸着石头过河。”这位银行业人士直言。

在完成利率市场化的欧美国家金融市场,结构性理财产品占比达到20%。这对正在推进利率市场化的中国来说,正是一片蓝海。(编辑 付玉)

作者:陈植

点击进入【股友会】参与讨论

我来说两句排行榜