|

本报记者 晓晴 广州报道

对险企巨头们而言,缺乏赚钱效应的资本市场对其吸引力正在进一步减小。

截至8月26日晚,A股市场四大险企巨头中,中国平安(601318.SH)、中国太保(601601.SH)、新华保险 (601336.SH)相继披露了中报。

上述中报显示,这些保险巨头权益 类投资成绩单并不亮眼。受此影响,中国太保,中国平安在今年上半年亦纷纷减少权益类投资。

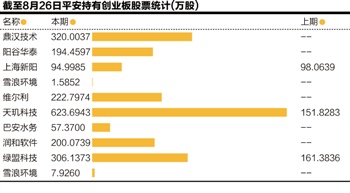

值得一提的是,对于创业板股票投资,险企亦是意兴阑珊。截至8月26日,有险资现身前十大流通股东榜的创业板公司股票仅22只。

减少权益类投资

中国平安中报表明,截至2014年6月30日,公司保险资金投资资产规模达13566.31亿元。上半年实现年化净投资收益率5.0%,同比提高0.2个百分点;年化总投资收益率4.3%,同比下降0.6个百分点。

不过,中报显示,受2013年以来国内资本市场持续低迷影响,中国平安按会计政策要求计提的保险资金组合可供出售金融资产减值由2013年上半年的10.52亿元大幅增加至2014年同期的76.08亿元,其中二季度计提减值损失额度为45.12亿元。

值得注意的是,平安中报还称,受2013年以来国内资本市场持续低迷影响,保险资金组合净已实现及未实现的收益由2013年上半年的收益15.24亿元转为2014年同期的亏损9.57亿元。

受上述因素综合影响,中国平安保险资金组合总投资收益由2013年上半年的264.37亿元减少11.8%至2014年同期的233.29亿元,总投资收益率由4.9%下降至4.3%。

与中国平安类似,今年上半年,中国太保的投资收益也不如人意。

中国太保中报表明,2014年上半年实现营业收入1141.45亿元,同比增长9.7%,净利润68.48亿元,同比增长25.3%,明显高于营收增速。

不过,这一净利润增速并非得益于权益类投资的功劳。相反,正是受权益类投资亏损所累,反而拖累了其业绩增速。

受大幅计提减值影响,今年上半年,中国太保总投资收益率下行。数据显示,受权益类投资计提35.7亿元资产减值损失影响,公司总投资收益率下行0.6%至4.4%。

同样,新华保险中报也显示,今年中期投资资产已实现损益净额、公允价值变动损益及投资资产减值损失合计亏损 1.40亿元,相比去年同期合计亏损4.76亿元有所好转。

受A股投资业绩欠佳的影响,险资纷纷下调权益类投资。

今年上半年,中国平安的权益类资产占比由2013年的9.8%下降到了8.8%。而中国太保的股票基金投资占比也较上年末下降0.8%。

创业板投资“蜻蜓点水”

与此同时,21世纪经济报道记者调查发现,截至8月26日,包括中国平安在内,今年上半年,累计仅有7家险企持有创业板公司股票,余下6家分别为生命人寿、太平人寿、泰康人寿、长城人寿、中华财险、中融人寿,期末持有的22只创业板股票的数量合计为4591.7776万股,对应持股流通市值为101436.38万元。

由此可以看出,险企投资创业板可谓是“蜻蜓点水”。

其中,中国平安期末持股的创业板公司股票有9只,分别为鼎汉技术(300011.SZ)、维尔利(300190.SZ)、雪浪环境(300385.SZ)、阳谷华泰(300121.SZ)、上海新阳(300236.SZ)、天玑科技(300245.SZ)、巴安水务(300262.SZ)、润和软件(300339.SZ)、绿盟科技(300369.SZ)。

易联众和金通灵、当升科技分别由长城人寿和中融人寿持股,期末持股数量分别为520.0768万股和529.0574万股、597.8521万股。其中,长城人寿较今年一季度略减持了50.5万股;中融人寿则为今年二季度全仓新进金通灵,减持了当升科技33.7779万股。

而持股市值最少的3只创业板公司股票分别为斯莱克(300382.SZ)、巴安水务(300262.SZ)、雅本化学(300261.SZ),均不足千万,分别仅为584.53万元、904.15万元、950.32万元,分别由生命人寿、中国平安、太平人寿持股。

对此,兴业证券分析师曾素芬认为,对于险资而言,“船大不好掉头”,对创业板股票配置兴趣不大。更何况,目前险资投资的大方向是减持A股,增加了另类投资比重。(编辑 巫燕玲)

点击进入【股友会】参与讨论

我来说两句排行榜