|

本报记者 叶慧珏 纽约报道

欧佩克(OPEC,石油输出国组织)11月27日的一纸“不减产”决定,使得全球油价暴跌。

布伦特原油和WTI原油价格当天跌幅均接近8%,前者目前跌至每桶71.79美元,跌落70美元似乎只是时间问题,而后者目前价格在68美元上下浮动。

乍看之下,这个被称为是石油输出垄断联盟的国际组织在油价方面的控制力依然强大。

但从更长远的角度来看,即便欧佩克此次决定减产以提振价格,似乎都难以撼动油价下行的宿命。

不少投资者早在几年前就看清了这个事实。位于纽约的三山宏观基金(Three Mountain Capital)首席投资官、纽约大学客座教授陈凯丰在此次欧佩克会议前夕接受21世纪经济报道记者采访时曾表示,早在原油价格还在120美元高位的时候,他就已经看空油价,并表示长期来看对油价走势持悲观态度。

他表示,总体来说过去40-50年中东国家对油价的影响很可能彻底被改变,可能会很快有一些巨大的变化。

颠覆性的“威胁”毫无疑问来自生产力急速上升的美国。1960年成立的欧佩克组织在过去的几十年中,凭借自己的储量和生产力优势一度从美国手中获得石油定价权,通过调节产量来调整油价。但是,最近欧佩克已经意识到,未来油价的决定权将有可能重新回到美国手中。

调节产量控制价格的历史

过去几十年中,各类政治经济大事件始终左右着最基本的供需关系,这决定了欧佩克对油价的多轮控制有成功也有失败。

欧佩克最早在世界范围内获得巨大的影响力是通过其在上世纪70年代初提振油价而实现的。1972年,当时的油价按照现在的美元购买力来计算,大约折合每桶3.50美元。彼时叙利亚和埃及发动了针对以色列的“赎罪日战争”(Yom Kippur War),美国等西方国家对以色列表示支持,而欧佩克则第一次通过石油禁运来对抗这些支持以色列的国家,每天减少石油产量500万桶。由于欧佩克成员国的减产量巨大,其他国家增加的每天100万桶对于补足全球原油市场的需求仅仅是杯水车薪,因此石油价格急速上扬。截至1974年底,价格蹿涨至每桶12美元,是此前价格的近4倍。

这是美国第一次感受到来自欧佩克的巨大能量。此前的许多年中,跨国公司等对石油的掌控力较强,美国的德州铁路委员会(Texas Railroad Commission)有较大的控制力,但随着彼时德州石油产能开发殆尽而缺乏剩余产能来调节产量,美国对油价的控制力削弱。

但到了上世纪80年代,欧佩克内部机制问题暴露出其对油价控制的弱点。

1980年代初期,伊朗和伊拉克政治动荡使得油价进一步上扬,1981年前后价格一度蹿上35美元。当时,沙特方面警告其他欧佩克成员国,表示价格上涨会冻结需求,但是其他成员国并没有引起警惕。此后,全球需求减少,同时高油价鼓励非欧佩克成员国增加产量,导致油价下滑。欧佩克最终采取行动,试图在成员国中限定产量份额以稳定价格,但是许多成员国并不遵守这样的份额限制。油价持续下跌,欧佩克甚至在1986年设定了一个18美元的目标价格,希望油价不要偏离该目标值太远。

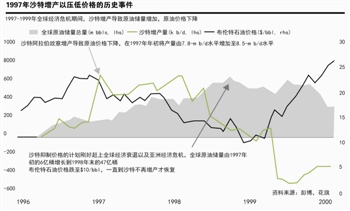

进入1990年代,海湾战争造成自然减产,使得油价重新上涨,在1997年亚洲金融危机之前,全球市场需求旺盛,但产量则进一步滑落。这使得油价始终保持在高位,欧佩克则在1997年底决定增加每天的产量250万桶,以压低价格。

不过,好景不长,随着1997年亚洲金融危机逐渐爆发,亚太地区的石油消费量自1982年以来首次下滑,造成油价暴跌。1998年4月,欧佩克决定每天减产125万桶作为应对,7月又再次减产133.5万桶,但仍不能阻止油价持续跌落至1998年底。

1999年4月欧佩克决定再次减产171.9万桶,加上金融危机的效应逐渐降低,油价终于开始企稳回升,回到每桶25美元以上。

供需关系始终左右着价格浮动。2000年随着经济复苏,油价再次上扬,达到1981年来新高水平,在2000年4月到10月间,欧佩克曾经连续三次增加产量份额,增幅总共达到每天320万桶,但这并不能阻止价格进一步上扬,直到欧佩克在当年11月份再次增加了大约50万桶生产份额,油价才略有松动。

此后全球经济复苏不力,油价持续下跌。欧佩克则在2001年9月前连续几次减产350万桶,希望阻止油价下跌。但随后911事件爆发,导致欧佩克从供应方面做出的调节努力终告失败。

随后欧佩克又经历过几次减产和增产以调节油价,最近的一次大动作则是在2008年金融危机爆发前后。彼时欧佩克的冗余产能已经下降到每天少于100万桶,这使得油价飙升迅猛。2008年7月3日纽约原油价格达到历史性的145.29美元,但是在当年9月金融危机全面爆发之后,12月份油价已经跌至40美元附近。

2009年1月欧佩克开始减产每天420万桶原油,由于新兴市场的经济最先复苏,油价开始持续走高,2011年利比亚内战导致出口锐减,进一步推高价格。

机制上的挑战

过去若干年内,欧佩克成员国的经济收入在很大程度上依赖于石油出口,因此控制油价在一定范围内以保持其稳定的收入是欧佩克最为关切的利益要点。但问题在于,欧佩克的运行机制无法保证达到这一目标。

花旗银行中东经济学家法鲁克·苏萨(Farouk Soussa)对布伦特原油价格跌至60美元的情境做出分析,他认为,在60美元的油价环境下,中东各石油生产国将受到严重打击,伊拉克、科威特、沙特等国的财政将严重陷入赤字,甚至会导致经济萧条。

在最坏的情形下,如果布伦特原油价格持续走低并跌破60美元这一关键位置,那么欧佩克很有可能将采取进一步行动。

不过值得注意的是,在这次宣布不减产的决定之后,欧佩克秘书长巴德里(Abdalla Salem el-Badri)在新闻发布会上表示,欧佩克没有原油的价格目标机制,也没有制订最低的原油价格。

这是由欧佩克的性质所决定的。欧佩克并非一个步调一致统一运行的高效组织,从其历史上调节产量的效应来看,不少成员国会因为各自的利益而不执行产量份额的要求,欧佩克也缺乏一个有效的机制强制执行这些产量规定。

欧佩克内部,唯一有效的控制力掌握在沙特手里。

由于沙特石油储量和产能巨大,拥有显著的富余产能,这使得沙特能够通过随时增加产能来达到压低价格的目的。问题在于,沙特的目标并非随时随地都和欧佩克的其他成员国保持一致。在低油价的环境下,沙特拥有巨大的外汇储备,能够经受住一段时期的油价走低,但包括委内瑞拉在内的其他石油输出国则无法承受巨大的收入损失。这一欧佩克成员国之间主要的利益冲突已经可以从此次有关减产的争论中窥见一二。

更为重要的一个问题是,根据分析师估算,未来沙特的富余产能将越来越少,这意味着欧佩克可能会失去最后能够“一锤定音”的力量。

“缺乏这一规训式的机制,欧佩克是否能够保持凝聚力,也很难说……欧佩克可能转变成一个石油出口的俱乐部。”花旗集团大宗商品研究和策略分析师埃里克·李(Eric Lee)曾在一份报告中表示。

更大的威胁来自美国。

全球石油的供需平衡已经被打破。供应方面,美国明年的石油供应量有望在目前800万-900万桶的基础上大增,达到每天1100万桶甚至以上,美国控制全球石油市场的日子为期不远。

需求方面,国际能源署在11月12日发布的今年全球能源展望报告中预期,在核心情景下,2040年全球能源需求增长37%,世界人口和经济仍然继续增长,但与过去相比,走上了较低能源强度发展路径。全球能源需求增长明显放缓,从过去的20年里每年2%,下降到2025年之后每年1%。

这些迹象都对欧佩克继续掌握定价权极为不利。不过,埃里克·李认为,尽管欧佩克面临挑战巨大,但从历史上看,该组织依然有能力可以适应不断变化的环境,毕竟它已经在过去50年当中很好地生存下来了。

作者:叶慧珏

我来说两句排行榜